Luxusproblem oder emotionale Zwickmühle? Beim Immobilienverkauf fließt meistens viel Cash aufs Konto. Doch wohin mit dem Geld? Das Tagesgeldkonto ist bei Niedrigzinsen und ausufernder Inflation sicher nicht der richtige Ort. Das Geld in Aktien stecken? Die wahrgenommene Sicherheit beim Betongold durch schwankende Aktien zu ersetzen, kommt für viele nicht in Frage.

In diesem Beitrag schauen wir uns an, welche alternativen Anlagen es gibt, die dem Risikobedürfnis von Immobilienbesitzer am nächsten kommen.

Die Immobilie: Die sichere Bank?

Stephan Stein ist Immobilienbesitzer. Er möchte sich von seiner Immobilie trennen. Er tut sich nicht leicht mit diesem Gedanken. Für ihn ist eine Immobilie eine sichere Bank. Sich jetzt von ihr trennen zu müssen fällt ihm schwer. Seine größte Sorge ist, eine alternative Geldanlage zu finden, die so sicher wie eine Immobilie ist und am Ende auch Rendite abwirft.

Da Stephan dieses Thema emotional belastet, wendet er sich an einen Finanzcoach und sucht dort Rat.

Der Finanzcoach stellt Stephan gezielt Fragen, um sich ein Bild zu machen. Nach kurzer Zeit scheinen zwei Glaubenssätze bei Stephan offensichtlich zu werden, die seine Anlageentscheidungen maßgeblich beeinflussen: „Immobilien sind vergleichsweise sicher“ und „Aktien sind vergleichsweise unsicher“.

Der Finanzcoach prüft mit einem kleinen Experiment, ob diese Glaubenssätze auch einer anderen Betrachtungsweise standhalten oder ob in Wahrheit ein ganz anderes Thema dahintersteckt.

Der Finanzcoach zeigt Stephan zwei Diagramme mit insgesamt vier Kursentwicklungen. Zwei davon zeigen die Entwicklung von Immobilien und zwei zeigen die Entwicklung von Aktien.

Die blaue Linie (A) zeigt die Preise von Wohnimmobilien der letzten 10 Jahre. Quelle ist der Häuserpreisindex des Statistischen Bundesamtes. Die Preise von Immobilien in Deutschland haben sich danach in 10 Jahren durchschnittlich knapp verdoppelt.

Die orange Linie (B) zeigt die Entwicklung der weltweiten Aktienmärkte auf Basis des Vanguard FTSE All-World im selben Zeitraum. Wie bei den Wohnimmobilien wurden immer nur die Kurse am Ende des Jahres berücksichtigt. Innerhalb von 10 Jahren haben sich dabei die Kurse mehr als verdoppelt.

Die gelbe Linie (C) zeigt wieder die weltweiten Aktienmärkte auf Basis des Vanguard FTSE All-World. Allerdings werden hier die monatlichen Kurse angezeigt. Im Vergleich zur orangen Linie schwanken die Kurse hier deutlicher.

Kommen wir zur grünen Linie (D). Die grüne Linie zeigt die Entwicklung des iShares European Property Yield UCITS ETF. Ein ETF, der ausschließlich in börsennotierten Immobilienunternehmen aus Europa investiert. Die Immobilienunternehmen wiederum investieren europaweit in Immobilien.

Stephan weiß nicht was sich hinter den Linien verbirgt. Auf die Frage mit welcher Linie er sich wohl fühlen würde, kommt als Antwort die orange Linie (B). Die Rendite ist gut und die Schwankungen sind noch erträglich.

Echtes und wahrgenommenes Risiko

Hier steckt Stephan in einem Dilemma. Die Auswahl der orangen Linie passt nicht zu seinen Glaubenssätzen. Für Stephan sind Aktien riskant. Durch Änderung der Darstellung (jährliche statt monatlicher Kurse) wird eine scheinbare Sicherheit suggeriert. Sobald Stephan weiß, dass sich dahinter Aktien verbergen, wird er sich wahrscheinlich dagegen entscheiden.

Schauen wir auf die grüne Linie. Der Wert des ETFs wird durch die enthaltenen Immobilien bestimmt. Warum schwankt dieser Wert? Wenn Immobilien eine höhere Sicherheit versprechen, dürfte es doch nicht so hohe Schwankungen geben?

Wenn wir davon ausgehen, dass Immobilien und Aktien langfristig eine höhere Rendite erwirtschaften als der risikolose Marktzins – also das Tagesgeldkonto, dann müssen diese Anlageklassen ein höheres Risiko in Form von Schwankungen haben.

Die Universalregel, dass eine höhere Rendite nur mit höheren Risiken möglich ist, gilt natürlich auch für Immobilien.

In der Wahrnehmung vieler sind Aktien deutlich höheren Schwankungen unterlegen als Immobilien. Wie wir am Beispiel des Immobilien-ETFs sehen, schwanken aber auch diese Werte munter, sobald sie an der Börse handelbar sind.

Faktoren wie Zinsänderungen, gesetzliche Eingriffe wie die Mietpreisbremsen, schärfere Umweltschutzauflagen, Förderbedingungen oder Grundsteuer sowie lockere Geldpolitik oder höhere Kosten durch Inflation, haben genauso Einfluss auf Immobilienpreise wie auf die Kurse von Aktien.

An der Börse sehen wir diesen Einfluss unmittelbar. Bei Immobilien, bei denen es keine tagesaktuelle Bewertung gibt, sind diese Faktoren nicht sofort offensichtlich erkennbar.

Sobald Immobilien also an der Börse handelbar werden, zeigen sie plötzlich ein ähnliches Kursverhalten wie Aktien.

Wie mit den Glaubenssätzen umgehen?

Zahlen, Daten, Fakten. Für Stephan klingt das alles logisch. Doch durch ein paar Diagramme und Erklärungen können jahrelang manifestierte Glaubensätze nicht einfach über Bord geworfen werden. Das weiß auch der Finanzcoach.

Für Stephan gibt es jetzt zwei Möglichkeiten.

- Er investiert sein frei gewordenes Geld in eine Geldanlage, die ihm jetzt emotionale Sicherheit verspricht.

- Er setzt etwas tiefer an und hinterfragt zusammen mit seinem Finanzcoach seine Glaubenssätze. Im Grundsatz steht dabei die Frage: Fördern oder verhindern seine Glaubensätze gute Finanzentscheidungen zu treffen?

Der Finanzcoach macht sich explizit bewusst, dass alle Menschen Glaubenssätze mit sich herumtragen, die ihre Entscheidungen beeinflussen. Werden nun Lösungen vorgeschlagen, die diesen Glaubenssätzen widersprechen, dann wird der Kunde sich nicht wohl dabei fühlen, unabhängig davon wie gut die Lösung für die Situation des Kunden ist.

Risikosteuerung

Stellen wir uns vor, dass Stephan jetzt eine Lösung braucht. Die Annahme aus den bisherigen Gesprächen ist, dass bei Stephan sichtbare Schwankungen seiner Geldanlage emotionalen Stress verursachen.

Um herauszufinden ab welchen Schwankungen dieser Stress bei Stephan beginnt, bietet sich ein Risikoprofiling an. Mithilfe eines wissenschaftlichen Fragebogens wird die Risikotoleranz von Stephan bestimmt. Das Ergebnis ist die Grundlage für einen Vorschlag, der für Stephan auch emotional tragfähig ist.

Nach Auswertung des Risikoprofils konnten wir feststellen, dass Stephan emotional einen Kursrückgang von maximal 20% ertragen kann.

In meinem Beitrag „Historische Renditen von Aktien, Immobilien, Anleihen, Bargeld und Gold seit 1985 im Vergleich“ wird deutlich, dass Aktien und Immobilien langfristig eine ähnliche Risiko- und Renditeerwartung haben.

Betrachten wir das oft nicht sichtbare Risiko von Immobilien, dann ist ein reines Immobilieninvestment für Stephan nicht geeignet, auch wenn ihm das wahrgenommene Risiko in den letzten Jahren ruhig schlafen lassen hat.

Die Anlageklassen Aktien, Immobilien und Gold können danach zwischenzeitlich mehr als 20% Kursrückgang aufweisen. Konzentrieren wir uns nur auf eine Anlageklasse, dann wären nur Anleihen eine Alternative, die zu der Risikotoleranz von Stephan passen würde.

Doch es gibt eine Lösung für Stephan. Sie hat den sperrigen Begriff der Asset-Allokation und bedeutet nichts anderes als die Anlageklassen so zu kombinieren, dass sie zum Risikoprofil von Stephan passen.

Das Vanguard Rendite Jahrbuch für 2021 zeigt die Renditeentwicklung von Portfolio-Kombinationen aus Aktien und Anleihen (jeweils breit gestreut) für die letzten 100 Jahre.

Eindeutige Aussage: Mehr Risiko bedeutet mehr Schwankungen bedeutet langfristig mehr Ertrag. Wer mit den Schwankungen nicht zurechtkommt, braucht mehr Anleihen. Sie reduzieren die Schwankungen, aber natürlich auch die Rendite. Von nichts, kommt nichts.

Im Fall von Stephan bietet sich ein Portfolio-Kombination von 40% Aktien und 60% Anleihen an (gelbe Linie).

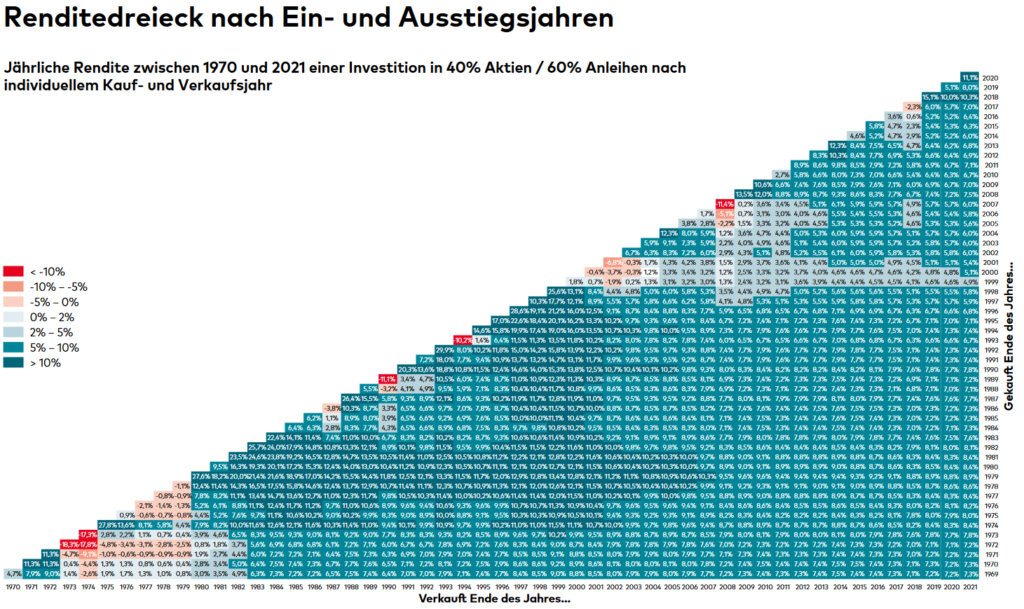

Seit 1970 gab es für diese Kombination keinen Einbruch von mehr als 20% wie das Renditedreieck eindrucksvoll zeigt.

Alternativen

OK, schöne Grafiken. Klingt auch alles logisch. Doch was machen wir mit Stephans Glaubenssätzen, die sich seit dem Desaster mit der Volksaktie Telekom kontinuierlich ins Bewusstsein geschoben haben und mit jeder Krise verfestigt wurden?

Hier stellt sich zunächst die Frage, ob die Vorbehalte tatsächlich den Aktien als Anlageklasse gelten oder einfach dem Umstand, dass Aktien durch ihre Handelbarkeit an der Börse einfach sichtbaren Schwankungen unterlegen sind.

Geht es nur um die Schwankungen, dann können diese durch die oben gezeigte Asset-Allokation leicht eingedämmt werden.

Fühlt sich Stephan aber insgesamt mit Aktien nicht wohl, dann kann dieser Teil natürlich auch durch (ebenfalls schwankende) Immobilien-ETFs abgedeckt werden. Hier investiert Stephan dann indirekt in die Anlageklasse Immobilien – und das sehr breit gestreut.

Es gibt zahlreiche weitere Möglichkeiten indirekt in Immobilien zu investieren.

Einige verdecken die Risiken, da sie nicht an der Börse gehandelt werden. Das gilt zum Beispiel für geschlossene und offene Immobilienfonds, aber auch für Immobilienplattformen wie Exporo, etc. Die scheinbare Sicherheit muss hier oft teuer bezahlt werden, da diese Konstrukte sich meist auch gut dafür eignen Kosten zu verstecken.

Bei anderen Anlagemöglichkeiten wie z.B. Immobilien-ETFs oder REITs werden die Schwankungen unmittelbar sichtbar, da sie an der Börse gehandelt werden. Sie haben bei der Kursentwicklung den Charakter von Aktien.

Legt Stephan also wirklich Wert drauf, in Immobilien zu investieren, dann muss die für ihn passende Möglichkeit gefunden werden. Hier gibt es nicht die pauschale Antwort.

Fazit

Immobilienverkäufer müssen ihr Geld aus der Immobilie nicht auf dem Girokonto oder Tagesgeld versauern lassen. Es gibt Alternativen, die auch zur individuellen Risikotoleranz passen.

Um eine gute Lösung zu finden, ist es wichtig die Risikotoleranz des Immobilienverkäufers zu kennen. Außerdem spielen auch die Glaubenssätze eine wichtige Rolle. Sie haben Einfluss auf vergangene und zukünftige Finanzentscheidungen.

Es bringt am Ende nichts ein tolles Portfolio zusammenzustellen, wenn in der ersten Stresssituation die Emotionen die Überhand gewinnen.

Daher kann es sinnvoll sein, ein fundiertes Anlagekonzepts mit einem Finanzcoaching zu kombinieren. Das Finanzcoaching konzentriert sich dabei auf versteckte Glaubenssätze und hat das Ziel, dass sich der Immobilienverkäufer mit seiner Anlage auch wohl fühlt.

Weitere Informationen zum Thema

Mein Beitrag: Erfahrungsbericht Immobilie gegen ETF: Über 250.000 € Wertzuwachs aber mein ETF ruft mich nicht an

Mein Beitrag: Erfahrungsbericht Immobilie: Ehrliche Abrechnung einer selbstgenutzten und später vermieteten Eigentumswohnung

Mein Beitrag: So sparst du bei einem Annuitätendarlehen pro 100.000 € Kreditsumme über 30.000 € durch Sondertilgungen

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Dabei ist mir über die Zeit aufgefallen, dass der Schlüssel zum Erfolg bei Geld und Finanzen nicht primär in irgendwelchen Finanzprodukten liegt.

Vielmehr sind es die eigene Einstellung und das Verhalten, die den Erfolg maßgeblich beeinflussen.

Deshalb konzentriere ich mich zunehmend auf das Thema Finanzcoaching, um Menschen in die Lage zu versetzen, produktunabhängig gute Finanzentscheidungen zu treffen.

Dazu habe ich eine professionelle Ausbildung zum FCM Finanzcoach absolviert.

Meine Dienstleistungen biete ich völlig produktunabhängig auf Honorarbasis an.

In meinem Blog berichte ich auch über eigene Erfahrungen mit konkreten Finanzprodukten. Dies stellt jedoch ausdrücklich keine individuelle Empfehlung dar.

Nimm mit mir Kontakt auf oder buche online ein kostenloses Erstgespräch. Wir finden heraus, wie ich Dir helfen kann.

5 Gedanken zu „Wohin mit dem Geld aus dem Immobilienverkauf?“

Moin Andree,

im Schaubild „Wertentwicklung im Ueberblick“ steht versehentlich bei der gelben Linie 40% Aktien 80% Anleihen (muss 60% heissen, copy paste typo?).

Falls du es aendern willst? (meinen Kommentar dann loeschen)

LG Joerg

Moin Jörg,

du hast recht. Ich habe das Schaubild aus dem Renditjahrbuch von Vanguard. Da scheint der Fehler ebenfalls zu sein. Ich checke mal, wie ich das sinnvoll ändern kann.

Gruß

Andree

Moin Andree,

Eine Anmerkung zur „Risiko-Tragfaehigkeit“ von Newbies:

Ich bin irgendwie ungluecklich mit dem Verfahren, diese erst zu „messen“ und dann eine (m.u. folgenschwere) Entscheidung zu treffen.

Gerade fuer Leute, die ploetzlich eine grosse Summe zum Anlegen haben, aber vorher nicht/kaum am Kapitalmarkt waren.

Mir scheint es fuer 80% dieser Menschen besser, gleich reinen Wein einzuschenken und auf den Prozess hinzuweisen?:

„Hoer mal, das mit den Schwankungen am Kapitalmarkt, das ist eine Herausforderung. Am besten du stellst es dir wie eine lebenslange Therapie, eine Persoenlichkeits-/Charakter-Schule vor. Wenn du dazu nicht bereit (zu faul, zu desinteressiert) bist, wirst du evtl massive Fehler machen. Vorschlag: Ich begleite dich dabei, so wie du es willst, zB 1-x-im-Jahr-Coaching. Sonst: viel Glueck“

Fuer die Leute, die nach jahrelangen Sparplaenen oder Boersen-Erfahrungen jetzt zusaetzlich einen Batzen Geld zum Anlegen bekommen, ist es weniger dramatisch, die sind ja schon auf der Lernkurve (billiger, weil mit weniger Geld) fortgeschritten?

Oder was meinst Du?

LG Joerg

Moin Joerg,

ich stimme dir zu. Die Erfahrungen, der Anlagezeitraum, der persönliche Hintergrund wie z.B. Selbständiger oder Beamter sind weitere wichtige Faktoren, die die Aktienquote bestimmen. Daher reicht das „Messen“ allein nicht aus. Es ist aber eine sehr wichtiger Faktor. Wer eine geringe Risikobereitschaft hat wird fast sicher in der nächsten Krise emotional handeln.

Am besten ist eine Begleitung mittels Coaching. Unbegleitet kann durch eine individuelle Portfolioaufteilung nur das Risiko emotionaler Handlungen reduziert werden.

Gruß

Andree