Während in Japan Roboter gebaut werden, die Bananen zerstörungsfrei abschälen, hat Vanguard schon längst KI-ETFs im Angebot, die durch die Bank mit einer überdurchschnittlichen Rendite überzeugen können.

Mir sind Dokumente zugespielt worden, aus denen Details der KI-Strategie von Vanguard hervorgehen.

Das Konzept NOISE

Vanguard nutzt für ihre KI-ETFs ein innovatives Konzept mit dem Namen „Normalized Indexing Sentimentally Extended“ kurz NOISE.

Dabei setzt Vanguard auf verteilte KI-Systeme und die sogenannte segmentierte Distributed Ledger Technologie. Vanguard kann damit auf Millionen weltweit verteilte neuronale Netze zugreifen.

Jedes einzelne dieser neuronalen Netze besteht selbst wiederum aus 100 Mrd. Knoten.

Diese Power von Rechenkraft ist beispiellos. Zum Vergleich, die heimische Assistenznervensäge Alexa, bekanntlich nicht die hellste Kerze auf der Torte, hat deutlich weniger Knoten.

Doch hier ist der Cluo. Jedes einzelne dieser Netzwerke liefert verzerrte Ergebnisse. Summiert man aber alle und bildet dann den Durchschnitt, hat man plötzlich die korrekten Ergebnisse.

Das ist in etwa so, als ob man 1000 Alexas eine Frage stellt. Jede Alexa wird eine andere Antwort geben. Die Kombination aller Antworten ist dann aber korrekt.

Das Konzept NOISE basiert auf Forschungsergebnissen des berühmten Psychologen Daniel Kahnemann und ergänzt die Theorie der kognitiven Verzerrungen aus seinem Bestseller „Schnelles Denken, langsames Denken“.

So funktionieren die KI-ETFs von Vanguard

Jedes einzelne der Millionen Netze handelt autonom. Die Netze spezialisieren sich selbständig auf einen Teilbereich der rund 10.000 handelbaren Aktien und geben dafür jeweils Kauf- oder Verkaufssignale, die dann von Vanguard zu einer einzelnen Kennzahl zusammengeführt werden.

Auch wenn sich jedes einzelne der Millionen Netze selbst wie ein Superheld fühlt, weiß Vanguard, dass die einzelnen Ergebnisse allesamt verzerrt sind. Teilweise kommen dynamisch auch ungefragt komplett neue Netze dazu, die eigentlich nicht darauf spezialisiert sind, aber trotzdem ihren Senf dazu geben. Auch verlassen Netze regelmäßig das Netzwerk, da sie irgendwann dann doch merken, dass die Energie, die sie reinstecken, in keinem vernünftigen Verhältnis zum Ertrag steht.

Ungeachtet dessen, ob ein Netz spezialisiert ist oder nicht, konsolidiert Vanguard alle Ergebnisse zu einer Kennzahl und nutzt diese Kennzahl für die Anlageentscheidungen in ihren KI-ETFs.

In Teilbereichen setzt Vanguard sogar Quantencomputing ein. Dafür gehen sie kurzerhand davon aus, dass jede Aktie gleichzeitig ein Kauf- und ein Verkaufssignal hat. Erst beim Messen der Aktienperformance wird das Ergebnis dann zur Gewissheit. Dieses Konzept ist auch als „Schrödingers Katze“ bekannt. Es ist damit die Basis für prognosefreies Investieren, da auch dort von zwei realistischen Zuständen ausgegangen wird: Die Aktien kann steigen oder sinken und hinterher bin ich immer schlauer!

Die zugespielten Dokumente gehen auf weitere Details wie die Prof. Dr. Beck-Propagation, der Kommer-Faktor und die Eugene Fama Konstante ein.

Interessant ist auch der Abschnitt in der eine bekannte Gefahr der Prof. Dr. Beck-Propagation thematisiert wird. In ungünstigen Fällen können einzelne Netze in einem sogenannten lokalen Minimum gefangen bleiben. Dieses Phänomen ist bei Experten auch unter dem Begriff Dirk Müller Renditeminimum bekannt.

Warum funktionieren die KI-ETFs von Vanguard?

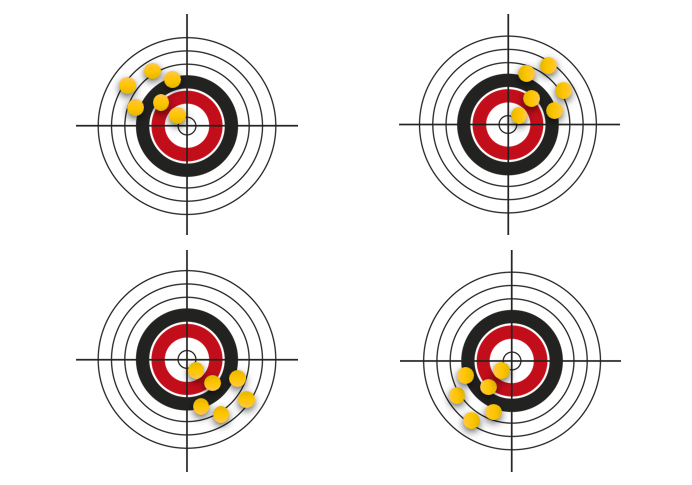

Reduzieren wir zur Illustration die Millionen von neuronalen Netzen auf lediglich 4 Netze, die als Zielscheiben dargestellt werden. Es wird deutlich, dass die Treffer systematisch verzerrt sind. Das kann durch einen Knick in der Optik, den Windverhältnissen oder den 24 Gründen aus meinem Beitrag zum Thema Verzerrungen liegen.

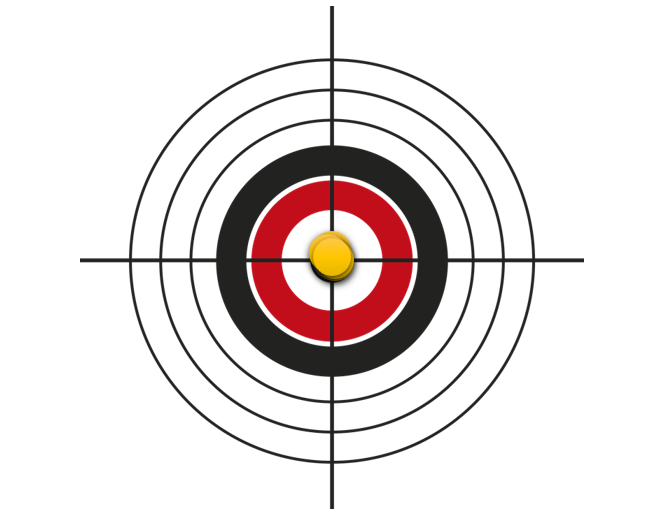

Vanguard summiert die einzelnen Ergebnisse zu einer konsolidierten Kennzahl auf und kommt dann zu folgendem Ergebnis.

Voila, damit ist das Grundprinzip von NOISE erklärt.

Was bedeutet das für die Rendite

Anleger investieren normalerweise nicht nur in coole Konzepte, sondern wollen auch Rendite sehen. Wie steht es also mit der Rendite?

Mithilfe eines Prof. Dr. Beck-Tests konnte ermittelt werden, dass die NOISE Strategie über einen langen Zeitraum mindestens 95% der Marktteilnehmer hinter sich lässt. Dabei kann NOISE mehr als 20% mehr Renditepunkte erzielen als der Durchschnitt.

Wie kommst du an die KI-ETFs

Wie erst jetzt bekannt wurde, nutzt Vanguard NOISE bereits in allen seinen ETF-Produkten. So greift der bekannte Vanguard FTSE All-World auf nahezu alle Netzwerke weltweit zu, während spezialisierte ETFs wie z.B. der Vanguard FTSE Developed World nur die Netzwerke einbeziehen, die Titel aus den Industrieländern bewerten.

Wer also in einen breit gestreuten ETF von Vanguard investiert, profitiert automatisch von NOISE.

Wir sprachen mit einem Vanguard Mitarbeiter, dessen richtiger Namen nicht genannt werden sollte und den wir Jack Bogle nennen.

Hinter vorgehaltener Hand berichtete uns Jack Bogle, dass auch die Mitbewerber, die auf die Indizes von MSCI setzen, das Konzept NOISE in ihren Produkten nutzen. Sie nennen es nur anders.

Beim Indexanbieter MSCI steckte es sogar schon immer im Namen: Morgan Stanley Crowd Intelligence.

Ich fragte Jack Bogle wie es möglich war, ein so riesiges Netzwerk mit Künstlicher Intelligenz aufzubauen. Jack antworte: Wieso künstliche Intelligenz? KI steht bei uns für „Kollektive Intelligenz“. Die Millionen Netzwerke sind die Anleger und die neuronalen Netze mit den 100 Mrd. Knoten sind deren Gehirne, die tagtäglich Anlageentscheidungen treffen.

Die konsolidierten Kennzahlen sind die Aktienkurse in Echtzeit und wir nutzen diese für alle zugängliche Informationen einfach um stur die Gewichtung in unseren ETFs nachzuahmen.

Krass, der Zugriff auf Millionen von Netzwerken mit wiederum Milliarden von Knoten in Echtzeit. Das nenne ich mal ein innovatives Konzept!

Der Hintergrund

Das heutige besondere Datum könnte darauf hindeuten, dass alles nur ein Scherz ist. Doch weit gefehlt. Auch wenn das eine oder andere sprachlich etwas überzeichnet ist, gilt das beschriebene Grundprinzip tatsächlich.

Die prognosefreie Anlagestrategie macht sich zunutze, dass zu jedem Zeitpunkt die maximal verfügbaren Informationen bereits in den Börsenkursen enthalten sind. Jeder Anleger, jeder Fondsmanager und jeder Berater mit Prognosen über die Zukunft repräsentierten genau eines der Millionen Netze mit den bekannten Verzerrungen. Statt nun aber auf eines dieser verzerrten Ergebnisse zu vertrauen, werden kurzerhand alle Ergebnisse konsolidiert.

Um den Markt systematisch schlagen zu können, brauchst du exklusive Informationen, die die anderen Millionen Netze (also die Anleger) nicht haben.

Breit gestreute ETFs wie etwa der Vanguard FTSE All-World sind daher eine perfekte Abbildung der konsolidierten Ergebnisse Millionen neuronaler Netze (die Anleger weltweit) mit jeweils 100 Mrd. Knoten (deren Gehirne) und den daraus resultierenden Entscheidungen.

Die Verzerrungen eines einzelnen neuronalen Netzwerks (das Gehirn des Menschen) thematisiert Daniel Kahnemann in seinem Bestseller „Schnelles Denken, langsames Denken“. Das Rauschen der Entscheidungen und die wundersame Feststellung, dass der Durchschnitt des Rauschens das beste Ergebnis bringt, wird in seinem Werk „Noise“ thematisiert.

ETFs setzen diese Prinzipien „von Natur aus“ um.

Weitere Infos zum Thema

1. April 2021: Olaf Scholz will Abgeltungssteuer ab 2022 abschaffen

Karl Ranseier Serie

Karl Ranseier ist tot! Dirk Müller Premium Fonds löst Absicherung, Märkte in Panik!

Karl Ranseier ist tot! Kommt jetzt die Finanztransaktionssteuer auf den S&P500?

Karl Ranseier ist tot! Kommt jetzt der Deutschlandfonds?

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Dabei ist mir über die Zeit aufgefallen, dass der Schlüssel zum Erfolg bei Geld und Finanzen nicht primär in irgendwelchen Finanzprodukten liegt.

Vielmehr sind es die eigene Einstellung und das Verhalten, die den Erfolg maßgeblich beeinflussen.

Deshalb konzentriere ich mich zunehmend auf das Thema Finanzcoaching, um Menschen in die Lage zu versetzen, produktunabhängig gute Finanzentscheidungen zu treffen.

Dazu habe ich eine professionelle Ausbildung zum FCM Finanzcoach absolviert.

Meine Dienstleistungen biete ich völlig produktunabhängig auf Honorarbasis an.

In meinem Blog berichte ich auch über eigene Erfahrungen mit konkreten Finanzprodukten. Dies stellt jedoch ausdrücklich keine individuelle Empfehlung dar.

Nimm mit mir Kontakt auf oder buche online ein kostenloses Erstgespräch. Wir finden heraus, wie ich Dir helfen kann.

3 Gedanken zu „Vanguard nutzt weltgrößtes KI-Netzwerk für KI-ETFs und erzielt damit 20% mehr Rendite“

Netter Aprilscherz

„der 1.April ist einer der wenigen Tage im Jahr, an dem Menschen etwas genauer ueberlegen, ob das wirklich stimmt, was sie im Internet lesen … ;-)“