Eine beliebte Kreditart für die Finanzierung von Immobilien ist ein Annuitätendarlehen. Ein Annuitätendarlehen ist ein Darlehen mit regelmäßiger Tilgung bei konstanten Raten über die gesamte Laufzeit.

Das Annuitätendarlehen ist für mich ein wenig der ETF der Kreditfinanzierungen: Einfach nachvollziehbar, kostentransparent, flexibel, gut vergleichbar und alles in allem eine ehrliche Haut.

Dieser Beitrag zeigt wie du die Flexibilität nutzen kannst, um ein effektives Tilgungsmanagement zu betreiben.

Gesucht: Flexible Immobilienfinanzierung

Als wir 2012 vor der Frage standen wie wir unsere schicke Altbauwohnung finanzieren, habe ich mich intensiv mit den verschiedenen Finanzierungsformen auseinandergesetzt.

Als Finanzierungsform hat uns das Annuitätendarlehen am meisten überzeugt. Zwischenzeitlich haben wir auch mit einem Bausparvertrag mit Sofortfinanzierung geflirtet. Es stellte sich aber heraus, dass diese Art zwar schön herausgeputzt wurde, aber in Sachen Transparenz und Flexibilität zu wünschen übrig ließ.

Mit Unterstützung der Verbraucherzentrale fanden wir dann die Bank unseres Vertrauens, die mit konkurrenzfähigen und fairen Konditionen unser Partner wurde.

Erstes Szenario: Die Funktionsweise eines Annuitätendarlehens einfach erklärt

Stell dir die folgende Situation vor: Du hast einen kleinen Sohn, der gerne mit Legos spielt. Dein Nachbar hat noch 10.000 Legosteine auf dem Dachboden und bietet dir an sie dir auszuleihen. Du verpflichtest dich im Gegenzug pro Jahr 100 Legosteine zurückzugeben.

Nach 100 Jahren hast du alle Legosteine zurückgegeben.

Dieses sehr einfache Beispiel entspricht einem Annuitätendarlehen mit 1% Tilgung und 0% Zinsen.

Zweites Szenario: Die Leihgebühr bei hoher Nachfrage

Im zweiten Szenario seid ihr nicht die einzige Familie, die das Lego-Set ausleihen möchte. Es gibt weitere Familien in der Nachbarschaft. Aufgrund der Nachfrage setzt der Besitzer der Legosteine eine Leihgebühr von einem Hundertstel der geliehenen Legosteinen fest. Weiter verpflichtest du dich jedes Jahr konstant 200 Legosteine an den Besitzer zu geben.

Im ersten Jahr gibst du also 100 Legosteine zurück und legst als Leihgebühr 100 weitere Legosteine drauf. Insgesamt musst du dich also von 200 Legosteinen trennen.

Im zweiten Jahr schuldest du deinem Nachbarn noch 9.900 Legosteine. Die Gebühr beträgt ein Hundertstel und damit 99 Legosteine. Gleichzeitig hast du dich verpflichtet jedes Jahr 200 Legosteine zurückzugeben. Damit gibst du 101 der geliehenen Legosteine an deinen Nachbarn zurück.

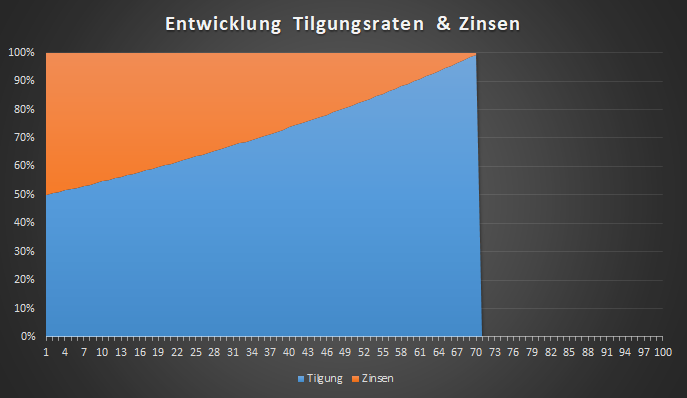

Dieser Prozess wiederholt sich von Jahr zu Jahr. Die folgende Tabelle zeigt die Entwicklung der Tilgung und Zinsen nach jeweils 10 Jahren.

| Nach … Jahren | ca. Restschuld | Gebühr (Zinsen) im jeweiligen Jahr | Rückgabe (Tilgung) | Gesamtanzahl Legos |

| 10 | 9.000 | 90 | 110 | 200 |

| 20 | 7.800 | 78 | 122 | 200 |

| 30 | 6.500 | 65 | 135 | 200 |

| 40 | 5.100 | 51 | 149 | 200 |

| 50 | 3.500 | 35 | 165 | 200 |

| 60 | 1.800 | 18 | 182 | 200 |

| 69 | 100 | 1 | 199 | 200 |

Dieses Szenario entspricht ein Annuitätendarlehen mit 1% Tilgung und 1% Zinsen.

Anders als beim ersten Szenario dauert es nicht mehr 100 Jahre, sondern nur noch rund 70 Jahre. Da über die Zeit immer weniger Gebühren gezahlt werden müssen, kann der Rest zusätzlich zur Tilgung genutzt werden. Die Gesamtgebühr bis zum Ablauf des Kredits beträgt knapp 4.000 Legosteine, was einer Kostenquote von 40% entspricht.

Seitenerkenntnis: Wer brav mitgerechnet hat, kommt als Gesamtrückzahlung in diesem Szenario auf 14.000 Legosteine. Vorher kommen eigentlich die zusätzlichen 4.000 Legosteine? Dieses Szenario ist nebenbei ein schönes Beispiel für echte Geldschöpfung. Zinsen müssen immer zusätzlich erwirtschaftet werden und bleiben dem System auch nach Rückzahlung des Kredits erhalten. Die Geldmenge (bzw. hier die Anzahl der Legosteine) wird bei positiven Zinsen mit jedem Kredit ausgeweitet. Das dies nicht Thema des Beitrags ist, lassen wir es bei diesem kleinen Einschub. Eine einfache Erläuterung wie neues Geld geschöpft wird, findest du z.B. hier.

Merke: Je höher bei gegebener Tilgung die Kreditzinsen, umso geringer die Laufzeit. Umgekehrt gilt natürlich auch: Je geringer die Kreditzinsen, umso höher die Laufzeit.

Die folgende Tabelle zeigt die Laufzeiten und Gebühren bei 1% Tilgung in Abhängigkeit zu den Kreditzinsen.

| Kreditzinsen | Laufzeit | Gebühren (Kostenquote) |

| 0% | 100 Jahre | 0 (0%) |

| 1% | 70 Jahre | 4.000 (40%) |

| 2% | 56 Jahre | 6.600 (66%) |

| 3% | 47 Jahre | 8.700 (87%) |

| 4% | 42 Jahre | 10.500 (105%) |

| 5% | 37 Jahre | 12.000 (120%) |

| 10% | 26 Jahre | 17.600 (176%) |

Drittes Szenario: Mit der Sondertilgung behältst du die Kontrolle

Wie wir gesehen haben, sind Laufzeit und Gebühren abhängig von der initial festgelegten Tilgungsrate und den Kreditzinsen. Über die Sondertilgung kannst du das ganze sehr flexibel steuern und je nach Lebenssituation reagieren.

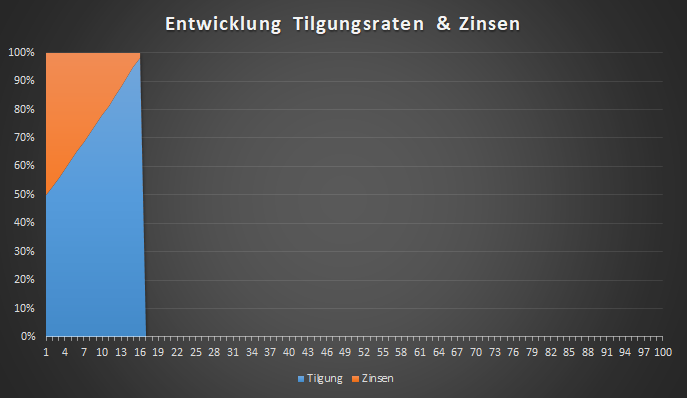

Das dritte Szenario setzt auf das zweite Szenario auf und ergänzt das Recht der Sondertilgung. Du hast jedes Jahr das Recht – aber nicht die Pflicht – zusätzlich 500 Legosteine zurückzugeben.

Nehmen wir an du nimmst nach dem ersten Jahr Gebrauch von dem Recht. Du gibst zu den ursprünglichen 100 Legosteinen zusätzlich 500 Legosteine zurück. Deine Restschuld beträgt danach 9.400 Legosteine.

Durch die jährliche Sondertilgung reduziert sich die Laufzeit rechnerisch von ursprünglich rund 70 Jahre auf rund 16 Jahre. Die Gesamtgebühr nach Ablauf des Kredits beträgt 850 Legosteine. Dies entspricht einer Kostenquote von 8,5%. Bei einem Kredit von 100.000 € würdest du damit im Vergleich des Szenario 2 über 31.000 € Kreditzinsen sparen.

Dieses Szenario entspricht ein Annuitätendarlehen mit 1% Tilgung, 5% Sondertilgung und 1% Zinsen. Dies ist vom Ergebnis her identisch mit einem Annuitätendarlehen von 6% Tilgung und 1% Zinsen – aber weitaus flexibler.

Die Sondertilgung bietet die Möglichkeit Jahr für Jahr den Betrag – je nach finanzieller Situation – flexibel festzulegen.

Für Menschen mit Disziplin ist die Variante 1% anfängliche Tilgung und die flexible Nutzung der Sondertilgung meines Erachtens die beste Möglichkeit, um ein situationsbedingtes Tilgungsmanagement zu betreiben.

Flexibel tilgen nach 10 Jahren

Wir haben uns 2012 anfänglich für die Variante 1% Tilgung entschieden. Unsere Kreditzinsen betrugen 3,6% (damals gab es fürs Tagesgeld noch 2,5% Zinsen, Quelle: Stiftung Warentest, Test 8/2012).

Außerdem haben wir uns für eine Zinsbindung von 20 Jahren entschieden. Bei einer Sondertilgung von 2,5% der Kreditsumme hätten wir exakt nach 20 Jahren den Kredit getilgt.

Es kam alles anders… Unser Ziel war es von Anfang an möglichst 5% Sondertilgung anzustreben, um gleich vorne ein Puffer aufzubauen. Zumal frühe Sondertilgungen generell einen positiven Effekt auf die Laufzeit und die Gebühren haben.

Durch günstige Umstände haben wir später dann die reguläre Tilgungsrate zusätzlich auf 5% erhöht. Wir dürfen innerhalb der Vertragslaufzeit die Tilgungsrate dreimal ändern.

Wir tilgten daher regulär 5% und strebten zusätzlich eine Sondertilgung von jährlich 5% an. Im Endeffekt werden wir Anfang 2022 nach rund 10 Jahren den kompletten Kredit getilgt haben.

Hätte es ungünstige Umstände gegeben, hätten wir leicht den regulären Tilgungssatz auf 1% reduzieren und die Sondertilgungen aussetzen können.

Die höhere Zinsbindung und die flexiblen Konditionen haben zu einem etwas höheren Kreditzins geführt. Dies akzeptierten wir aber als gute Kosten für unser persönliches Risikomanagement.

Fazit: Mit der Sondertilgung betreibst du aktives Tilgungsmanagement

Meines Erachtens – und aus eigener Erfahrung – gibt es keine transparentere, flexiblere und vergleichbarere Form der Immobilienfinanzierung als ein Immobilienkredit auf Basis eines Annuitätendarlehens.

Auf Basis der Kreditzinsen, initialen Tilgung und mittels Sonderzahlungen kann die Rückzahlung geplant und flexibel umgesetzt werden.

Hier noch ein paar Tipps:

- Achte auf jeden Fall auf die Konditionen. Vermeide meist unnötige Restschuldversicherungen oder zusätzliche Gebühren.

- Lass dich im Zweifel von einer Verbraucherzentrale beraten.

- Vergleiche Angebote von mehreren Anbietern. Die Stiftung Warentest oder Verbraucherzentralen bieten Konditionsvergleiche an.

- Nutze Rechner wie https://www.zinsen-berechnen.de/hypothekenrechner.php um verschiedene Szenarien durchzuspielen

- Achte auf die Zinsbindung und das sogenannte Zinsänderungsrisiko nach Ablauf der Zinsbindung

- Für Zinsbindung > 10 Jahre: Nach 10 Jahren kannst du einseitig den Kreditvertrag kündigen und den Restkredit mit einen neuen Vertrag mit besseren Konditionen ablösen (sofern das Zinsniveau das zulässt).

- Setze dir ein Abzahlungsziel und lass dich nicht von verführerischen Konditionen mit 1% Tilgung ohne geplante Sondertilgung locken.

- Fokussiere dich als Vermieter nicht auf Steuersparen. Sofern du nicht darauf spekulierst deine Immobilie nach 10 Jahren mit Gewinn zu verkaufen, lohnt sich im Allgemeinen das frühzeitige Tilgen eines Kredites. Beim Tilgen sparst du jährlich 100% der Zinsgebühren für den getilgten Anteil. Bei Steuern max. 42%.

Weitere Informationen zum Thema

Finanztip: Annuitätendarlehen – So funktionieren die meisten Kredite

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Dabei ist mir über die Zeit aufgefallen, dass der Schlüssel zum Erfolg bei Geld und Finanzen nicht primär in irgendwelchen Finanzprodukten liegt.

Vielmehr sind es die eigene Einstellung und das Verhalten, die den Erfolg maßgeblich beeinflussen.

Deshalb konzentriere ich mich zunehmend auf das Thema Finanzcoaching, um Menschen in die Lage zu versetzen, produktunabhängig gute Finanzentscheidungen zu treffen.

Dazu habe ich eine professionelle Ausbildung zum FCM Finanzcoach absolviert.

Meine Dienstleistungen biete ich völlig produktunabhängig auf Honorarbasis an.

In meinem Blog berichte ich auch über eigene Erfahrungen mit konkreten Finanzprodukten. Dies stellt jedoch ausdrücklich keine individuelle Empfehlung dar.

Nimm mit mir Kontakt auf oder buche online ein kostenloses Erstgespräch. Wir finden heraus, wie ich Dir helfen kann.

5 Gedanken zu „So sparst du bei einem Annuitätendarlehen pro 100.000 € Kreditsumme über 30.000 € durch Sondertilgungen“

Dein Gedanke zum Thema Sondertilgung ist aus der Luft gegriffen. Sollte es mir tatsächlich darum gehen niedrigere Zinsen zu zahlen, wird in erster Linie die Tilgung erhöht, das senkt gleichzeitig den Zinssatz und die Laufzeit. Eine Sondertilgung sollte „unsichere“ Einnahmequellen wie Boni oder Erbschaften abdecken.

Moin Felix,

danke für deinen Kommentar. Mit der Sonderzahlung erhöhst du ja genau die Tilgung. Du hast die Möglichkeit statt 5% insgesamt jährlich 10% zu tilgen. Die Sondertilgung ist allerdings flexibler an deine finanzielle Situation anpassbar. Die initiale Tilgung kann – wenn überhaupt – nur begrenzt angepasst werden.

In meinem Beispiel hatte ich mit 5% Tilgung und 5% Sondertilgung die maximale Tilgung von 10% jährlich ausgereizt und damit Laufzeit und Zinsgebühren zusätzlich gesenkt.

Gruß

Andree

Ich denke auch, dass das auch ohne Boni/Erbschaften relevant ist.

Die reguläre Tilgung/Zahlung würde ich an sich immer so ansetzen, dass sie auch bei kleineren oder mittleren „Katastrophen“ noch zahlbar ist. (also auch wenn bspw ein Partner in Elternzeit ist). Ich will sicher auch nicht zu wenig zahlen, weil sonst die Konditionen zu schlecht werden. Aber ich will auch nicht am maximal aktuell möglichem sein, da sonst das kleinste Windchen dafür sorgt, dass ich die Rate nicht bedienen kann.

Das heißt dann aber auch, dass, wenn diese potentiellen Geldengpässe nicht eintreten, ich eigentlich mehr zahlen könnte. Das kann ich dann auch mit Ausnutzung der Sondertilgung tun. Ich könnte das Geld auch anderweitig investieren, aber persönlich würde ich eher den Schuldenabbau bevorzugen, insbesondere am Anfang, wenn der Schuldenberg noch groß ist.