Na? Schon nervös? Die Börsen bewegen sich bedrohlich nach unten. Seit Mitte Juni ist auch die 1 Welt-ETF Strategie offiziell im Krisenmodus angekommen. Der weltweit streuende ETF Vanguard FTSE All-World liegt 20% unter seinem Höchstwert vom Anfang des Jahres.

Der coole, langfristig orientierte Anleger lässt sich nichts anmerken, setzt lässig seine Sonnenbrille auf und sagt: Mir doch egal, mich interessieren die aktuellen Kurse nicht.

Doch hinter der blickdichten Sonnenbrille erhaschen die Blicke die aktuelle Nachrichtenlage. Dramatik pur. Inflation, Zinserhöhungen, Sondersitzungen der EZB. Man kann sich dem Nachrichtenstrom nicht entziehen.

Aktien, Anleihen, Krypto – nahezu alle Anlageklassen verlieren.

In dieser eher gedrückten Stimmung schauen wir uns mal die 1 Welt-ETF Strategie an und luschern, ob sie sich verhält, wie sie soll.

Die 1 Welt-ETF Strategie

In meinem Betrag „Meine Empfehlung: Das minimal funktionsfähige Portfolio mit Vanguard ETFs realisieren“ stelle ich Portfolios vor, mit denen die passive und prognosefrei Anlagestrategie mit verschiedenen Risikostrukturen mit nur einem ETF umgesetzt werden kann.

Schauen wir uns mal an, wie es dem Portfolio die letzten 1,5 Jahre so ergangen ist.

Da die LifeStrategy ETFs erst Ende 2020 aufgelegt wurden, können wir in diesem Vergleich nur 1,5 Jahre zurückblicken. Doch auch diese 1,5 Jahre sind bereits aufschlussreich. Wer Ende 2020 in den risikoarmen ETF Vanguard LifeStrategy 20% (20% Aktien, 80% Anleihen) investiert hat, steht heute bei knapp -11% während der risikoreichere Vanguard FTSE All-World (100% Akrien) bei +10,5% steht.

Der geneigte Anleger mag im ersten Moment irritiert sein. Wie kann ich mit einem risikoarmen ETF deutlich mehr Verluste machen als mit einem risikoreicheren ETF?

Nun gut, 1,5 Jahre sind nun wirklich nicht aussagekräftig. Schauen wir uns doch mal die letzten 120 Jahre an.

Relativ ähnliches Bild, nur dass die Richtung etwas freundlicher nach oben zeigt.

In den letzten 120 Jahren haben sich die verschiedenen Risikovarianten immer brav in ihrem Korridor bewegt. Die risikoreicheren Varianten im oberen Bereich, die risikoärmeren Varianten im unteren Bereich.

Hier kann man sich dann schon einmal die Frage stellen, warum sollte ich überhaupt in die risikoärmeren Varianten investieren?

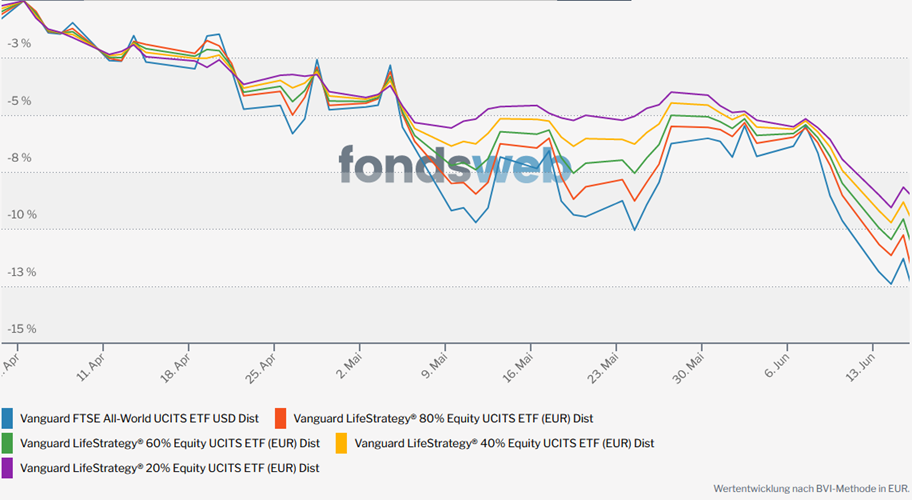

Dazu schauen wir uns die Entwicklung seit dem letzten Zwischenhoch an.

Hier sind die Rollen plötzlich vertauscht. Die risikoarmen Varianten haben weniger Verlust als die risikoreicheren Varianten.

Was lernen wir daraus? Langfristig holen die risikoreicheren Varianten die Rendite ins Haus. Kurzfristig schützen die risikoärmeren Varianten vor zu großen Verlusten.

Der Einfluss der Inflation und der Zinsen

In meinem Beitrag „1-Welt-ETF reicht: Was im Jahr 2000 passiert wäre, wenn ich meine eigene Anlagestrategie umgesetzt hätte“ schreibe ich von einem Worst-Case Szenario, in denen eine Einmalanlage in ein 100% Aktienportfolio 13 Jahre brauchte, um überhaupt wieder den Einsatz herauszuholen.

Der folgende Überblick zeigt den Zeitraum im grau markierten Bereich. In diesem Fall haben einen die risikoärmeren Varianten deutlich entspannter durch die 13 Jahre gebracht.

Was ist heute anders? Eine Inflation von über 3% gab es zuletzt 1993. Heute galoppiert die Inflation vorweg und die Zinsen beginnen langsam Fahrt aufzunehmen.

In meinem Beitrag „Inflation? Mir doch egal. Warum mein Weltportfolio robust gegen Inflation ist!“ habe ich erläutert, warum die 1-ETF-Strategie ein guter Schutz gegen Inflation ist.

Es passiert jetzt genau das was auch im Beitrag beschrieben wurde. Um die Inflation zu bändigen, werden die Zinsen erhöht.

Wenn Zinsen erhöht werden, hat das Auswirkungen auf den Anleihen-Anteil im Portfolio. Die Kurse der Anleihen gehen runter.

In meinem Beitrag Die Rolle der Anleihen als Rettungsring in deinem Portfolio habe ich die Zusammenhänge zwischen Zinsen und Anleihen erläutert.

Heute haben wir die Situation, dass sowohl Aktien als auch Anleihen gleichzeitig verlieren. In den Krisen um 2000 und um 2008 wurden die Zinsen gesenkt. Damit stiegen die Anleihen. In der jetzigen Situation werden die Zinsen erhöht. Damit zieht sowohl der Aktien- als auch der Anleihen-Anteil das Portfolio nach unten.

Was tun?

Na nix! Vor allem nicht verkaufen. Der beliebteste Anlagefehler in rauen Börsenzeiten.

OK, gar nicht so einfach bei der Nachrichtenlage. Also, Sonnenbrille aufsetzen, hinter der Sonnenbrille Emotionen zulassen, aber nicht zu emotionalen Aktivitäten hinreißen lassen.

Die 1-ETF Strategie macht genau das was von ihr erwartet wird. Sie spiegelt die Weltwirtschaft wider und bildet die Zyklen in ihrer Entwicklung ab.

Krisen gehören dazu! Die langfristige Rendite ist der Lohn für die, die in der Krise cool bleiben.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Dabei ist mir über die Zeit aufgefallen, dass der Schlüssel zum Erfolg bei Geld und Finanzen nicht primär in irgendwelchen Finanzprodukten liegt.

Vielmehr sind es die eigene Einstellung und das Verhalten, die den Erfolg maßgeblich beeinflussen.

Deshalb konzentriere ich mich zunehmend auf das Thema Finanzcoaching, um Menschen in die Lage zu versetzen, produktunabhängig gute Finanzentscheidungen zu treffen.

Dazu habe ich eine professionelle Ausbildung zum FCM Finanzcoach absolviert.

Meine Dienstleistungen biete ich völlig produktunabhängig auf Honorarbasis an.

In meinem Blog berichte ich auch über eigene Erfahrungen mit konkreten Finanzprodukten. Dies stellt jedoch ausdrücklich keine individuelle Empfehlung dar.

Nimm mit mir Kontakt auf oder buche online ein kostenloses Erstgespräch. Wir finden heraus, wie ich Dir helfen kann.

4 Gedanken zu „Wie schlägt sich die 1 Welt-ETF Strategie in der Krise?“

Hallo Andre, weisst du ob es die zugrundeliegenden Daten auch frei verfügbar zB als Excel verfügbar sind? Gruß, Georg

Antwort siehe unten…

Moin Georg,

die Daten aus dem Renditejahrbuch sind meines Wissen nicht als Excel verfügbar. Ich kenne dafür keine Quelle. Vielleicht kannst du mal bei Vanguard anfragen.

Gruß

Andree