Wir haben unseren Sommerurlaub im Allgäu verbracht. Als Flachländer ist es hier eine Herausforderung eine passende Joggingstrecke zu finden. Ich musste mich damit arrangieren, dass die Höhenunterschiede, für meine Verhältnisse, beträchtlich sind und hier eher Fähigkeiten einer Bergziege gefragt sind.

Unsere Unterkunft lag so auf mittlerer Höhe. Ich habe mir potenzielle Strecken in der Umgebung ausgesucht, allerdings ohne das Höhenprofil zu kennen.

Ich lief also los, ohne zu wissen auf was ich mich da genau einlasse. Hätte ich mir etwas wünschen können, dann hätte ich mir so eine Anleihen-Laufstrecke gewünscht. Immer schön flach…

Die Volatilität im Allgäu ist aber deutlich ausgeprägter als beim Alsterwanderweg in Hamburg. Und ich wusste, dass ich hier den einen oder anderen Höhenmeter bezwingen musste.

So lief ich beim ersten Mal gen Tal. Ich wusste aber: Jeden Höhenmeter, den ich jetzt verliere, muss ich später wieder aufholen. Blödes Gefühl, denn man läuft leicht und locker den Berg hinab und ist sich mit jedem Schritt bewusst, dass es im gleichen Maß auch wieder hochgehen wird.

Im Tal angekommen und den erneuten Aufstieg in Sicht stellte ich mich auf die für mich ungewohnte Strapaze ein.

Die erste Etappe war anstrengend. Meine Atemfrequenz und mein Pulsschlag erhöhten sich und ich befand mich weit weg vom aeroben Bereich – also den Bereich, der ein entspanntes Laufen bedeutet.

In Hamburg auf meiner Hausstrecke denke ich nicht über das Laufen nach und kann meinen Gedanken freien Lauf lassen. Hier im Allgäu auf der unbekannten Laufstrecke kreisten die Gedanken eher darum wie die Steigung nach der nächsten Kurve wohl aussehen könnte.

Ich gebe zu, ich musste ab und zu einen Hans Albers Gedenkspaziergang einlegen, um meinen Puls und Atem wieder auf Hamburger Niveau zu bringen.

Was lehrt uns diese Erfahrung für den richtigen Einstiegspunkt an der Börse?

Der richtige Einstiegspunkt: Die statistische und die menschliche Komponente

An der Börse ist die allgemeine Erwartung, dass wir immer wieder Gipfel erstürmen. Dafür braucht man einen langen Atem und die Überzeugung, dass der Weg zum nächsten Gipfel führt – auch wenn eine längere Stecke gen Tal dazwischen liegt.

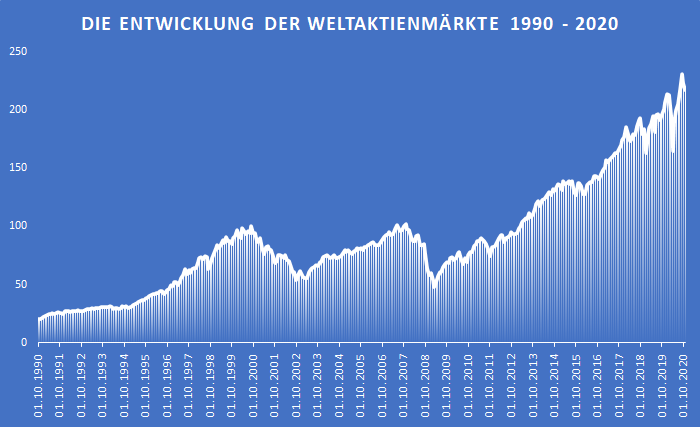

Schauen wir uns das Höhenprofil der Weltaktienmärkte der letzten 20 Jahre aus meinem Beitrag „1-Welt-ETF reicht: Was im Jahr 2000 passiert wäre, wenn ich meine eigene Anlagestrategie umgesetzt hätte“ an.

Im Nachhinein wäre ein Einstiegspunkt 1990 und ein Ausstiegspunkt 2000 ganz gut gewesen. Ab 2002 hätte man wieder investiert und wäre so gegen 2007 wieder ausgestiegen. Ab 2008 hätte man entspannt bis heute (2021) im Markt bleiben können.

Mir ist die Kurve für die nächsten 30 Jahre leider im Urlaub abhandengekommen. Ich kann mich nur erinnern, dass auch die nächsten 30 Jahre neue Gipfel vor uns liegen. Leider weiß ich nicht mehr genau in welchen Jahren sie liegen werden.

Leider weiß ich auch nicht mehr, ob wir uns aktuell auf einem Gipfel befinden oder die beeindruckende Steigung der letzten Jahre sich die nächste Zeit fortsetzen wird.

Was mache ich nun?

Grundsätzlich gibt es, neben überhaupt nicht investieren, drei Möglichkeiten.

- Ich steige sofort ein, ohne mir einen Kopf zu machen, ob das der optimale Zeitpunkt ist

- Ich steige gestaffelt ein, lege also über einen längeren Zeitraum immer nur einen Teil des Gesamtbetrags an

- Ich warte bis die Märkte eingebrochen sind und steige dann ein

Die erste Möglichkeit ist die aufwandsärmste, aber leider auch die emotional anspruchsvollste.

Gerd Kommer hat in seinem Blog-Beitrag „Einstieg in den Aktienmarkt: Einmalanlage oder Phaseninvestment?“ die Einmalanlage (1) mit der gestaffelten Anlage (2) verglichen. In dem untersuchten Szenario haben in 73% der Fälle die Einmalanlage ein besseres Ergebnis gebracht als eine gestaffelte Anlage.

In etwa 3 von 4 Fällen wäre also eine Einmalanlage die richtige Entscheidung gewesen. Bleibt aber immer noch einer von 4 Fällen bei der die gestaffelte Anlage die Nase vorn hat.

Einer dieser Fälle wäre der September 2000 gewesen. Wer dort auf Basis dieser Information eine Einmalanlage getätigt hätte, musste zwei Krisen und fast 13 Jahre warten, bis das Portfolio wieder auf dem Einstiegsniveau lag.

Das war emotional sicherlich anspruchsvoll und die wenigsten hätten die 13 Jahre durchgehalten.

Die zweite Möglichkeit ist die gestaffelte Anlage. Statt also den Gesamtbetrag auf einmal anzulegen hätte man, wie im Beispiel von Gerd Kommer, die Anlage über 36 Monate strecken können. Dies wäre im September 2000 rückblickend die bessere Wahl gewesen.

In den 36 Monaten ab September 2000 kannten die Börsen tendenziell nur eine Richtung: Gen Süden. Mit jedem Monat hatte man also einen günstigeren Einstiegspreis und hätte in Summe deutlich besser abgeschnitten als bei der Einmalanlage.

Aber auch das wäre noch nicht die optimale Strategie. Denn die dritte Möglichkeit, nämlich im Tal einzusteigen, also 2002 oder 2008, wäre die beste Strategie gewesen.

Hätte, hätte, Fahrradkette. Was im Nachgang leicht zu ermitteln ist, nämlich der optimale Einstiegspunkt, ist in die Zukunft gerichtet leider nicht möglich.

Doch mal ehrlich, wer hätte im Februar 2009 nach Schlagzeilen wie unten eine größere Einmalanlage getätigt? Ich bin mir sicher die Wenigsten. Es wäre aber kein schlechter Zeitpunkt gewesen, denn bis heute sind die Kurse massiv gestiegen.

Fazit

Nach der Theorie der effizienten Märkte wird bei einem langfristigen Anlagezeitraum und einer breiten Streuung im Portfolio ein zeitloses „Jetzt“ als Einstiegspunkt statistisch das beste Ergebnis liefern.

Wer monatlich einen Sparplan bespart nutzt automatisch die zweite Möglichkeit. Da der Sparplan meistens aus dem laufenden Einkommen gespeist wird, kommt die erste Möglichkeit daher häufig sowieso nicht in Betracht.

Wer eine größere Summe anlegen möchte und den richtigen Einstiegspunkt sucht, für den wird statistisch „Jetzt“ die Wahl mit dem höchsten Erwartungswert sein.

Statistik ist aber ein Schlitzohr und nimmt wenig Rücksicht auf einzelne Schicksale. Wer also nicht zu dem Viertel gehören möchte, bei dem die Einmalanlage nicht so optimal ist, kann mit der gestaffelten Anlage das Nervenkostüm schonen. Der Preis: In Dreiviertel der Fälle wäre die Einmalanlage die bessere Wahl gewesen.

Die Unverbesserlicheren versuchen dann einzusteigen, wenn der Markt am Boden ist. Den Wenigsten wird das gelingen. Auch hier ist die Statistik ein Schlitzohr, der es einem kleinen Teil ermöglichen wird zufällig den Boden zu erwischen.

Am Ende werden je nach individueller Risikobereitschaft die Möglichkeiten Einmalanlage oder gestaffelte Anlage das beste Ergebnis einfahren.

Beitragsbild von Gabriela Fink auf Pixabay

Weitere Informationen

Mein Beitrag: 1-Welt-ETF reicht: Was im Jahr 2000 passiert wäre, wenn ich meine eigene Anlagestrategie umgesetzt hätte

Gerd Kommer: Einstieg in den Aktienmarkt: Einmalanlage oder Phaseninvestment?

Hartmut Walz: An der Börse wird nicht geklingelt: Der unerfüllte Traum vom Market Timing

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Dabei ist mir über die Zeit aufgefallen, dass der Schlüssel zum Erfolg bei Geld und Finanzen nicht primär in irgendwelchen Finanzprodukten liegt.

Vielmehr sind es die eigene Einstellung und das Verhalten, die den Erfolg maßgeblich beeinflussen.

Deshalb konzentriere ich mich zunehmend auf das Thema Finanzcoaching, um Menschen in die Lage zu versetzen, produktunabhängig gute Finanzentscheidungen zu treffen.

Dazu habe ich eine professionelle Ausbildung zum FCM Finanzcoach absolviert.

Meine Dienstleistungen biete ich völlig produktunabhängig auf Honorarbasis an.

In meinem Blog berichte ich auch über eigene Erfahrungen mit konkreten Finanzprodukten. Dies stellt jedoch ausdrücklich keine individuelle Empfehlung dar.

Nimm mit mir Kontakt auf oder buche online ein kostenloses Erstgespräch. Wir finden heraus, wie ich Dir helfen kann.

2 Gedanken zu „Ist jetzt der richtige Einstiegspunkt an der Börse?“

Die Vergangenheit lehrt daß die glücklichsten Einstiegszeitpunkte stets dann sind wenn die Nachrichtenlage besonders schlecht ist und große Indizes hohe Verluste aufweisen.

Wer allerdings im September 2000 in den Griffin Eastern European Fund investiert oder Gold erworben hat wird in den Folgejahren nicht unglücklich gewesen sein.

Vielen Dank! Schöner Artikel! Ich denke, wer einen langfristigen Weg verfolgt, wird immer wieder neue Gipfel erklimmen – egal wann er losgeht. Und auch wenn er dafür durch Täler wandern muss 😉