Passive Anlagestrategie und Aktien Trading haben in etwa so viel gemein wie die Stadtrivalen HSV und St. Pauli oder in diesem Fall Rapid Wien und Austria Wien. Am 1. Februar gab es nun einen friedlichen „Fanaustausch“. Ich durfte beim Aktien-Experten und Profi-Trader Thomas Vittner in seinem Podcast „Börsen-Talk“ über das Thema passive Anlagestrategie sprechen. Ich werde diesem Gespräch nächste Woche einen weiteren Blogeintrag widmen.

Hier nun aber der Gegenbesuch. Thomas stellt seine Strategie vor. Daher Bühne frei für Thomas Vittner:

Aktien Trading – Wie Timing wirklich funktioniert

Aktien sind eine beliebte Anlageklasse für Anleger, die langfristig denken. Denn unter dem Strich gibt es keine Alternative, die höhere Rendite Chancen bietet. Zumindest gilt diese Aussage für herkömmliche Anlagen, die Otto Normalverbraucher für seine Rentenvorsorge zur Verfügung stehen.

Doch wir, das Team von thomasvittner.com Trading, möchten ihnen heute eine andere Methode vorstellen, wie man mit Aktien Geld verdienen kann. Trading. Also das kurzfristige Kaufen und Verkaufen von Aktien (oder anderen börsennotierten Anlagen), um Gewinne zu erwirtschaften. Sehen wir also, wie das Trading mit Aktien – unser Fachgebiet – klappen kann.

Trading funktioniert nicht, oder?

Hin und her macht Taschen leer. Vermutlich hat das jeder schon einmal gehört, der sich mit der Börse beschäftigt. Denn diese Aussage klingt zunächst logisch. Vernünftig sei, folgt man dieser Argumentation, bloß, wenn man Aktien Jahre oder Jahrzehntelang im Depot behält. Denn durch das permanente Kaufen und Verkaufen passiert nur eines: man zahlt viel zu viele Spesen. Und das freut bloß unseren Broker.

Kommt erschwerend noch hinzu, dass es sinnlos zu sein scheint, den Kurs von Aktien zu prognostizieren. Timing könne gar nicht funktionieren und die Märkte sind effizient. So lautet die These vieler Anleger. Doch ist es wirklich so einfach? Ist Timing tatsächlich nicht möglich? Sie ahnen es schon: hin und her macht nur dann Taschen leer, wenn man keinen Plan hat. Wie man so einen Plan entwickelt, darüber sprechen wir nun.

Timing im Einzelfall

Wer von den Lesern dieses Blogs hatte Ende 2019 gewusst, dass die Märkte wegen Corona im Februar und März 2020 einbrechen würden? Und wer hat im April 2020 gedacht, als die Kurse am Boden waren, dass sich die Märkte so schnell wieder erholen? Zweimal lautet die Antwort hier vermutlich: kaum jemand.

Timing für Einzelereignisse, wie beispielsweise einem Börsencrash, ist auch in der Tat ein so gut wie aussichtsloses Unterfangen. Obwohl es schön wäre, einen Crash mit wissenschaftlichen Methoden im Vorfeld zu antizipieren, wird das nicht funktionieren. Weil das statistische Fundament dazu fehlt, was uns nun zum vernünftigen Trading bringt.

Trading ist Statistik

Trading ist nämlich ein statistisches Problem. Ein erfahrener Trader versucht also gar nicht, die Märkte vorherzusagen. Denn er weiß, dass das niemand kann. Vielmehr versucht er, mit statistisch fundierten Wahrscheinlichkeiten zu arbeiten und dazu reicht ein Blick in die Vergangenheit – nämlich auf die historischen Aktienkurse.

Welche Muster existieren in den Kursen? Gibt es Übertreibungen, die man zu seinem Vorteil nutzen kann? Und wenn man so ein Muster gefunden hat, kann man daraus einen Vorteil ziehen.

Doch was einfach klingt hat viele Haken. Zunächst braucht man die Tools, die solche Tests ermöglichen. Dann braucht man die Zeit, um dieses Vorgehen zu lernen. Und schließlich braucht man genügend Geld, um sinnvoll traden können. Und noch einiges mehr.

Ein entsprechendes Tool, die Backtesting Software „Wealth Lab“ stellen wir Ihnen nun auch gleich vor. Und ebenso vermitteln wir ihnen die Grundlagen, worum es bei solchen Tests, die wir Trader im Fachjargon Backtests (Rückrechnung) nennen, geht. Denn um eine Anlagestrategie testen zu können, braucht man einige Eckdaten. Darüber sprechen wir nun.

Welche Informationen man braucht

Nicht jede Anlagestrategie kann man backtesten. Agiert man auf Basis Bauchgefühl, kann das durchaus funktionieren. Aber Bauchgefühle kann man nicht prüfen. Damit ein Test also klappt, benötigt man eindeutige und duplizierbare Regeln. Und dabei ist es nicht mit dem reinen Timing, also der Frage, wann man kauft, getan. Es geht auch darum, wann man wieder verkauft, wie viel man überhaupt kauft und was genau man kaufen will. Zu verwirrend? Hier kommt ein Standardregelwerk in der Übersicht.

- Was kaufen wir?

- Wann kaufen wir?

- Wie viel kaufen wir?

- Wann verkaufen wir?

Um eine Anlagestrategie (oder ein Trading System) zu prüfen, muss ich mir diese 4 Fragen stellen. Oder genauer gesagt: ich muss für alle Fragen Regeln haben und alle Regeln prüfen können. Nehmen wir daher ein konkretes Setting, wie so ein Trading System ausgestaltet sein kann. Halten wir es für den Anfang sehr einfach.

Was kaufen wir?: die 30 Aktien aus dem Dow Jones Index

Wann kaufen wir?: immer dann, wenn der Kurs der jeweiligen Aktien über den 20 Tages gleitenden Durchschnitt von unten nach oben kreuzt

Wie viel kaufen wir?: wir teilen unser Kapital auf 5 Positionen auf. Damit können wir bis zu 5 Aktien des Dow Jones gleichzeitig kaufen und halten, die unseren Kauf-Kriterien entsprechen.

Wann verkaufen wir?: nach einer Haltedauer von 10 ganzen Tagen

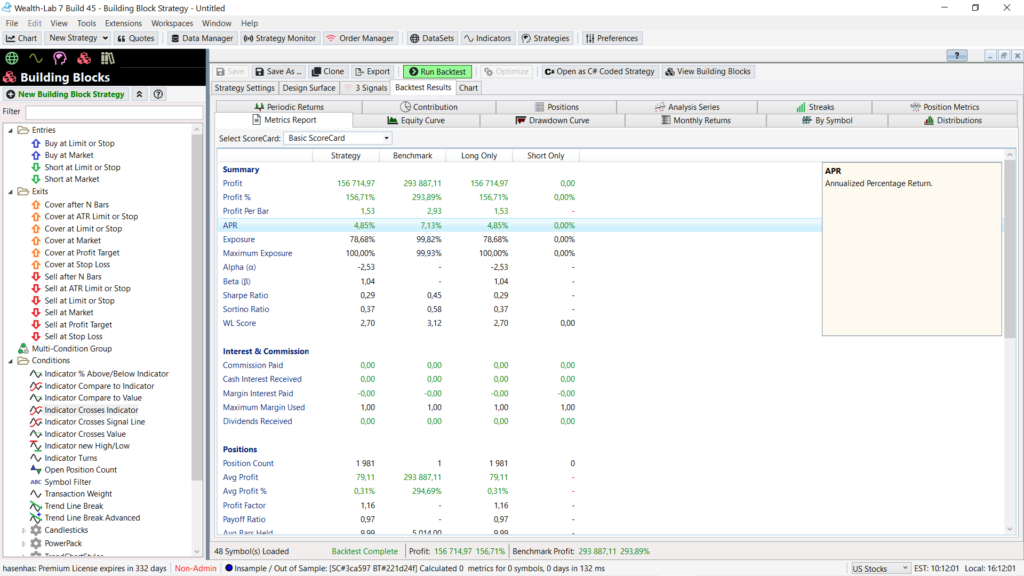

Um diesen Test zu machen, brauchen wir nun noch einen Test-Zeitraum. Wir wählen die letzten 20 Jahre. Alle obigen Regeln sind nun eindeutig. Sie sind duplizierbar und sie lassen keinen Interpretationsspielraum. Daher kann man sie auch überprüfen. Aber sind sie auch gut? Kann man damit Geld verdienen? Das verrät und dieser Screenshot. Achten sie auf die Zeile APR in der ersten Spalte. APR ist die englischen Abkürzung für den jährlichen Profit in Prozent in Höhe von 2,26%.

In Spalte 2 sehen sie übrigens im Vergleich die Benchmark, hier der S&P 500 Index im selben Zeitraum von 20 Jahren. Mit unserem ersten Versuch können wir diese Benchmark also nicht schlagen.

Anmerkung: wir haben diesen Test ohne Berücksichtigung der Broker Gebühren, also etwaiger Orderspesen gemacht. Im echten Leben müssen wir natürlich für unsere Käufe und Verkäufe Spesen zahlen, aber hier wollten wir bloß herausfinden, ob dieses Regelwerk Potential hat.

Nun können wir zwar sehen, dass dieses Regelwerk funktioniert. Aber die Rendite von 2,26% ist wirklich bescheiden. Damit können wir den Gesamtmarkt nicht schlagen. Geht es besser? Versuchen wir es. Ändern wir nun die Regeln wir folgt.

Was kaufen wir?: die Aktien aus dem Dow Jones Index

Wann kaufen wir?: immer dann, wenn der Kurs der Aktie unter den 20 Tages gleitenden Durchschnitt von oben nach unten kreuzt

Wie viel kaufen wir?: wir teilen unser Kapital auf 5 Positionen auf. Damit können wir bis zu 5 Aktien des Dow Jones gleichzeitig kaufen und halten, die unseren Kauf-Kriterien entsprechen.

Wann verkaufen wir?: nach einer Haltedauer von 10 ganzen Tagen

Bis auf die Kaufregel bleibt alles gleich. Vorhin, beim ersten Test, haben wir gekauft, wenn der Kurs über den 20 Tages Durchschnitt steigt. Nun kaufen wir, wenn der Kurs unter den 20 Tages Durchschnitt fällt. Das ist zugegeben nur eine kleine Änderung. Aber tut sich trotzdem etwas bei der Rendite?

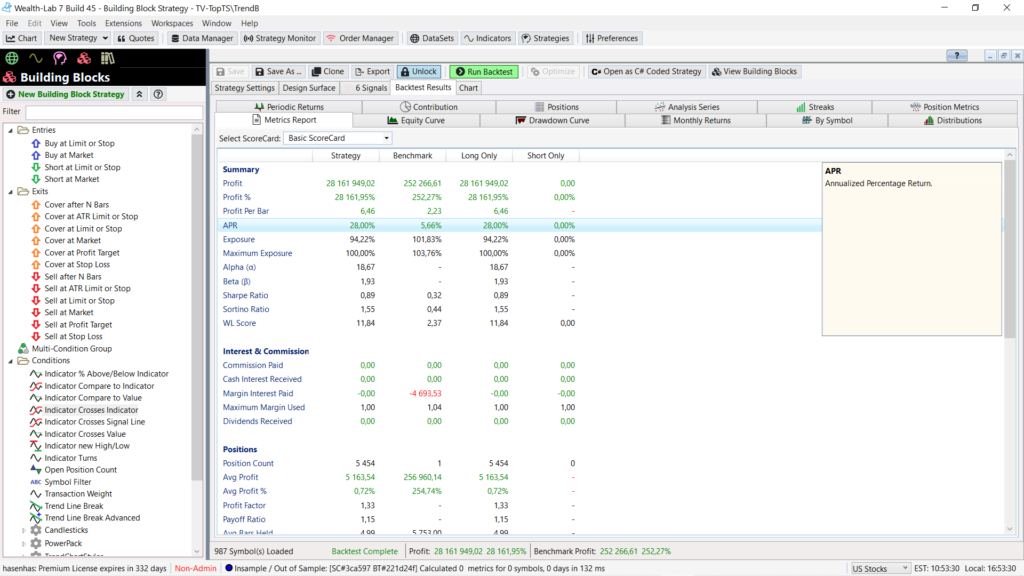

Nun sind wir bei einer jährlichen Performance von 4,85%. Das ist immer noch nicht sehr viel – aber es ist doppelt so viel wie bei Backtest 1. Kleine Ursache – große Wirkung.

Doch noch viel wichtiger als die Tatsache, ob genau die beiden hier vorgestellten Strategien funktionieren und wie hoch die Renditen sind, ist die Tatsache, dass man sieht, dass man solche Regeln sehr einfach ausprobieren kann. Und wenn man gelernt hat, wie man den gesamten Testprozess einer Trading Strategie korrekt aufsetzt, was zugegeben zwar nicht ganz trivial aber durchaus erlernbar ist, stehen die Wahrscheinlichkeiten hoch, sehr gute Renditen mit Trading zu erwirtschaften, wie wir im nächsten Bild sehen können.

Ist Trading also planloses Zocken? Im Gegenteil. Anhand statistischer Methoden oder Modellen, wie sie auch in der Versicherungstechnik oder in der Klimaforschung angewendet werden, kann man Anlagesysteme schrittweise testen und entwickeln. Damit arbeitet man als Trader mit Fakten – mit Regeln die funktionieren. So wie diese Strategie oben, die einer unser Klienten im letzten Intensiv Trading Seminar entwickelt hat.

Ist Backtesting also eine Garantie für Gewinne? Natürlich nicht. Kann man dabei Fehler machen? Sicher. Aber es ist der einzige Weg, wie man vernünftig traden kann. Nämlich in dem man sich auf Fakten verlässt. Timing im Einzelfall ist Glück und damit langfristig zum Scheitern verurteilt. Timing auf statistischer Basis funktioniert. Nicht nur an der Börse.

Wenn Sie mehr über das Thema Daytrading lernen auf statistischer Basis erfahren wollen, dürfen wir sie hier auf unseren entsprechenden Blog Beitrag verlinken. Wir das ist das Team von thomasvittner.com Trading. Viel Erfolg an der Börse, Ihr Thomas Vittner

Ein Gedanke zu „Aktien Trading – Wie Timing wirklich funktioniert“