Wenn du 3 Finanzberater fragst, bekommst du 5 Antworten. Sollte man jetzt in Aktien, Anleihen, Gold, Bitcoin, oder Schweinehälften investieren? Jeder wird dazu eine Meinung haben. Ob sie richtig ist, stellt sich leider immer erst später heraus.

Doch es gibt Fragen in der Finanzberatung, die nicht von der Prognose der Zukunft abhängen. Bei den guten Finanzberatern sollten die Antworten auf diese Fragen konsistente Ergebnisse bringen.

Ein wissenschaftlich aufgestelltes prognosefreies Portfolio wird unabhängig von aktuellen Markphasen aufgestellt. Doch auch in der Wissenschaft gibt es unterschiedliche Auslegungen beim Begriff prognosefrei.

Selbst die einflussreichen Köpfe in der seriösen Finanzcommunity haben unterschiedliche Schwerpunkte. Dr. Gerd Kommer ist Anhänger des Multifaktor-Investierens, Dr. Andreas Beck verfolgt mit seinem Global Portfolio One das evolutionäre Investieren. Prof. Dr. Weber hält nichts vom Faktor-Investieren und verfolgt mit seinem ARERO die sogenannte BIP-Gewichtung anstatt der Marktkapitalisierung.

Dann gibt es noch die einfachste aller Anlagestrategien. Es ist das Plain Vanilla aller Anlagestrategien: Ein ganz normaler markgewichteter Welt-ETF kombiniert mit einem risikoarmen Anteil wie z.B. Tagesgeld. Ich habe diese einfache, aber wirksame Anlagestrategie in meinem Beitrag „Das optimale ETF-Portfolio“ erläutert.

Plain Vanilla (englisch für „einfach Vanille[geschmack], ohne Extras“) ist ein Ausdruck aus dem US-amerikanischen Sprachraum für etwas Gewöhnliches oder Normales, ohne Zusätze oder Optionen. Er wird seit den 1960er-Jahren auch in Europa vermehrt gebraucht.[1]

Quelle: Wikipedia

Alle erwähnten Anlagestrategien basieren auf wissenschaftlichen Kriterien mit vorher festgelegten Regeln. Alle Strategien werden aufgrund der Kostenstruktur langfristig in der Spitzengruppe der Anlagestrategien sein. Ähnlich wie bei der Tour de France wechseln sie je nach Marktphase und Zeiträumen an der Spitze ab. Doch alle fahren im Windschatten der Weltwirtschaft.

Dahinter versammeln sich die Anlagestrategien, bei denen die Kostenstruktur unvorteilhaft ist. Mit zunehmender Dauer werden diese Strategien immer weiter abgehängt. Warum das so ist, habe ich in meiner Serie „1-Welt-ETF reicht“ detailliert erläutert.

Die Kosten sind berechenbar, die Entwicklung der Märkte nicht

Siegfried Sorgenfrei ist verwirrt. Er war bei 3 verschiedenen Finanzberatern und hat jetzt 3 verschiedene Angebote auf den Tisch. Wie kann er nun für sich entscheiden welches dieser Produkte zu ihm passt?

Inhaltlich scheinen sie gleichartig zu sein. Irgendein Mischfonds mit einer Kombination von Weltaktien und sicheren Wertpapieren. Die Produktinformationsblätter malen das Produkt in leuchtenden Farben. Doch irgendwie scheint alles von der Stange und austauschbar.

Woran erkennt Siegfried nun, ob das Produkt für ihn geeignet ist?

Ein zwangsläufig transparenter Faktor sind die Kosten. Sie können durch die richtigen Fragen sehr leicht herausbekommen werden. Unterstützt wird Siegfried dabei mit frei nutzbaren Rechnern im Internet.

Siegfried stellt dafür allen Finanzberatern dieselbe Frage:

Was ist mein Ergebnis bei einer Investition

- von einmalig 10.000 €

- in 30 Jahren

- bei einem angenommenen Kurszuwachs von 7%

- nach Abzug aller Kosten

Weder die 7%, noch die 30 Jahre sind für die konkrete Situation von Siegfried relevant. Es geht hier einzig und allein um die Vergleichbarkeit der Produkte.

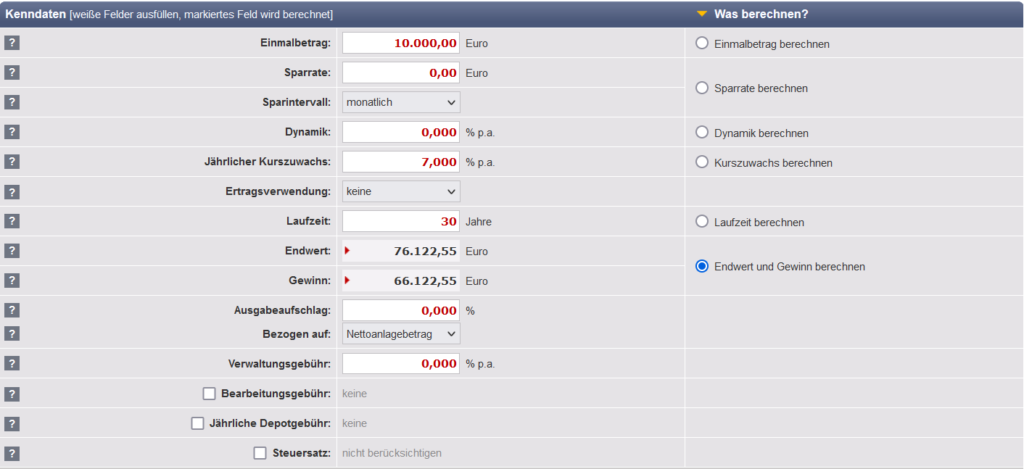

Der Benchmark

Siegrid nutzt den Fondsrechner von zinsen-berechnen.de als Benchmark für den Vergleich:

- Einmalbetrag: 10.000 €

- Jährlicher Kurszuwachs: 7%

- Laufzeit: 30 Jahre

- Ausgabeaufschlag und Verwaltungsgebühr bleiben für die Benchmark auf 0

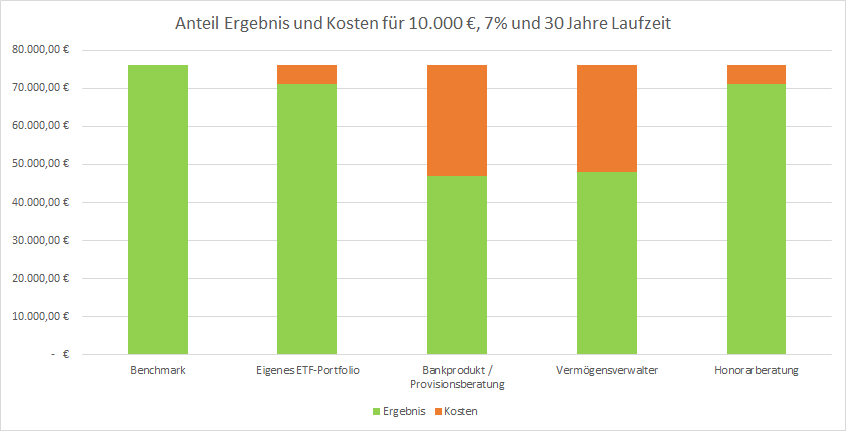

Der Benchmark liegt bei ca. 76.000 €. Dies ist das theoretisch maximal mögliche Ergebnis für die oben beschriebene Fragestellung. Theoretisch deswegen, da jede Geldanlage Kosten hat. Der Benchmark legt nun den Anteil der Kosten offen.

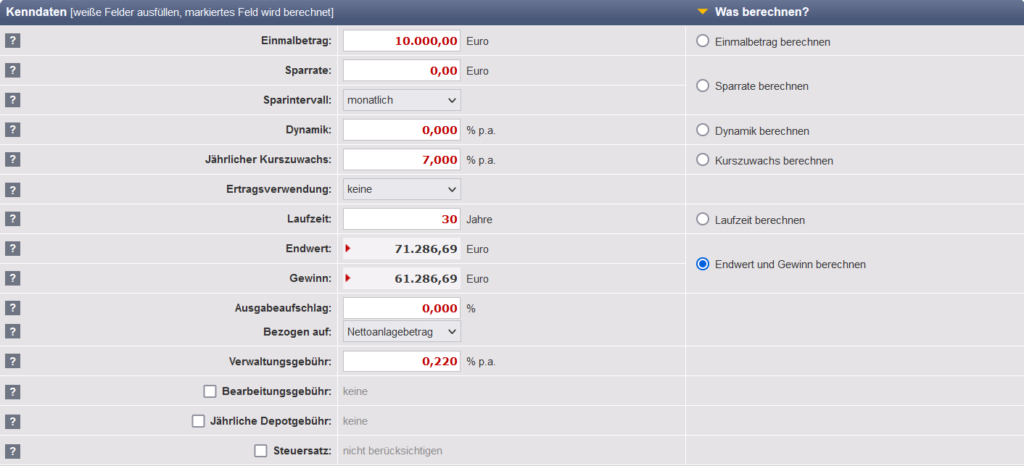

Das optimale Produkt

Das optimale ETF-Portfolio kann leicht in maximale 4 Schritten und weniger als 1 Stunde umgesetzt werden. Durch die eigene Umsetzung werden die Kosten maximal reduziert. Es bleiben die Kosten des ETFs. Für den vorgestellten ETF Vanguard FTSE All-World beträgt die Verwaltungsgebühr 0,22%.

Das Ergebnis dieser einfachen, aber doch sehr wirkungsvollen Strategie, also die Plain Vanilla-Variante, liegt bei ca. 71.000 €.

Der Anteil der langfristigen Kosten für einen klassischen ETF liegt bei ca. 5.000 €.

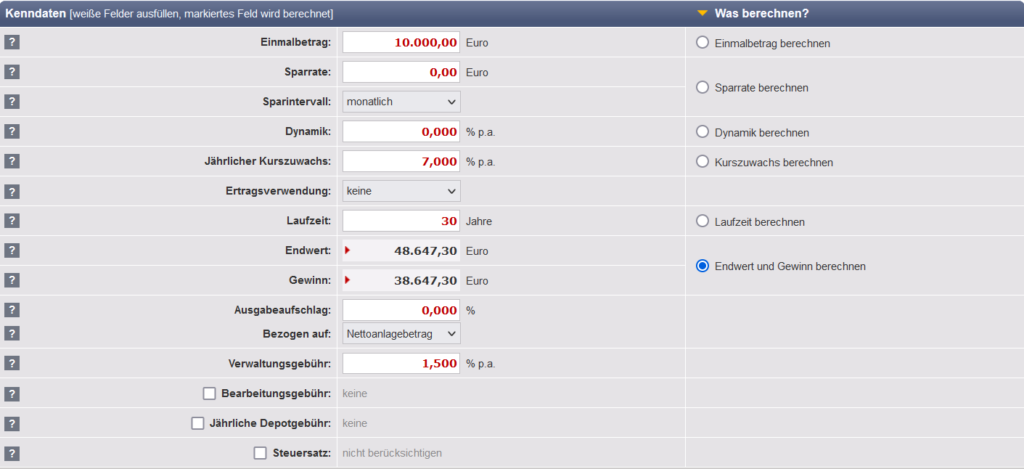

Das Bankprodukt / die Provisionsberatung

Schauen wir uns dafür die Kostenstruktur eines klassischen Bankprodukts an. Wir nutzen als Beispiel den beliebten Fonds DWS Top Dividende LD. Nach 30 Jahren werden aus den 10.000 € bei einem jährlichen Kurszuwachs von 7% nach Kosten ca. 47.000 €.

Der Anteil der Kosten bestehend aus 5% Ausgabeaufschlag und 1,45% Verwaltungsgebühr liegt hier nach 30 Jahren bei ca. 29.000 €.

Der Vermögensverwalter

Bei einer klassischen Vermögensverwaltung zahlst du 1% – 2% auf dein verwaltetes Kapital. Das entspricht etwa der Kostenstruktur eines Bankprodukts. Der Anteil der Kosten beim Vermögensverwalter liegt über die 30 Jahre damit bei etwa 28.000 €.

Anders als bei den meisten Banken sind bei diesem Modell auch ETFs im Produktportfolio, da die Vermögensverwaltung die Gebühren nicht über die Produkte finanzieren muss.

Meine Honorarberatung für das optimale ETF-Portfolio

Der Aufbau eines simplen ETF-Portfolios kostet bei mir einmalig 238 €. Dafür erhältst du ein auf deine individuelle Risikobereitschaft ausgerichtetes ETF-Portfolio. Mit diesem Portfolio wirst du nach Kosten langfristig garantiert in der Spitzengruppe mitfahren.

Der Erwartungswert liegt bei 71.000 €. Der Wert ist nur deswegen möglich, weil keine laufenden Kosten die Rendite schmälern und auf einen günstigen ETFs als Anlageprodukt gesetzt wird.

Den Einfluss von Ausgabeaufschlag und Verwaltungsgebühr auf die Endrendite habe ich in meinem Beitrag „Was ist besser? 5% weniger Ausgabeaufschlag oder 1 % weniger Verwaltungsgebühren?“ detailliert erläutert.

Erzielt dein Finanzberater oder der Fondsmanager durch sein Wissen bessere Ergebnisse?

Hat dein Finanzberater selbst ein beträchtliches Vermögen? In den meisten Fällen nicht! Wenn der Finanzberater das Wissen hat, warum nutzt er es dann nicht bei sich selbst?

Würde ein Fondsmanager, der die Börse systematisch schlagen könnte, sein Wissen mit einem großen Publikum teilen? Warum der Aufwand Geld von vielen einzusammeln, wenn es doch viel einfacher wäre, nur sich selbst oder wenige vermögende Kapitalgeber daran zu beteiligen?

Keiner kann dir eine bessere Rendite als der Markt garantieren, doch alle stellen sie in Aussicht. Fakt ist aber, dass es nach 30 Jahren, nach Kosten, einer überwiegenden Mehrheit nicht gelingen wird, eine Überrendite zu erwirtschaften. Das ist dann das abgeschlagene große Feld hinter der Spitzengruppe der prognosefreien Anlagestrategien.

Höhere Kosten sollten zu besseren Anlageentscheidungen und/oder besseren Ergebnissen führen. Beides ist bei den meisten klassischen Beratungen nicht gegeben.

Fazit

Diese Antwort auf die oben gestellte Frage ist zu 100% prognosefrei, da rein mathematisch zu lösen. Falls du hier keine klare Antwort von deinem Berater bekommst, solltest du skeptisch werden.

Der Honorarberater wird direkt von dir bezahlt. Meist sind die Kosten der Honorarberatung bereits in kurzer Zeit hereingeholt und der Renditevorsprung eines günstigen ETF-Portfolios wird über die Jahre immer größer.

Du möchtest vom prognosefreien Investieren profitieren und langfristig in der Spitzengruppe mitmischen, dann kontaktiere mich oder buche gleich online ein Erstgespräch.

Weitere Informationen zum Thema

Mein Beitrag: Warum ich mich um meine Finanzen kümmern sollte

Mein Beitrag: Aktive und passive Anlagestrategien – eine Symbiose

Mein Beitrag: Der Erwartungswert für passives Anlegen in den weltweiten Aktienmarkt

Mein Beitrag: Was ist besser? 5% weniger Ausgabeaufschlag oder 1 % weniger Verwaltungsgebühren?

Mein Beitrag: Eine „kostenlose“ Provisionsberatung kann dich mehr als 6.000 Stunden zusätzliche Arbeitszeit kosten

Mein Beitrag: Scalable Capital: Warum der größte RoboAdvisor Deutschlands im März so schlecht abschnitt und was das für die Zukunft bedeutet

Mein Beitrag: Passiv gegen Aktiv: Meine Wette mit einem Finanzprofi (500 € für einen guten Zweck)

Mein Beitrag: Zum Vatertag: Die Gewinnerstrategie für deine Geldanlage

Mein Beitrag: Kannst du mit Krisenalpha dein Portfolio absichern?

Mein Beitrag: Für individuelle Finanzberatung musst du reich sein, mit Finanzcoaching wirst du reich

Mein Beitrag: 1.000 € Vorsprung! Erster Etappensieg bei meiner Wette mit einem professionellen Fondsmanager

Mein Beitrag: Wie du mit dem Vanguard FTSE All-World und dem erfolgreichsten Fondsmanager aller Zeiten 99,9% der aktiven Konkurrenz schlägst

Mein Beitrag: Was haben der Weihnachtsmann und die Provisionsberatung gemeinsam?

Mein Beitrag: Ausgewählte Vermögensverwalter im Test – mein Ergebnis für die Anlagesumme von 4 Mio Euro

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Dabei ist mir über die Zeit aufgefallen, dass der Schlüssel zum Erfolg bei Geld und Finanzen nicht primär in irgendwelchen Finanzprodukten liegt.

Vielmehr sind es die eigene Einstellung und das Verhalten, die den Erfolg maßgeblich beeinflussen.

Deshalb konzentriere ich mich zunehmend auf das Thema Finanzcoaching, um Menschen in die Lage zu versetzen, produktunabhängig gute Finanzentscheidungen zu treffen.

Dazu habe ich eine professionelle Ausbildung zum FCM Finanzcoach absolviert.

Meine Dienstleistungen biete ich völlig produktunabhängig auf Honorarbasis an.

In meinem Blog berichte ich auch über eigene Erfahrungen mit konkreten Finanzprodukten. Dies stellt jedoch ausdrücklich keine individuelle Empfehlung dar.

Nimm mit mir Kontakt auf oder buche online ein kostenloses Erstgespräch. Wir finden heraus, wie ich Dir helfen kann.

Ein Gedanke zu „Mit dieser Frage checkst du, ob dein Finanzberater etwas taugt“