Fühlst du dich mit deinen Finanzentscheidungen unwohl? Fällt es dir schwer Finanzentscheidungen zu treffen und insgeheim zweifelst du dann an deinen Entscheidungen. Schläfst du schlecht, weil ein großer Kredit auf dir lastet oder weil du Angst vor Vermögensverlusten hast? Falls das bei dir zutrifft, dann brauchst du statt einem Finanzberater vielleicht einen Finanzcoach.

Selbst wenn man sich von einem Finanzberater beraten lässt, bist du am Ende immer in der Rolle des Finanzentscheiders. Der Berater kann das Wissen mitbringen, um einen guten Finanzplan für dich aufzustellen und am Ende dann die passenden Produkte auszuwählen. Die Entscheidung triffst aber du! Das kannst du nicht delegieren, auch wenn sich das viele vielleicht wünschen.

Es gibt zwei psychologische Aspekte, die für Finanzentscheidungen wichtig sind. Die Einstellung zum Geld und zum Risiko.

Da der Begriff Coach nicht geschützt ist, wird dieser sehr inflationär genutzt und hat mittlerweile – wahrscheinlich genau aus diesem Grund – nicht überall den besten Ruf. Das führt dazu, dass viele sich als Coach bezeichnen, obwohl sie in Wahrheit Berater oder Vermittler sind.

Voraussetzung für ein wirksames Coaching ist eine Coachingausbildung. Ich entschied mich daher 2020 für die Ausbildung zum FCM Finanzcoach. Die Ausbildung läuft noch bis Juli 2022.

Bei der Ausbildung handelt es sich um eine vollwertige Coachingausbildung nach den Standards der International Coaching Federation (ICF). Zusätzlich werden die psychologischen Aspekte Geld und Risiko behandelt.

Der Finanzcoach setzt an der Basis an

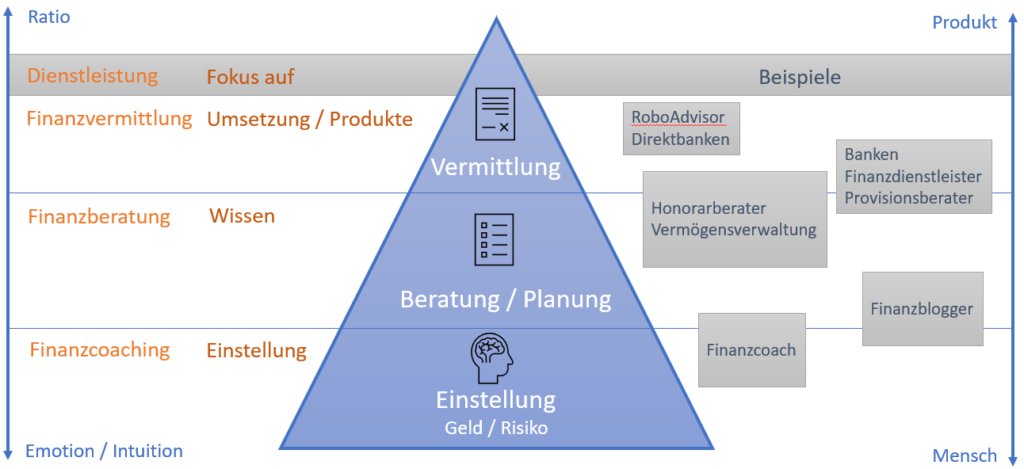

Bei Finanzentscheidungen gibt es drei aufeinander aufbauende Ebenen: Einstellung, Wissen und Umsetzung. Die folgende Pyramide der Finanzdienstleistungen zeigt, wo der Fokus bei den Finanzdienstleistungen liegt.

Unsere Einstellung zu Geld und Risiko ist das Fundament unserer Finanzentscheidungen. Darauf aufbauend folgt das notwendige Wissen, um gute Finanzentscheidungen zu treffen. Auf der obersten Ebene erfolgt dann die konkrete Umsetzung. Viele Finanzdienstleistungen bewegen sich vor allem im Bereich Wissen und Umsetzung. Selten bis nie geht es auf die Ebene der persönlichen Einstellung. Ein Unwohlsein in Finanzentscheidungen ist oft damit begründet, dass die Lösungen nicht auf die persönliche Einstellung der Kunden ausgerichtet sind.

Finanzcoaching bewegt sich daher auf der Ebene der Einstellung und befasst sich mit der Frage welche Emotionen, Intuitionen und Verhaltensmuster unserem Handeln zugrunde liegen. Finden wir Antworten auf diese Fragen, so kann dies in eine bessere Beratung und Umsetzung münden und zu insgesamt mehr finanziellem Wohlbefinden führen.

| Infobox Wenn man in unterschiedlichen Wissensgebieten unterwegs ist, werden allgemeine Muster ersichtlich. So habe ich als Führungskraft viel Erfahrung mit agilen Vorgehensweisen und Transformationen sammeln dürfen. Auch hier finden sich die drei Ebenen wieder. Auf der untersten Ebene befindet sich die Kultur und das Mindset einer Organisation, auf der mittleren Ebene die Prozesse und auf der obersten Ebene die Werkzeuge. Agile Transformationen scheitern oft deswegen, weil sich auf Werkzeuge (z.B. Jira) und Prozesse (z.B. Scrum) konzentriert wird, die Kultur und das Mindset in der Organisation aber zu wenig Berücksichtigung erfährt. Das Thema Führung und Befähigung der Mitarbeiter ist daher die Basis für eine erfolgreiche Transformation. Ähnlich verhält es sich bei Finanzentscheidungen und der individuellen Einstellung. In meinem Beitrag „Ist dein Ergebnis schon agil oder nur die Methode“ auf deboer-consulting.de berichte ich von meinen Erfahrungen als Führungskraft in agilen Kontexten. |

Der Coach befähigt dich eine Lösung für dein Problem zu finden und nutzt dafür vorhandene „Ressourcen“

Die Aufgabe beim Finanzcoaching ist nicht dich zu einem Finanzexperten werden zu lassen. Die Aufgabe des Coaches ist dich (den Coachee) zu befähigen, für dich gute Finanzentscheidungen zu treffen.

Beim Coaching wird immer davon ausgegangen, dass der Coachee alle „Ressourcen“ für die Lösung seines Problems mitbringt. Die Aufgabe des Coaches ist eine Umgebung zu schaffen, in der der Coachee die Möglichkeit hat sich selbständig der Lösung anzunähern.

Beispiel: Der Coachee fühlt sich trotz professioneller Beratung mit seinen Anlageentscheidung nicht wohl. Trotz vermeintlich vollständiger Abdeckung mit Verträgen verspürt der Coachee kein finanzielles Wohlbefinden.

Die Aufgabe des Coaches ist jetzt herauszufinden woher dieses Unwohlsein herrührt und was getan werden muss, um ein finanzielles Wohlbefinden zu erreichen. Dabei zeigt der Coach direkt nicht die Lösungswege auf, sondern stupst den Coachee durch Wahrnehmungen wie Zuhören und geschickte Fragestellung in verschiedene Richtungen.

Oft hat das Unwohlsein bei Finanzentscheidungen mit der inneren Einstellung zu Geld und dem persönlichen Risikoempfinden zu tun. Beim Finanzcoaching werden daher diese beiden Aspekte noch mal besonders berücksichtigt.

Sind die Blockaden bei Finanzentscheidungen und Lösungswege identifiziert, können im zweiten Schritt diese Erkenntnisse für eine dann individuelle Finanzberatung berücksichtigt werden. Dies kann zum Beispiel die passende Berücksichtigung der individuellen Risikotoleranz sein.

Das objektive persönliche Risikoprofil mit Finametrica ermitteln

Stell dir vor, du gehst zum Arzt und musst vorher einen Fragebogen ausfüllen. Dort beschreibst du aus deiner Sicht deinen aktuellen gesundheitlichen Zustand. Der Doktor untersucht dich nicht, sondern nutzt dieses Blatt, um aus diesen Informationen direkt eine Diagnose zu stellen.

So ähnlich wird heute die Risikotoleranz bei Anlegern ermittelt. Der Anleger füllt einen Fragebogen aus und beschreibt nach bestem Wissen und Gewissen seine Bereitschaft Risiken einzugehen.

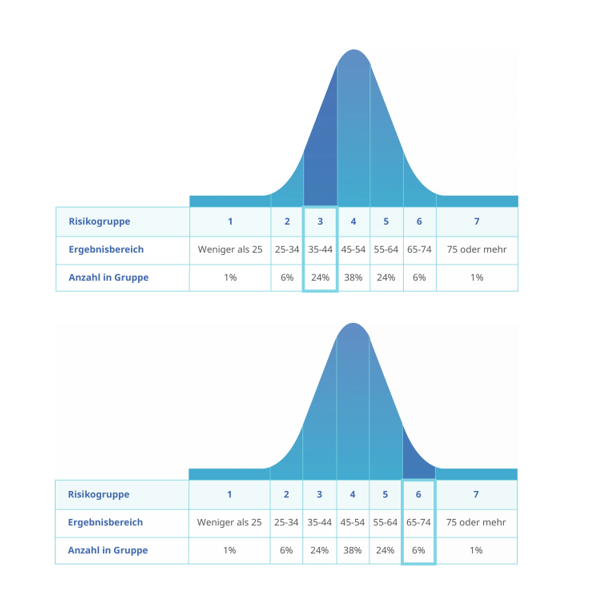

Das Risikoprofiling von Finametrica stellt situative Fragen und ermittelt aus den Antworten die persönliche Risikotoleranz. Der Fragebogen basiert dabei auf wissenschaftlichen Erkenntnissen. Das Ergebnis hat damit eine hohe Aussagekraft in Bezug auf die persönliche emotionale Einstellung zum Risiko.

Finametrica ist – um in unserem Bild zu bleiben – eine gründliche Untersuchung vom Facharzt.

Der Fragebogen kann vom Kunden online ausgefüllt werden und der Bericht zur finanziellen Risikobereitschaft steht sofort nach dem Ausfüllen zur Verfügung. Hier ein Beispielbericht.

Dem Finanzcoach dient der Bericht als objektive Information für den Coachingprozess. Aber auch für den Berater und den Vermittler dient die so ermittelte persönliche Risikotoleranz als wichtiger Baustein, um eine passende individuelle Lösung für den Kunden zu ermöglichen.

Fazit: Meine Dienstleistung als Finanzcoach

Als ich mich vor etwa einem Jahr entschieden habe meinen Blog zu starten und ein weiteres Standbein als Finanzcoach aufzubauen, musste ich zunächst Klarheit darüber gewinnen was Finanzcoaching überhaupt bedeutet. Ein Jahr später habe ich diese Klarheit erlangt.

Mit meinem Ziel Finanzwissen zu vermitteln, habe ich den Blog gestartet. Dieses Wissen biete ich auch als Dienstleistung an, habe aber schnell gemerkt, dass oft noch etwas mehr als nur fehlendes Wissen die Entscheidungsfähigkeit beeinflusst. Das Thema Finanzcoaching setzt genau auf dieser Ebene an.

Mit meiner Ausbildung als Finanzcoach adressiere ich jetzt explizit diese Ebene und adressiere damit die Basis von Finanzentscheidungen.

Aber auch die dritte Ebene der Umsetzung bzw. Vermittlung wird immer wieder gewünscht. Ich lege daher im Juni eine Sachkundeprüfung für den Finanzanlagenfachmann ab, mit dem Ziel die Genehmigung nach §34h GewO für die Vermittlung von Anlageprodukten als gelisteter Honorarberater zu erhalten. Anders als der Provisionsberater nach §34f GewO bin ich damit vollständig den Interessen des Kunden verpflichtet und begebe mich nicht in einen möglichen Interessenskonflikt bestimmte Produkte durch eine höhere Provision den Vorzug zu geben.

Damit bin ich dann auf allen Ebenen des Finanzdienstleistungspyramide vertreten und kann damit eine gesamtheitliche Lösung anbieten.

Finanzcoaching bei mir heißt daher, je nach individuellen Bedürfnissen, meine Kunden zu befähigen gute Finanzentscheidungen zu treffen, Finanzwissen weiterzugeben und bei der konkreten Umsetzung zu helfen.

Mein Blog gibt dabei Einblicke über meine Einstellung, Denkweisen und Handlungsweisen, so dass Kunden sich schon vorab ein Bild machen können was sie erwartet.

Beitragsbild von FunkyFocus auf Pixabay

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Dabei ist mir über die Zeit aufgefallen, dass der Schlüssel zum Erfolg bei Geld und Finanzen nicht primär in irgendwelchen Finanzprodukten liegt.

Vielmehr sind es die eigene Einstellung und das Verhalten, die den Erfolg maßgeblich beeinflussen.

Deshalb konzentriere ich mich zunehmend auf das Thema Finanzcoaching, um Menschen in die Lage zu versetzen, produktunabhängig gute Finanzentscheidungen zu treffen.

Dazu habe ich eine professionelle Ausbildung zum FCM Finanzcoach absolviert.

Meine Dienstleistungen biete ich völlig produktunabhängig auf Honorarbasis an.

In meinem Blog berichte ich auch über eigene Erfahrungen mit konkreten Finanzprodukten. Dies stellt jedoch ausdrücklich keine individuelle Empfehlung dar.

Nimm mit mir Kontakt auf oder buche online ein kostenloses Erstgespräch. Wir finden heraus, wie ich Dir helfen kann.

Ein Gedanke zu „Der Unterschied zwischen Finanzcoach und Finanzberater“