Hast du schon einmal vom Josephspfennig gehört? Hätten deine Vorfahren im Jahre 0 einen Pfennig zu einem Zinssatz zu 5% angelegt, dann hätte dieser Pfennig jetzt einen Wert von einer halben Millionen Sonnen aus purem Gold.

Dieses Gedankenexperiment zeigt die Macht des Zinseszinses über einen langen Zeitraum.

Weitere Beispiele, um das exponentielle Wachstum greifbar zu machen, ist die Weizenkornlegende.

Dabei wird auf einem Schachbrett die Anzahl der Weizenkörner Feld für Feld verdoppelt. Auf dem ersten Feld befindet sich 1 Weizenkorn, auf dem 2. Feld 2 Weizenkörner, dann 4, 8, 16 und so weiter, bis zum 64. Feld mit mehr als 9 Trillionen Weizenkörnern. Am Ende liegen auf dem Schachbrett theoretische 730 Mrd. Tonnen Weizen, das Tausendfache der weltweiten Weizenernte des Jahres 2014/2015.

Albert Einstein soll einst den Zinseszins als achtes Weltwunder bezeichnet haben: „Der Zinseszins-Effekt ist das achte Weltwunder. Wer es versteht, verdient daran. Wer es nicht versteht, bezahlt dafür.“

Durch die aktuelle Coronakrise ist das Thema exponentielles Wachstum auch ganz konkret in unseren Alltag eingekehrt.

Der folgende Beitrag aus der Serie „1-Welt-ETF reicht“ zeigt dir wie du mit der 1-Welt-Strategie das optimale Ergebnis aus dem 8. Weltwunder herausholen kannst.

Der Beitrag ist die Fortsetzung der Serie „1-Welt-ETF reicht“:

1. Teil der Serie: 1 Welt-ETF reicht: Mit dieser Strategie wirst du langfristig garantiert zu den Gewinnern gehören

2. Teil der Serie: 1 Welt-ETF reicht: Dieser Faktor garantiert dir 20% mehr Ertrag als den Marktteilnehmern

Wie du aus 30 € sichere 90 € machst

Wir bemühen wieder unser Münzspiel aus den ersten beiden Beiträgen der Serie. Im ersten Teil haben wir das Spiel ohne Kosten gespielt. Im zweiten Teil haben wir die Kosten berücksichtigt.

In diesem Beitrag machen wir das Spiel aber erst lukrativ, indem wir einen Gewinn einbauen: Der Ertrag verzinst sich mit 7% pro Runde.

Nach 30 Runden sieht die Ertragsentwicklung für unser Alligator-Beispiel wie folgt aus:

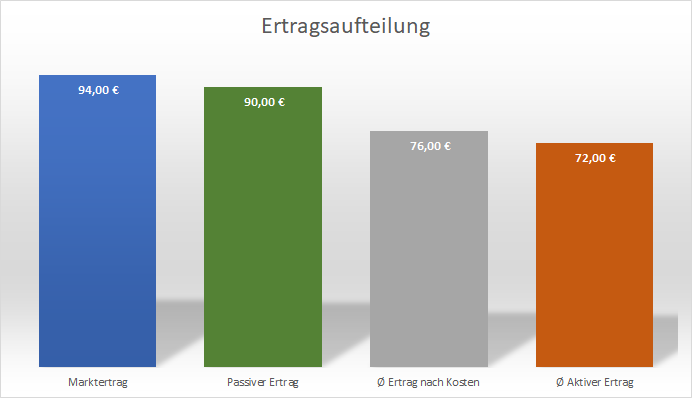

Now, we are talking! Wie ein ehemaliger geschätzter Kollege sagen würde. Aus einem Einsatz von 30 Euro macht Inge Index stolze 90 Euro. Auch die aktiven Spieler haben jetzt einen positiven Ertrag, allerdings mit 72 Euro im Schnitt deutlich weniger als Inge Index (grüne Linie).

Der Markt bietet vor Kosten einen Ertrag von etwa 94 Euro pro Spieler. Nach Kosten bietet der Markt einen Ertrag von 76 Euro pro Spieler (Marktteilnehmer). Diese durchschnittlichen 76 Euro pro Spieler verteilen sich in unserem Beispiel auf garantierte 90 Euro für die passiven Spieler (niedrige Kosten) und im Durchschnitt 72 Euro für die aktiven Spieler (hohe Kosten).

Die aktiven Anleger haben damit einen Erwartungswert von 72 Euro, während die passiven Anleger einen Erwartungswert von 90 Euro haben. Diese 90 € gibt es fürs Nix tun!

Möchte eine aktive Strategie den Markt nach Kosten schlagen, dann muss aus den 72 Euro mehr als 90 Euro gemacht werden, gleichzeitig muss eine andere aktive Strategie mächtig Verluste machen.

In den letzten 100 Jahren wuchs der Aktienmarkt

Sowohl der Josephspfennig als auch die Weizenkornlegende zeigen, dass der Zinseszins ein Konstrukt ist, was schnell an praktische Grenzen stößt. Wir haben weder einer halbe Millionen Sonnen Gold, noch die Weizenkörner, um das Schachbrett zu füllen.

Das bedeutet der Zinseszins kann nur dann seine Kraft entfalten solange Wachstum möglich ist.

Bei einem Zinssatz von 7% verdoppelt sich statistisch der Weltaktienmarkt alle 10 Jahre. Nach 30 Jahren habe ich also eine Einmalanlage statistisch verachtfacht.

Schauen wir uns dazu mal die 30 Jahre-Performance der Weltaktienmärkte seit 1927 an.

(Quelle: Kursdaten S&P500; eigene Berechnung)

Hinweis: Der S&P500 bildet nur den amerikanischen Aktienmarkt war aber in der Vergangenheit ein guter Indikator für die Weltwirtschaft und verfügt über weit zurückreichende Daten. Die bekannten Weltindizes MSCI World ACWI (IMI) oder FTSE All-World bilden die Weltwirtschaft besser ab, haben aber keine so weit zurückreichende Datenhistorie.

Wir sehen, dass die 30-Jahre-Performance insgesamt einem positiven Trend folgt. Das zeigt zwar, dass in den letzten knapp 100 Jahren dieser Trend an den Aktienmärkten bestand, erklärt aber nicht, warum das so ist.

Also, warum wächst der Aktienmarkt langfristig?

Warum wächst der Aktienmarkt langfristig und sogar mehr als das allgemeine Wirtschaftswachstum?

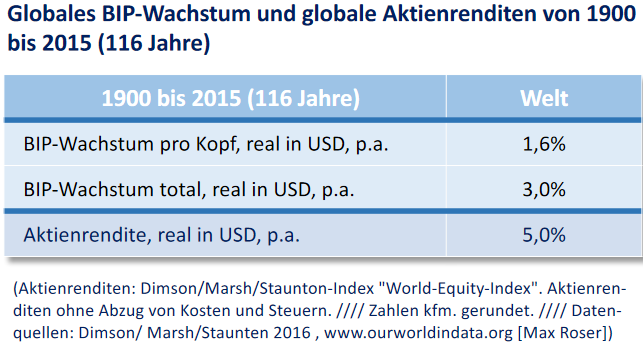

Nun, ein allgemeiner Zusammenhang zwischen dem allgemeinen Wirtschaftswachstum und den steigenden Aktienmärkten liegt nahe. Doch die folgenden Zahlen zeigen noch etwas anderes. Die Aktienrenditen sind höher als das allgemeine Wirtschaftswachstum.

Wie kann das sein? Der ebenfalls von Gerd Kommer stammende Blog-Beitrag ‚Das Konzept der „Cash-Flow-Kaskade“‘ beschreibt den Grund dafür.

Stellen wir uns dafür die Welt-AG vor. Die Welt-AG hat zwei Möglichkeiten sich zu finanzieren: Durch Kredite (Fremdkapital) und durch Beteiligungen z.B. in Form von Aktien (Eigenkapital).

Stellen wir uns vor, die Welt-AG leiht sich von dir 10 Jahre Geld zu einem Zinssatz von 3%. Solange die Welt-AG nicht pleite geht, sind dir damit 3% pro Jahr garantiert.

Alternativ kannst du dich auch direkt an der Welt AG beteiligen (wirst also Miteigentümer) und profitierst unbegrenzt vom Gewinn, musst aber auch mögliche Verluste tragen.

Wie hoch müsste die erwartete Rendite sein, damit du dich als Eigentümer beteiligst? Ich nehme an 3% wären dir nicht genug, da du das volle Unternehmensrisiko trägst und dafür eine Kompensation erhalten möchtest. Die erwartete Rendite müsste deutlich über 3% liegen, damit dieses Investment attraktiv für dich wird.

Der Zusammenhang von Wirtschaftswachstum und Aktienrenditen

Maßgebliche Messgrößen zur Ermittlung der Weltwirtschaft sind Erträge aus Kapital sowie Löhne und Gehälter. Die Erträge aus Kapital unterteilen wir noch nach Erträge aus Fremkapital (Zinsen) und Eigenkapital (Dividenden, Veräußerungsgewinne).

Wie wir oben gesehen haben, müssen die Renditen für Kapital in Form von Eigentum höher sein als Kapital in Form von Krediten. Der Cash-Flow-Kaskade folgend unterliegen Löhne und Gehälter gesamtwirtschaftlich einem geringeren Risiko als Fremdkapital und Eigenkapital.

Gleichzeitig wissen wir, dass das Eingehen von höheren Risiken immer mit einer Risikoprämie einhergehen muss. Das 3%-Beispiel von oben hat dies noch mal deutlich gemacht.

Wenn also die Weltwirtschaft grob aus den Messgrößen Fremdkapital, Eigenkapital sowie Löhne und Gehälter ermittelt wird und gleichzeitig das Eigenkapital das höchste Risiko hat, dann ist es logisch, dass die Renditen für Eigenkapital (also Aktien, Gewinne aus Unternehmensbeteiligungen, etc.) langfristig höher sind als das allgemeine Wirtschaftswachstum.

Gleichzeitig muss gelten, dass die Ertragsgruppe Fremdkapital (Kredite, Anleihen, Geld auf dem Sparbuch, etc.) sowie Löhne & Gehälter eine geringere Rendite als die Weltwirtschaft haben muss.

Die Weltwirtschaft ist hier Inge Index. Unser Wirtschaftssystem sorgt aber dafür, dass Aktien systematisch rentabler sein müssen als die Weltwirtschaft, während dein Geld auf dem Sparbuch systematisch weniger Rendite abwirft.

Wird die Weltwirtschaft langfristig wachsen?

Im nächsten Beitrag der Serie werden wir sehen, dass die Weltwirtschaft Schwankungen unterliegt. Unser Münzbeispiel wächst kontinuierlich Schritt für Schritt um 7%. An den Aktienmärkten heißt es eher 3 Schritte vor und 1 Schritt zurück.

Solange langfristig die Zahl der Vorwärtsschritte die Zahl der Rückwärtsschritte übersteigt, haben wir ein langfristiges Wachstum.

Dass die Wirtschaft langfristig wächst, ist die Grundannahme unserer Strategie. Sie basiert auf Dingen wie den allgemeinen Produktivitätszuwachs, der nach wie vor global wachsenden Weltbevölkerung sowie des allgemein wachsenden Lebensstandards in der Weltbevölkerung.

Wer also glaubt, dass wir auch in Zukunft den allgemeinen globalen Wohlstand erhöhen können, der wird mit der 1-Welt-ETF Strategie davon automatisch partizipieren.

Bei genauer Betrachtungsweise trägt die 1-Welt-ETF Strategie sogar zu mehr Gerechtigkeit in unserer Gesellschaft bei.

Die Schere geht auch deswegen auseinander, weil die Zinsen für Kredite und die Unternehmensgewinne vor allem aus dem Arbeitseinkommen der Normalbürger bezahlt wird. Gleichzeitig lassen viele ihr Erspartes nur auf dem Sparkonto liegen. Was nichts anderes ist als ein Bereitstellen von günstigem Fremdkapital für die Bank. Siehe hierzu auch den Beitrag „Arbeits- und Kapitaleinkommen“ bei Telepolis.

Mit der 1-Welt-ETF Strategie steht es jedem offen, von den langfristig lukrativeren Unternehmensgewinnen zu profitieren. Natürlich nur wer in der Lage ist Geld zurücklegen.

Doch es gibt einen Preis, den ihr dafür zahlen müsst. Ihr müsst Schwankungen aushalten können.

Fazit und Ausblick

Was sagte noch Albert Einstein? „Der Zinseszins-Effekt ist das achte Weltwunder. Wer es versteht, verdient daran. Wer es nicht versteht, bezahlt dafür.“

Unser auf Chancen und Risiko basierendes Wirtschaftssystem belohnt Kapitalertrag mehr als Ertrag aus Arbeitseinkommen. In Wahrheit speist sich der Kapitalertrag aus dem Arbeitseinkommen.

Wer genug Arbeitseinkommen generiert und damit Kapital zur Verfügung hat, der kann zusätzlich vom Kapitalertrag profitieren. Ganz einfach über die 1-Welt-ETF Strategie.

Wir holen mit der passiven Strategie das maximale Ergebnis heraus und haben damit einen weiteren Aspekt unserer Strategie erreicht. Wir werden

- garantiert nicht verlieren

- garantiert überdurchschnittlich abschneiden

- langfristig zu den besten 10% gehören

- das maximale Ergebnis herausholen

Im nächsten Beitrag zeige ich warum trotz der Einfachheit, die Meisten ohne Hilfe daran scheitern werden die Strategie langfristig umzusetzen. Denn Nix tun ist gar nicht so einfach…

Beitragsbild von pasja1000 auf Pixabay

Am 14.06.2021 um 18:30 Uhr werde ich im Xing Expertendialog mit dem Thema Prognosefreies Investieren die Strategie live mit dem Münzbeispiel vorstellen. Sei dabei und erfahre weitere Hintergründe.

Buchtipps*

Das kleine Handbuch des vernünftigen Investierens: An der Börse endlich sichere Gewinne erzielen*

John C. Bogle, der Gründer von Vanguard, dem zweitgößten Vermögensverwalter der Welt, ist der Papst des prognosefreien und passiven Investementansatzes. Er erschuf 1976 den ersten kostengünstigen Indexfonds, der rein passiv und prognosefrei in einen breiten Aktienmarkt investierte. Heute sind die Vanguard Produkte Vorreiter bei kostengünstigen ETFs und Indexfonds. In seinem Buch „Das kleine Handbuch des vernünftigen Investierens: An der Börse endlich sichere Gewinne erzielen*“ beschreibt die Grundlage der in dieser Artikelserie beschriebenen Anlagestrategie.

Gerd Kommer ist quasi der deutsche Papst für das Investieren mit ETFs. Sein Buch „Souverän investieren mit Indexfonds und ETFs*“ ist das Standardwerk für die passive Anlagestrategie.

Mit „Souverän investieren für Einsteiger. Wie Sie mit ETFs ein Vermögen bilden*“ gibt es auch eine für den Einsteiger geeignete Version.

Weitere Infos zum Thema

1. Teil der Serie: 1 Welt-ETF reicht: Mit dieser Strategie wirst du langfristig garantiert zu den Gewinnern gehören

2. Teil der Serie: 1 Welt-ETF reicht: Dieser Faktor garantiert dir 20% mehr Ertrag als den Marktteilnehmern

Visual Capitalist: Wie du für schlechte Leistung zu hohe Preise an der Wall Street zahlst (Englisch)