Bei einer Weltumseglung wird es sonnige Tage geben, aber auch stürmische. Wer langfristig und weltweiten in Aktien investiert wird viele gute Phasen haben, aber auch einige schlechte. Kann man mit Krisenalpha die schlechten Tage schöner gestalten?

Im Oktober 2020 war ich auf dem FinCamp vom Finanzwesir. Dort habe ich unter anderem auch ein Workshop mit Norbert Mitwollen zum Thema Alpha-Fonds besucht. Ich habe meine Erfahrungen vom FinCamp in einem Blog-Beitrag „Das FinCamp 2020 vom Finanzwesir: Homo Oeconomicus trifft Homo Sociologicus“ festgehalten.

Mittlerweile hat der Finanzwesir zusammen mit Norbert Mittwollen den „Democratic Alpha“ als eigenes Anlageprodukt aufgelegt. Es besteht laut Zielallokation Stand Q2/2021 zu 20% aus Immobilien-Aktien, zu 28% aus Standard-Aktien und zu ca. 50% aus Krisenalpha.

Dieser Beitrag erläutert was es mit dem Krisenalpha auf sich hat.

Das Beta gibt’s umsonst, das Alpha muss ich mir hart erarbeiten

Wer in einen weltweit streuenden ETF investiert und das Ding jahrelang hält, der hat Beta. Keine Angst, das ist keine neue Mutation, sondern einfach ein Begriff der Finanznerds. Beta ist nichts anders als die Marktrendite. Beim Welt-ETF langfristig also unsere berühmten 7 Prozent.

Wenn du wild rumhandelst und ständig spekulierst, hast du wahrscheinlich Alpha. Alpha ist die Differenz zwischen deiner Rendite und Beta.

Hast du im selben Zeitraum 9% Rendite erreicht hast du ein positives Alpha (2% Überrendite). Hast du hingegen nur 5% gemacht ist dein Alpha negativ (-2% Minderrendite).

Beta ist ein Einzelkind und gilt als Benchmark. Alpha hat zwei ungleiche Zwillinge. Für jedes positive Alpha muss es auch ein negatives Alpha geben. Da führt kein Weg dran vorbei.

Machst du also eine Überrendite, dann muss es irgendwo auf der Welt eine arme Seele geben, die im gleichen Maße Minderrendite macht. Das ist der grausame Kapitalismus.

Und was ist Krisenalpha?

Kennst du Versicherungen? Klar kennst du Versicherungen. Die sind dafür da Dinge abzusichern, von denen man hofft, dass sie nicht passieren, aber im Fall der Fälle nicht den finanziellen Ruin bedeuten.

Dass an der Börse Kurse schwanken und immer wieder Krisen geben wird steht fest. Wäre das nicht so, dann würde die langfristigen Aktienrenditen nicht möglich sein. Sie sind genau die Kompensation des eingegangenen Risikos.

Daher liegt es nahe sich gegen eine solche Krise zu versichern. Sofern man denn glaubt, dass eine Krise einen finanziellen Ruin bedeuten würde.

Krisenalpha ist eine Versicherung für den Krisenfall. Wenn die Kurse purzeln ist Zahltag. Cool, wirst du dir denken, dann decke ich mich mit diesen Dingern ein.

Gemach, gemach lieber Anleger. Wie bei klassischen Versicherungen haben auch die Versicherungen am Kapitalmarkt Kosten.

Dabei gibt es zwei Arten von Kosten:

- Die direkten Kosten für den Anbieter der Versicherung

- Die indirekten Kosten durch fehlende Opportunitäten (Opportunitätskosten)

Stell dir vor du läufst ein Marathon. Es ist eine Regenwahrscheinlichkeit von 30% angesagt. Du hast mächtig Angst vor den Regen und kaufst dir einen Regenschirm. Den musst du den ganzen Lauf mitschleppen, was deine Geschwindigkeit reduziert.

Die direkten Kosten sind der Preis für den Regenschirm und die indirekten Kosten die reduzierte Geschwindigkeit. Dem steht das Risiko gegenüber, dass du das Rennen wegen Regens abbrechen müsstest.

Übertragen wir das auf den Krisenalpha, dann heißt das überdurchschnittliche Rendite in der Krise, aber unterdurchschnittliche Performance während normalen Börsenphasen.

Einen konkreten Krisenalpha unter die Haube geschaut

Da ich Gast im Workshop von Norbert Mittwollen sein durfte, schaue ich mir das neu aufgelegte Anlageprodukt Democratic Alpha einmal genauer an.

Laut Factsheet ergänzt der Democratric Alpha global gestreute Immobilien- und Standardaktien (ca. 50%) mit Krisenalphas (die anderen 50%). Die Krisenalphas setzen dabei auf Trendfolge und Volatilitätsstrategien.

Schauen wir uns mal die beiden größten Positionen an.

Volatilitätsstrategien: Assenagon Alpha Volatility (WKN: A2PKY5)

Den Assenagon Alpha Volatility kommt immer dann in Wallung, wenn die Volatilität an den Aktienmärkten hoch ist.

Man kann sich das vorstellen wie ein Seismograf. Wenn die Erde bebt, dann schlägt er aus. Bebt die Erde nicht, dann bleibt alles ruhig.

Dieser Fonds ist also der Seismograf für die Aktienmärkte und liefert immer dann Rendite, wenn die Märkte kräftig schwanken. In ruhigen Marktphasen hält dieser Fonds sich zurück.

Trendfolgestrategie: Lyxor Epsilon Global Trend (WKN: A1JHW1)

Trendfolge kann man sich in etwa so vorstellen: Du stehst in eine von vielen langen Schlangen im Flughafen. Die Checkin Schalter sind geöffnet und in deine Schlange stockt plötzlich der Prozess. Immer mehr verlassen die Schlange und stellen sich an anderen Schlangen neu an. Je länger der Prozess dauert, umso mehr wirst du dich mit der Frage beschäftigen die Schlange zu wechseln.

Dauert der Prozess zu lange handeln die verschiedenen Anlegertypen wie folgt: Der passive Buy & Hold Anleger bleibt stur stehen. Der unerfahrene Anleger geht nach Hause und bucht nie wieder einen Flug und der Trendfolger wird sich irgendwann an eine neue Schlange anstellen.

Aufgabe des Trendfolgers ist es nun die Indikatoren zu identifizieren, die den Wechsel in eine neue Schlange anzeigen.

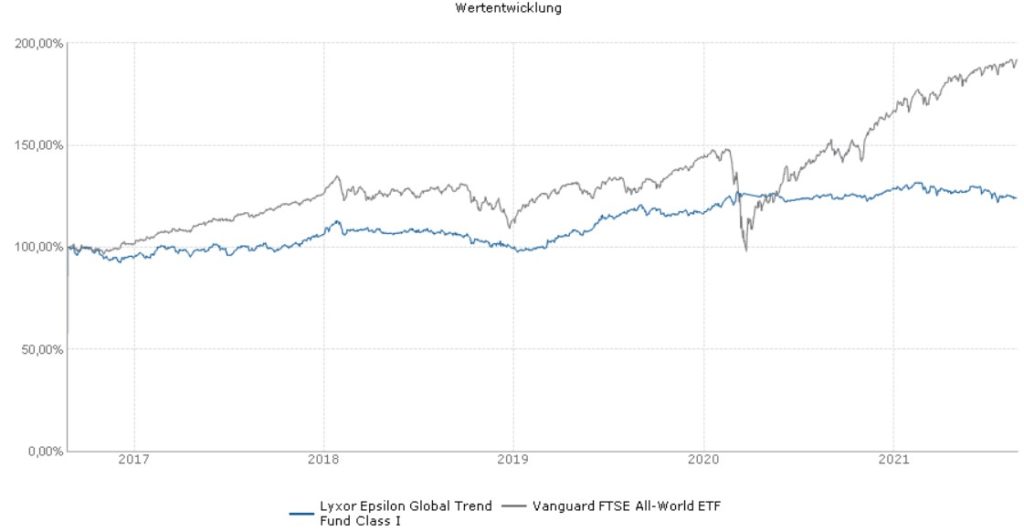

Schaut man sich den Lyxor Epsilon Global Trend an, dann schien die Strategie in der Coronakrise aufzugehen. Dort wurde offensichtlich rechtzeitig die Schlange gewechselt und damit der Einbruch verhindert. Insgesamt wird aber auch in ruhigen Börsenphasen zu oft die Schlange gewechselt, so dass die Wartezeiten insgesamt höher sind als beim passiven Buy and Hold Anleger.

Der Trendfolger nimmt die erhöhten Wartezeiten in Kauf, um sicherzustellen wirklich jeden Flug zu bekommen. Der Buy and Hold Anleger kann auch mal einen Flug verpassen.

Der Lyxor Epsilon Global Trend zeigt eine geglättete Aufwärtsbewegung. Der Fonds ist weniger volatil, hat aber auch weniger Aufwärtsbestrebungen in ruhigen Börsenphasen.

Der Democratic Alpha vergleicht sich mit einer Benchmark von 50% sicheren Staatsanleihen, 28% Vanguard FTSE-All World, 20% Immobilien-Aktien und 2% Liquidität.

Der Krisenalpha soll also den 50% sicheren Staatsanleihen Konkurrenz machen.

Mit einem Portfolio mit mehr oder weniger als 50% Aktienanteil lässt sich das daher nicht vergleichen, da die Risikostruktur eine andere ist.

Kommen wir auf das Thema Kosten zu sprechen. Der Fonds muss im Vergleich zu der Benchmark zusammen mit seinen Zielfonds schon mal bummelig 2% Überrendite machen, um die eigenen Kosten (inkl. der Zielfonds) wieder reinzubekommen. Um auch für den Anleger eine Überrendite (Alpha) im Vergleich zum Benchmark (Beta) zu erhalten muss das Konstrukt also mehr als 2% Überrendite herausholen.

Fazit

Kannst du mit Krisenalpha dein Portfolio absichern?

Der Trendfolger kompensiert mit seinem moderaten Anstieg in ruhigen Börsenphasen die Schwächen des Volatilitätsalphas. In unruhigen Zeiten schlägt die Stunde des Volatilitätsalphas. Hier soll Alpha generiert werden.

Da der Krisenalpha den sicheren Staatsanleihen Konkurrenz machen möchte, könnte das vor Kosten sogar aufgehen.

Das Problem sind, wie immer bei aktiven Konstrukten, die Kosten. Ob eine Mehrrendite von über 2% gegenüber der Benchmark langfristig möglich ist, steht in den Sternen.

Wer eine andere Risikostruktur als 50/50 in seinem Depot haben möchte, der muss sowieso noch etwas mehr Hirnschmalz einsetzen.

Ein 100% Welt-Aktienportfolio wird damit, da bin ich mir sicher, langfristig nicht geschlagen. Das soll es ja aber auch nicht. Denn hier wird auf den ruhigen Schlaf des Anlegers abgezielt.

Ob das Konstrukt aber langfristig eine günstige 50/50 Lösung mit Welt-ETF und sicheren Staatsanleihen nach Kosten schlagen wird, ist auch nicht sichergestellt.

Ich bleibe auf jeden Fall bei meinem vollständig passiven Buy & Hold Portfolio.

Beitragsbild von Gerd Altmann auf Pixabay

Weitere Infos zum Thema

Wertpapier-Forum: Diskussion zum Thema

Mein Beitrag: Karl Ranseier ist tot! Dirk Müller Premium Fonds löst Absicherung, Märkte in Panik!

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Mein Name ist Andree de Boer. Seit mehr als 20 Jahren beschäftige ich mich intensiv mit dem Thema Finanzen. In meinem Blog berichte ich über meine Erfahrungen.

Dabei ist mir über die Zeit aufgefallen, dass der Schlüssel zum Erfolg bei Geld und Finanzen nicht primär in irgendwelchen Finanzprodukten liegt.

Vielmehr sind es die eigene Einstellung und das Verhalten, die den Erfolg maßgeblich beeinflussen.

Deshalb konzentriere ich mich zunehmend auf das Thema Finanzcoaching, um Menschen in die Lage zu versetzen, produktunabhängig gute Finanzentscheidungen zu treffen.

Dazu habe ich eine professionelle Ausbildung zum FCM Finanzcoach absolviert.

Meine Dienstleistungen biete ich völlig produktunabhängig auf Honorarbasis an.

In meinem Blog berichte ich auch über eigene Erfahrungen mit konkreten Finanzprodukten. Dies stellt jedoch ausdrücklich keine individuelle Empfehlung dar.

Nimm mit mir Kontakt auf oder buche online ein kostenloses Erstgespräch. Wir finden heraus, wie ich Dir helfen kann.

57 Gedanken zu „Kannst du mit Krisenalpha dein Portfolio absichern?“

Sehr schoene Bilder (Marathon+Regenschirm) , Andree, Danke.

zu „Mit einem Portfolio mit mehr oder weniger als 50% Aktienanteil lässt sich das daher nicht vergleichen, da die Risikostruktur eine andere ist.“

Natuerlich kann ich alles mit allem vergleichen, die Frage, die naemlich nicht gestellt und nicht beantwortet wird (@Albert – wo bist du?):

Fuer WEN in WELCHER Situation(Anspar?/Entspar?) macht Democratic Alpha ggfs Sinn und fuer WEN NICHT?!

Weil also die pers. Zielsetzung des Anlegers nicht klar adressiert wird (wenn-dann-Baum mit Kriterien), macht es wenig Sinn GENERELL zu- oder abzuraten.

Obwohl ich pers. finde, dass Dem.Alpha nur fuer sehr wenige Konstellationen/Ausnahmen Sinn macht (weitere kritische Anmerkungen siehe auch: finanzbildung.jetzt/finanzwesir-albert-warnecke-alpha-im-gespraech/#comment-7536)

Mutmasslich geeignet?:

– fuer Vermoegende OHNE viel Ahnung („ich delegiere das mal, das sind vernuenftige Typen“) – Ja, besser als Tagesgeld!

– Luxus-Problem-Diversifizierer („ein paar 100k oder Mio stecke ich mal dahinein, schaun ma mal, dann seh’n ma’s scho“) – Ja, ist wie beim Pferdewetten, wer auf alles setzen kann, gewinnt auch irgendwo mit. Aber ist das eine sinnvolle Strategie?

– fuer Fans/Follower (ich will Teil des ganzen sein, nicht alleine Rendite ist mir wichtig sondern Zugehoerigkeit/Identifikation, wie halt zT auch bei AReRo-/M.Otte-/FvSt-/Dr.J.E-/usw-Fans) – Ja, unbedingt, so funzt ein grosser Teil unserer Welt: Anteil-Haben, Teil von etwas sein (Marke/Community). Das kostet ggfs extra.

– Noch jemanden vergessen, was meint Ihr?

Ausserdem aendert sich das pers. Risikoprofil mit der Erfahrung/Alter/Anlagezielen/Entsparzielen sowieso (vgl finwohl.de/2021/03/09/finanzcoach/). Da ist ein komplexes, aufwaendiges Produkt (Dem.Alpha ist KEIN Fonds, sondern eine Vermoegensverwaltung mit vielen einzelnen steuerrelevanten Transaktionen, die dich nerven werden?) keine Hilfe sondern „wie Kaugummi an den Hacken“?

LG Joerg

Sehr richtig und nachvollziehbar dargestellt Andree. Der Kollege FInanzweisr hat massiv Kritik auf sich gezogen, und daher bin ich dankbar, dass Du Dich dieses Produkts einmal mit einer unemotionalen Einschätzung genähert hast. Diese hat mir interessante Zusammenhänge aufgezeigt.

Joerg hat ebenfalls recht mit seinen Kommentaren, nämlich FÜR WEN ist das sinnvoll? Wenn ich mit einem Brot-und-Butter-Weltportfolio, ergänzt ggf. um Tages/Festgeld gemäß meiner Risikoneigung stur durchhalte (und mein Anlagehorizont dafür lang genug ist), dann scheint mir das Produkt für mich keinen Mehrwert zu bringen.

Interessanterweise ist das ja auch genau der Paradigmenwechsel beim Kollegen Warnecke (er würde es als „Weiterentwicklung“ bezeichnen). Nicht mehr nur stur „Krisen aussitzen“ sondern sich „gegen Krisen versichern“ (gegen recht happige Kosten). Bei diesem Produkt gilt auch eine Mindestanlagesumme von 10.000 EUR, die muss man auch erst mal dafür aufbringen (wollen).

Dein letzter Satz (bleiben beim Buy&Hold-Portfolio) ist daher aus meiner Sicht sehr plausibel.

Danke und Gruß

Jan

18 Monate im Markt ist ein guter Zeitpunkt für eine erste Zwischenbilanz von Democratic Alpha. Vor allem da in dieser Zeit aufgrund Zinswende und verschiedener Krisen ein unerwarteter Regimewechsel stattfand.

Die Entwicklung des Anlageergebnisses geht seit Auflage stetig nach oben wie angestrebt: Rund 10 % in 2021 mit dem Aktienboom, fast 6 % gegenläufig zum Marktrückgang im 1. HJ. 2022. Jeweils noch abzgl. der Vermögensverwaltungsgebühr von 0,85 % p.a. zzgl. MWSt. Das kann im Newsletter mit dem Factsheet des 2. Quartals 2022 detaillierter nachgelesen werden: https://www.democratic-alpha.com/blog/

Zur interessanten Diskussion in diesem Thread:

Die Haupt-Kundengruppe von Democratic Alpha sind fortgeschrittene vermögende Anleger, die mit ausreichend guter Rendite von Aktienanlagen, jedoch unabhängig vom exzessiven Auf- und Ab der Börsen, bequem und sorgenfrei langfristig anlegen und im Ruhestand entnehmen wollen. Sie glauben wie wir, dass Krisenalpha-Anlagen das besser leisten werden als Staatsanleihen oder Geldmarktanlagen. Zumal der Regimewechsel die Zinsen und Inflation länger steigen bzw. hoch belassen und damit vermehrt volatilere Trendbewegungen für diese Anlagen ermöglichen kann wie in den 1970er bis 1990er Jahren.

Dass es Beta umsonst gäbe, aber Alpha hart zu erarbeiten sei, sehe ich anders. Denn der Ertrag eines ETFs kommt ja von dessen allokierten Aktiengesellschaften. Und die müssen sich im harten Wettbewerb ähnlich anstrengen, um durch mehr Einnahmen als Ausgaben den begehrten Beta-Ertrag zu erzielen, wie Krisenalpha-Fonds ihren Alpha-Ertrag. Die dadurch entstehenden Kosten werden jedoch nur von Krisenalpha-Fonds über ihre Gebühren transparent gemacht. Von ETFs jedoch nicht.

Krisenalpha sind keine direkte Krisenschutz-Versicherung. Eine Versicherung garantiert im Versicherungsfall eine Versicherungsleistung. Krisenalpha-Fonds garantieren nichts dergleichen. Die sollen vielmehr im Portfolio ähnlich viel zum Ertrag beitragen wie Aktienanlagen. Das muss mit dem Risiko bezahlt werden, dass die entsprechenden Gewinne ähnlich stark schwanken, wie die von Aktienmarkt-Anlagen.

Der Vorteil von Krisenalpha ist dabei, dass ihre Erträge gering bis mehr oder weniger negativ zu Aktien-Anlagen schwanken. Dadurch können Krisenalpha-Gewinne exzessive Aktien-Verluste in Börsencrashs mehr oder weniger kompensieren. Das ist versicherungsähnlich aber nicht garantiert wie eine übliche Versicherung.

Vielleicht gibt das ein paar erhellende Denkanstöße zum besseren Verständnis von Krisenalpha. Im jetzt wesentlich erweiterten Factsheet und Whitepaper sind viele weitere Denkanstöße zu finden, warum wir Democratic Alpha für eine wechselhaftere Zukunft als bisher besonders gut aufgestellt sehen:https://www.democratic-alpha.com/factsheet-democratic-alpha/https://www.linkedin.com/pulse/wie-bereitet-man-sich-am-besten-auf-einen-finanzcrash-/

Moin Norbert,

schoen, dass du nach so langer Zeit mal wieder Kommentare schreibst (und sogar mit Vornamen, nicht unter Pseudonym „Smartinvestor“).

Danke fuer den Einblick in euer Klientel (vermoegende „Bewahrer“).

Ich finde deren/eure Strategie schwankende Entnahmen durch vermeintlich weniger schwankende Depots abzumildern zwar menschlich nachvollziehbar, aber theoretisch zu wenig durchdacht:

Es gibt nur zwei(drei?) Hauptszenarien:

a) die Zukunft verlaeuft ungefaehr wie die Vergangenheit (Aktien steigen unter Schwankungen immer weiter mit 7-9%pa nominal)

Entnahmestrategien aus einem zZ (solange Realzins neg.) weitgehend aus Aktien-ETFs bestehenden Depot verspricht eine hoehere Entnahme als mit einem Dem.Alpha-Depot (wegen des geringeren Rendite-Erwartungswertes und steuerl. Nachteile beim Verkauf/Rebalancierung).

b) wir bekommen ueber Jahrzehnte einen aussergewoehnlichen Saegezahnmarkt (nur geringe Aktienrenditen unter dem Strich, viele Gelegenheiten fuer Rebalancierungsgewinne mit Dem.Alpha)

Wie gross soll die Wahrscheinlichkeit auf einen 30-40j Entnahmezeitraum dafuer sein? 1%? 5% 10%? Auf jeden Fall sehr klein! (Ich kenne kein Bsp aus der Geschichte.) Nur dann koennte man ggfs – wenn alles optimal laeuft – in der Entnahme besser fahren (In der Ansparphase macht ja Dem.Alpha gar keinen Sinn, weil es wesentlich schlechter performt als ein Sparplan).

c) Kennst du ein weiteres Szenario, bei dem Dem.Alpha besser fahren koennte?

Falls nein, bliebe es dabei: Dem.Alpha befriedigt eine Nachfrage nach einer (menschl. verstaendlichen aber eben nicht existierenden) Sicherheits-Illusion.

Es ist aber nicht schlimm und den vermoegenden Bewahrern und euch goenne ich diesen Standpunkt von Herzen. Falls doch etwas schiefgeht (zB keine grossartige Anti-Korrelation in grossen Draw-Downs, Bullenmaerkte mit schmerzhafter Minderperformance): Es trifft zum Glueck keine Armen 😉

Uebrigens ergeben alle Feldstudien, dass Vermoegende kaum im Alter entsparen (weil sie genuegend andere Einkommensstroeme haben). Deshalb ist eine „Entsparstrategie“ fuer diese Klientel mE ein Pseudo-Argument, ja sogar praktisch irrelevant?!

LG Joerg

Lieber Joerg, du sagst es: „menschlich nachvollziehbar.“ Bei Democratic Alpha steht der Anleger als Mensch mit seinen gefühlten Bedürfnissen kurz-, mittel- und langfristig umfassend im Mittelpunkt. Denn die bestimmen primär sein Denken, Handeln und Wohlbefinden. Dazu gehört auch die gefühlte finanzielle Freiheit mit ausreichend „fuck you money“. Egal wie das tatsächlich genutzt wird.

Das heißt insbesondere Schutz vor den größten schon aufgetretenen, aber auch darüber hinausgehenden Risiken, den sogenannten Tail Risks. Denn die sind entscheidend für das erlebte Anlageergebnis. Sie treten wesentlich häufiger auf als es die Normalverteilung erwarten lässt.

Da das trotzdem noch sehr selten ist, haben Menschen kaum Erfahrungen damit. Deswegen fühlen sie aus guten Gründen diffuses Unbehagen. Treffen aber meistens Fehlentscheidungen aufgrund emotional verstärkter Denk- und Verhaltensfehler, die das Problem vergrößern.

Bei solchen Problemen helfen wir mit gesundem Menschenverstand auf wissenschaftlicher Basis weiter. Und zwar durch Nassim Talebs genialen Lösungsansatz allen Lebens, den er entdeckte, mathematisch bewies, praktisch erprobte und ausreifte und in seinem Buch, „Antifragile, Things that Gain from Disorder“, umfassend beschrieb.

Auf der Basis nutzt Democratic Alpha systematisch einerseits die in normalen Zeiten ergiebigsten aber fragilen Aktien- und Immobilienmärkte mittels passiver ETFs. Andererseits antifragile reine Krisenalpha-Anlagen. Die sollen die Leitindizes SG Trend und Eurekahedge Long Volatility möglichst hoch korreliert replizieren. Denn diese haben das angestrebte Verhalten schon seit Jahrzehnten nachgewiesen.

Diese Indizes und entsprechend selektierte Fonds lassen in Krisenzeiten inklusive hoher Inflation höhere Erträge erwarten. Und das sogar adaptiv mit den Verlusten fragiler Anlagen steigend. Denn das Ertragsprofil antifragiler Anlagen wie anderer Dinge ist konvex, wie von Taleb mathematisch bewiesen.

Die Kombination dieser besonders konträren Anlagen nutzt das altbewährte Erfolgsprinzip des „only free lunch“ der Diversifikation bestmöglich. Ebenfalls fragile Staatsanleihen und andere direkte Geldanlagen haben dafür spätesten seit der Zinswende Anfang 2022 ausgedient.

Das sowohl in Boomzeiten bis Ende 2021 als auch im Krisenzeiten seit Anfang 2022 relativ gleichmäßig steigende Anlageergebnis von Democratic Alpha bestätigt das bislang. Das ist auf der dargestellten Erkenntnisbasis weiterhin so ähnlich zu erwarten.

Andere prognostischere Erwartungen und Annahmen, wie von dir angestellt, ob dieses oder jenes Szenario in Zukunft wahrscheinlicher ist, spielen bei den Anlagen von Democratic Alpha keine Rolle da agnostisch regelbasiert und indexorientiert. Es ist einfach vollkommen egal. Wie der Finanzwesir Albert Warnecke immer sagt und es mit Democratic Alpha konsistent weiterentwickelt.

Für die Anwendung dieser Erkenntnisse bei der Geldanlage reicht die Effizienzmarkt-Hypothese (EMH) von Eugene Fama als theoretische Grundlage leider nicht mehr aus. Sondern muss um die Verhaltensökonomik ergänzt und mittels der Evolutionstheorie verknüpft werden zur Adaptiven Markt-Hypothese (AMH) von Andrew Lo:

„The notion of passive investing is changing due to technological advances, and risk management should be a higher priority, even for passive index funds.“

„A financial crisis can be as disruptive to people’s lives as a major war.“

Das ist leider noch sehr kontraintuitiv. Um das besser verstehen und kritisch hinterfragen zu können, sollte man sich mit diesen Grundlagen sowie mit Talebs Meisterwerk und dem bewährtesten Lösungsansatz der lebendigen Natur intensiver beschäftigen. Zentrale Erkenntnis daraus:

„Nature prepares for what has not happened before, assuming worse harm is possible. If humans fight the last war, nature fights the next one.“- Nassim Taleb.

Das ist die Anlagephilosophie von Democratic Alpha. Wer sie verstanden hat, investiert in sie oder macht es auf der Basis ähnlich, wie u.a. Assenagon in München und Luxemburg mit dem Fonds Balanced EquiVol seit Ende Dezember 2020, Artemis Capital mit dem Dragon Portfolio seit Anfang 2020 und Muntiny Funds mit dem Cockroach Portfolio seit September 2021, beide in den USA. Alle drei innerhalb +/- 1 Jahr gestartet wie Democratic Alpha.

Das ist daher noch ein kleines Pflänzchen. Aber seine Zeit ist gekommen, und es wächst allmählich. Sehr ähnlich übrigens wie auch erst kontraintuitives passives Anlegen seit Mitte der 1970er Jahre, begonnen von John Bogle mit dem jetzt weltweit zweitgrößten Vermögensverwalter Vanguard und einigen wenigen anderen.

Herzliche Grüße, Norbert

PS: Hier nochmal weiterführende Infos dazu, da die Links dahin in meinem letzten Kommentar nicht funktionieren:

– Factsheet: https://www.democratic-alpha.com/factsheet-democratic-alpha/

– Whitepaper-Entwurf: https://www.linkedin.com/pulse/wie-bereitet-man-sich-am-besten-auf-einen-finanzcrash-/

Vielleicht interessant hier mein Youtube-Interview mit dem Verbraucherschützer des Saarlandes, Thoma Beutler:

„Kommt jetzt die Zeit für Krisen-Alpha? Wie reagiert Dr. Mittwollen auf die Democratic Alpha Kritik?“

https://www.youtube.com/watch?v=pXWS6u29FvY

„14.08.2022 Dr. Norbert Mittwollen ist Gründer und Initiator der Alpha Strategien mit Democratic Alpha. Außerdem konnte er den eingefleischten ETF-Fan Albert Warnecke (aka Finanzwesir) von der Idee überzeugen. Mit Krisen-Alpha wird die Geldanlage nicht einfacher, ganz im Gegenteil. Gerade der Finanzwesir plädierte früher immer für die einfache Form des Investierens. Die Kehrtwende brachte entsprechend viel Aufmerksamkeit und auch ordentlich Kritik aus der Szene. Mit Krisen-Alpha Fonds will man künftige Einbrüche an den Aktienmärkten abfangen und dabei eine aktienähnliche Rendite einfahren. Klingt ja erst mal nicht schlecht, doch der Teufel steckt mal wieder im Detail. Sind die Versprechungen vielleicht unrealistisch? Wie reagiert Dr. Mittwollen auf die Kritikpunkte anderer namhafter Experten? Ich habe mich mit dem Thema eingehend beschäftigt und stelle in diesem Interview wichtigen Fragen, so dass sich jeder selbst davon ein Bild machen kann.“

Hallo Norbert,

habe mir das Youtube heute angehoert, ich war der Abrufer Nr.389 sagt der Youtube-Zaehler (also das interessiert nicht soo viele?)

Thematisch ~ OK,

Tonquali stark optimierbar.

Bulletpoints waren (alle schon auf dem Blog beim Finanzwesir u.an. abgehandelt):

Fuer wen geeignet?

Vermoegende Bewahrer mit neuen (grossen, deutlich 5stelligen) Anlagebetraegen, also fuer eine eher kleine Fraktion

Fuer wen nicht geeignet?

Fuer die 98?% restlichen Anleger, die weniger vermoegend sind, die sich selber damit beschaeftigen wollen/koennen/muessen.

V.a. Altersvorsorgesparer sollten einfach versuchen, einen hohen Aktienanteil (80-100%) zu fahren. Die brauchen nicht weniger Schwankung im Depot sondern mehr Rendite, um einen auskoemmlichen Lebensabend erreichen zu koennen. Ggfs sollte man an einer pers. Verhaltensaenderung/Coaching? arbeiten, sonst sind eigentl. notwendige Sparziele nicht zu erreichen.

[Aber ich hatte Euch so verstanden, dass diese aermeren Leute zu ihrem eigenen Schutz von Euch sowieso nicht angenommen werden wuerden?]

Wieviel AssetsUnderManagement?

„einige Millionen“ (einstellig, also noch Potential, noch nicht kostendeckend?)

Skin in the Game?

zu Albert keine Aussage (also nix/kaum? sonst koennte man ja potent damit werben?),

Du bist noch am „planen“: noch ist alles bei dir privat strukturiert; waere ja auch schade um die vielen Steuern, die beim Umschichten anfallen wuerden, gell 😉

Track-Record?

Fuer die 18? Monate Bestehen ~OK; fuer den „letzten Wirtschaftszyklus“ (Ende2007-Anfang2020) ungefaehr wie Benchmark (Welt AG, Anleihen, REITs) aber 1,3%pa schlechter als Welt AG 🙁

Wo sind die Risiken?

In Zeiten mit zu wenig mittelfristigen Trends fallen zu hohe Oportunitaetskosten an (Trendfolger liefern zu wenig Ertrag, um Oportunitaetsverluste fuer Nicht-in-Aktien-investiert-sein auszugleichen). Es ist nur eine Frage der Zeit, bis wir wieder mal so eine Phase haben und ungeduldige, enttaeuschte Anleger von Bord gehen werden?

Fazit: Es gibt ein Bedarf fuer Euer Produkt von Leuten, die viel Anlagegeld haben, aus irgendwelchen Gruenden Euch vertrauen/glauben, und nicht (Verantwortungsdelegation) oder nicht alles Geld selber anlegen wollen (klassisches Vermoegensverwalter Geschaeft). Das ist vollkommen OK.

Die Herausforderung ist: Vertrauen aufzubauen, als Newbie im Markt ohne langen Track-Record.

Viel Glueck und LG

Joerg

Moin Norbert,

ich habe es jetzt auch endlich geschafft das Video zu schauen. Ich war übrigens Nummer 395. Also, wird langsam. 😊

Ich finde es gut, dass du dich den kritischen Fragen gestellt hast. Ein paar Dinge wie z.B. das Thema Kosten auf Unternehmensebene auszuweisen oder das Thema Nachhaltigkeit, waren für mich persönlich allerdings nicht schlüssig.

Ich gehöre aber auch nicht zur Zielgruppe des Produkts, da ich zu 100% in Aktien investiert bin und damit starke Kurseinbrüche in meinem Portfolio in Kauf nehme.

Dein Ansatz ist ohne Frage interessant, aber für den normalen Anleger eben auch schwer zu verstehen. Das hat auch dieses Video wieder deutlich gemacht.

Gruß

Andree

@Andree: „ich habe es jetzt auch endlich geschafft das Video zu schauen. Ich war übrigens Nummer 395. Also, wird langsam.“

Als ob ihr euch dazu verabredet hättet. Ganz toll wie offen und konstruktiv kritisch interessiert ihr hier mit meinem Ding umgeht. Herzlichen Dank für das offene hochwertige Feedback! Was immer uns hilft, unser Abgebot ganzheitlich zu verbessern, greife ich auf, solange ich kann.

Was mich am meisten interessieren würde, wären Verbesserungspotenziale meines Kommunikationsstils im Interview und in Finanzblogs. Ich habe daran mindestens genauso hart zusammen mit meinem Team gearbeitet, wie an allem anderen. Aber das ist gefühlt eines meiner größten Herausforderungen als tendenziell hochfunktionaler Autist.

„Ein paar Dinge wie z.B. das Thema **Kosten auf Unternehmensebene** auszuweisen oder das Thema **Nachhaltigkeit**, waren für mich persönlich allerdings nicht schlüssig.“

Bei fachlichem Interesse würde ich das gern ganz offen hier diskutieren. Es sind meine disruptiven Versuche, die Dinge vom Sinn und nicht vom Buchstaben des Gesetzes her konsistent richtig zu denken, zu sagen und zu tun. Das will ich in der Finanzbranche im Sinne von John Bogle grundlegend verbessern, dass dort ingenieurmäßige Klarheit und in Folge Integrität einzieht.

Bzgl. ESG mit gehyptem Greenwasching durch große kommerzielle Unterstützung des Finanzestablishments wird ein Skandal wie beim Clean Green Diesel nicht mehr lange auf sich warten lassen. Dazu die klare Sicht eines international hoch anerkannten, unerschrockenen Finanzexperten, Aswat Damodaran:

– „[ESG] It’s a feel good scam that is making a lot of people wealthy.”

A Conversation with NYU Professor Aswath Damodaran,

Bewertungs-Experte, 23.04.2019https://elmwealth.com/aswath-damodaran-interview/

– „The key word is to divest themselves, who do they sell it to? They [Exxon Mobil] sold it to a private equity group. In the last decade, private equity funds have invested 1.2 trillion in fossil fuel reserves. You’re not stopping the development of fossil fuels, just pushing them behind the curtain. And the people exploiting these reserves now are far less scrupulous than the com-panies.”

Aswath Damodaran – Making Sense of the Market, 31. 5. 2022https://www.joincolossus.com/episodes/75305584/damodaran-teaching-the-world-finance?

Bzgl. Kosten wollte ich darauf hinweisen, dass man bei unserem Angebot ständig Äpfel mit Birnen vergleicht. Krisenalpha-Fonds erscheinen nur wesentlich teurer als ETFs.

Weil bei Krisenalpha Fonds nicht nur die rein passiven Verwaltungskosten transparent gemacht werden, wie bei ETFs. Sondern auch die wesentlich höheren Kosten der aufwendigen wertschöpfenden Handelsprozesse für reines Krisenalpha.

Wie der Name schon sagt, gibt es das nicht passiv vom Markt scheinbar zum Nulltarif. Sondern muss in einem hoch kompetitiven Nullsummenspiel aus diesem ausgebeutet werden.

Ähnlich wie z.B. Amazon u.a. mittels Big-Data- und KI-gestützten Handelsprozessen mit den teuersten Experten Gewinne aus dem Markt erzielt. Das hat doch nur noch ganz entfernt was mit Verwaltung zu tun. Aber wird bei Krisenalpha-Fonds so klassifiziert und ausgewiesen.

Bei den meisten ETFs ist dieser Wertschöpfungsprozess an die allokierten AGs ausgelagert. Aus marktverzerrender Regulatorik müssen diese indirekten Kosten daher nicht transparent gemacht werden, wie die vergleichbaren Kosten von Krisenalpha-Fonds. Obwohl sich beide negativ auf den Gewinn auswirken.

Es gibt jedoch spezielle Hochdividenden-ETFs, die Business Development Companies (BDCs) allokieren. Die müssen ihre „Acquired Fund Fees (AFFEs)“ angeben. Die liegen zum Beispiel bei den VanEck BDC Income ETFs bei rund 10 % p.a. und enthalten zum Beispiel Lohn- und Ge-bäudekosten. Siehe dazu: VanEck BDC Income ETF (BIZD®) Acquired Fund Fees and Ex-penses. https://www.vaneck.com/us/en/investments/bdc-income-etf-bizd/

Trotzdem sind diese ETFs genauso anlegerfreundlich kostengünstig wie von vielen ETFs gewohnt. Also sollten entweder alle Kosten der Wertschöpfungsquelle aller Finantprodukte im ganzen Wertstrom bei Vergleichen mit berücksichtigt werden. Oder keine.

Was sagt ihr dazu? Ist das logisch schlüssig? Übersehe ich dabei etwas aus meiner beschränkten Ingenieurssicht?

Oder was kann ich sonst noch tun, damit sich die Diskussion nicht die meiste wertvolle Lebenszeit um einen sinnfreien Äpfel-mit-Birben-Vergleich dreht? Alle sachdienlichen Hinweise sind hoch willkommen und werden von mir bewertet.

Hallo Norbert,

ich fand den Stil deiner Kommunikation im Interview ganz OK. Ich denke nicht, dass du ein Kommunikationsexperte werden musst, um deine Punkte zu transportieren. Mit geht es eher um den Inhalt. Daher, lass uns gerne diskutieren.

Thema Kosten:

Ich unterscheide zwei Arten von Kosten. Kosten, die für einen Mehrwert notwendig sind und Kosten, die in Summe keinen Mehrwert bringen. Kosten auf Unternehmensebene gehören zur ersten Kategorie. Sind die zu hoch, dann sorgen die Marktmechanismen (Aktie wird abgestraft), dass die generelle Rentabilität für den Anleger wieder hergestellt wird (CAPM Modell). Daher brauche ich mir die Kosten aus Unternehmensebene nicht anschauen. Wäre bei den ca. 4.000 Unternehmen in meinem ETF auch nicht so spaßig…

Kosten auf Fondsebene für aktives Management würde ich zur zweiten Kategorie zählen. In der gesamtwirtschaftlichen Betrachtung können sie keinen Mehrwert generieren. Denn alle Anleger können nur die Marktrendite erwirtschaften. Das bedeutet, dass die Kosten für das aktive Management in Summe keinen Mehrwert haben. Nun behauptet natürlich jeder Fondsmanager, dass er den Markt schlägt. Doch bezogen auf alle Fondsmanager müssen die meisten an diesem Ziel scheitern. Das ist eine mathematische Notwendigkeit.

Daher ist es meines Erachtens wichtig, besonders auf die Kosten für die zweite Kategorie zu achten, da sie insgesamt zu einem negativen Erwartungswert führen.

Bei passiven ETFs sind aktive wertschöpfende Handelsprozesse überhaupt nicht notwendig. Die Marktrendite gibt es mit geringen Kosten. Der emotionale Preis sind die Schwankungen. Die Schwankungen versucht ihr ja mit eurem Krisenalpha relativ aufwendig zu reduzieren. Ob sich diese Handelsprozesse langfristig nach Kosten als wertschöpfend darstellen, muss sich erst noch zeigen.

Meine Anlagephilosophie ist von der Wertschöpfung der Weltwirtschaft zu profitieren (also den Amazons dieser Welt). Das hat insgesamt einen positiven Erwartungswert. Überrendite (Alpha) durch geschicktes Handeln hat hingegen insgesamt einen negativen Erwartungswert. Die Komponente mit dem negativen Erwartungswert versuche ich daher in meinem Portfolio zu vermeiden.

Möchte ich Schwankungen reduzieren, dann passiert das mit der Beimischung von Anleihen. Natürlich reduziert sich damit auch die Rendite. Ich glaube aber langfristig nicht an den Free Lunch einer aktienähnlichen Rendite mit deutlich weniger Risiko. Vielleicht bist du mit deiner Strategie tatsächlich disruptiv unterwegs und ich erkenne es vielleicht nicht. Ich habe aber auch keine Notwendigkeit das zu erkennen, da ich mich mit meinem Portfolio trotz Schwankungen wohl fühle.

Daher teile ich nicht deine Einschätzung, dass die Kosten auf Unternehmensebene ausgewiesen werden müssen, um Transparenz herzustellen. Bei den Unternehmen geht es mir ausschließlich um die Rentabilität. Die liegt im Durchschnitt bei den berühmten 7% nach Kosten, dafür wird der Markt langfristig schon sorgen.

Gruß

Andree

Hey Joerg,

herzlichen Dank für deine Glückwünsche. Unsere lange Diskussion sollte hier besser aufgehoben sein, als auf der Geburtstagsseite des anderen Blogs. Das dürfte hier der gleiche Text sein?

Ich freue mich mit Hr. Beutler über die vielen Besucher des Interviews. Danke auch für deinen. 😊

Ich wurde auch schon nach der allerniedrigsten Einstiegssumme gefragt, um das ganz einfach mal selber DIY zu erfahren. Die liegt bei genau 500 €: Einfach irgendeinen marktbreiten Aktien-ETF nach Belieben mit einem unserer reinen Trendfolger kombinieren. Am besten einen, der gerade als Insti ohne Bestandsprovision ab 250 € angeboten wird.

Das ist völlig ok, wenn jemand so per Learning-by-Doing gleich in die ganze Strategie einsteigen möchte. Bin selber auf diese Erfahrung gespannt. Die Demokratisierung beginnt damit um sich zu greifen.

Das erfolgt immer dann, wenn ein klarer Standard gesetzt ist. Und der heißt ab jetzt einfach: Reines passives Aktienindex-Beta plus reines aktives Krisenalpha mit aktienähnlich hoher Renditeerwartung und Volatilität und höchster Korrelation und Beta zu den entsprechenden Leitindizes.

Am anderen Ende explorieren wir gerade mit eigenem Geld, unsere Democratic-Alpha-Strategie ganz ähnlich überwiegend mit den schärferen Original-Hedgefonds unserer Krisenalpha-Strategien umzusetzen, um die Kapitaleffizienz zu erhöhen. Damit hätte man nach „Table 10: Effectiveness of dynamic hedges“ der Veröffentlichung “The Best of Strategies for the Worst of Times: Can Portfolios be Crisis Proofed?” von C. R. Harvey et al, 17. 05. 2019 – die übrigens Herr Kommer im seinem Artikel „Downside Hedging – der heilige Gral des Investierens?“ zitiert – von 1985 bis 2018 nicht nur die Einbrüche in Börsencrashs vermeiden können. Sondern sogar eine höhere Rendite als des S&P500 erzielen können.

Die Performance von konträren Strategien kann man erst über mindestens einen kompletten Börsenzyklus sinnvoll bewerten. Einer muss genau eine Hausse und eine Baisse enthalten.

Danach kam auf Basis der Leitindizes seit 1980 immer eine aktienähnlich hohe Rendite sowohl der Trendfolge als auch deren 50/50-Kombi mit Aktienanlagen heraus, siehe „Bild 8: Trendfolger-Indizes im Langfrist-Vergleich zu Aktienindizes mit ähnlich hohem Ertragspotenzial“ in meinem Whitepaper-Entwurf.

Eine sehr realistische hypothetische Simulation schon seit 1880 ergibt nach Kosten ebenfalls eine aktienähnlich hohe Mehrrendite gegenüber Geldmarktzins. Siehe „Bild 11: Simulierte jährliche Mehrrendite der Trendfolge über Geldmarktzinsen nach Kosten im Vergleich zur realen Mehrrendite von Trend-Indizes sowie S&P 500“ im Whitepaper-Entwurf.

Um aktienähnliche Rendite aus Krisenalpha zu erzielen, muss deren Volatilität kurz-, mittel- und langfristig natürlich ähnlich hoch sein wie Aktienanlagen. Das ergibt höchste Tracking Errors zum Referenzrahmen populärer Aktienindizes.

Aber: „it is not a bug, it is a feature“. Damit man einen möglichst gleichmäßigen Wertzuwachs des Gesamtportfolios mit aktienähnlich hoher Rendite, aber ohne die exzessiven Einbrüche bei Börsencrashs erhält. Wie es uns in gegensätzlichen Marktregimes in 2021 mit 10 % und im ersten HJ. 2022 mit gut 5 % gelungen ist.

Besser war nicht vorstellbar. Nach kurzer Verschnaufpause seitwärts haben die Trendfolger vor kurzem gedreht. Das Musterportfolio läuft damit jetzt weiter mit Aktien nach oben und liegt mittlerweile mit rund 18 Prozent seit Launch bei neuen Höchstständen.

Wir können es selber fast nicht glauben, dass sich unsere Strategie bis jetzt unverändert so weiterentwickelt wie im Backtest vor Auflage. Das gelingt ja kaum einem Smart-Beta-ETF oder anderen aktiven Aktienfonds. Aber was soll es anders machen, wenn man so weit wie möglich die Leitindizes repliziert, wie wir jetzt mit Beta-Werten von 0,98 und 0,84?

Dieser hochgradige Indexingansatz plus die ausschließliche Fokussierung auf Krisenalpha mit höchster verfügbarer Volatilität und Ertragserwartung waren die letzten großen Meilensteine der Strategieentwicklung. Die stellen jetzt höchste Zuverlässigkeit bei der Fortschreibung der Backtests auf Basis der Leitindizes ab 1980 und der bisherigen realen Entwicklung auf rauher Teststrecke sicher.

Da ist jetzt nix mehr mit glücklichem Händchen. Das hat es alles quantifiziert und wird demnächst weitgehend digitalisiert. 😊

Danke Norbert,

500€-Deal:

das klingt gut, seine Zehen ins Wasser zu strecken. Gute Marketing-Aktion.

Heisst das konkret:

– Depot bei Euch(Broker) eroeffnen?

– 500€ einzahlen

– ihr teilt die 500€ auf die 8-10 Fonds/ETFs auf, in Anteile von 30-50€ pro Position?

Bei der „aktien-aehnlichen“ Rendite vom Krisen-Alpha-Teil:

– wie wuerdest Du im mittlel-langristigen Anlagehorizont „aktien-aehnlich“ definieren?

– der S&P500 in USD Net hat eine nominale Rendite von ca. 9-10%pa,

Weltindices in € ca. 7-8%pa,

– wieviel weniger ist fuer dich gerade noch „aktien-aehnlich“?

Wenn ich es recht verstehe, bildet ihr ein Vermoegensverwaltungs-Mandat, d.h. der Anleger bekommt bei jeder Umschichtung zwischen Krisen-Alpha / Aktien-ETFs kleinteilige Abrechnungen und muss zwischenzeitliche Gewinne bei Rebalancierung bezahlen. D.h. die nominal-korrekt-ausgewiesene Rendite von Dem.Alpha ist entsprechend hoeher als die reale Anleger-Rendite, oder?

Also der tatsaechliche Anleger hat weniger nach Steuern in seinem Depot, als es das DemAlph Reporting ausweist.

Wie hoch schaetzt du diesen nachteiligen Steuer-Effekt fuer einen Anleger, der keine Verlusttoepfe zum Gegenrechnen hat ein? 0,1% pa, 0,5% pa, 0,9%pa%?

Anders waere es, wenn ihr einen Fonds anbieten wuerdet (teuer, regulatorisch aufwaendig, lohnt ab 30-50Mio AUM).

Ich bin skeptisch, ob nur ein/zwei Boersenzyklen geeignet sind, um sinnvolle statistische Aussagen zu treffen? Aber das Konzept ist halt neu, es geht nicht laenger.

zu „Wir können es selber fast nicht glauben, dass sich unsere Strategie bis jetzt unverändert so weiterentwickelt wie im Backtest vor Auflage“

Glueckwunsch. Ob das jetzt gut oder schlecht fuer die Dazukommer sein wird, wird sich weisen 😉

Wie auch immer, es ist eine Ergaenzung in der Investlandschaft, die eine Berechtigung hat, bis sich mehrheitlich Kunden mit ihrem Geld/der Rendite unwohl fuehlen (schlechte Erfahrung machen).

Fuer mich kommt es nicht in Frage, ich mache nur Welt-AG, und spaeter Entspar-Systematik (Cash-Tent, siehe finanzen-erklaert).

LG Joerg

@Joerg:

„500€-Deal: das klingt gut, seine Zehen ins Wasser zu strecken. Gute Marketing-Aktion.“

Danke. Bei einem netten Tischgespräch nach solch einer Warenprobe zum Erfahrungen sammeln direkt gefragt, bot ich die kürzlich einer finanziell Unwissenden spontan an. Aber davor riet ich, die 5 wichtigsten Artikel des Finanzwesirs für ein minimales Grundverständnis zu lesen.

Wenn erfolgt, schaue ich mal, wo man e i n e n unserer reinen Krisenalphas möglichst als Insti ab 250 € MA erhalten kann. Dann kommt das übliche Beratungsgespräch. Schließlich mit meiner Unterstützung das Depot eröffnen, 500 € einzahlen sowie 1 ETF nach freier Kundenwahl mit FW-Grundschulung und 1 Krisenalpha-Fonds nach meiner Empfehlung kaufen. Kurz vor Abschluss werde ich noch über Shitstorm informieren, um die Standfestigkeit zu testem, zu stärken oder Adé zu sagen. Kann das ausreichen?

Dann hoffe ich auf Erfahrungsberichte, die wir weiter verwerten wollen. Vielleicht als Blog-Reihe zum Nachahmen. Dabei soll es primär um Finanzbildung zur Marktentwicklung gehen. Wenn das Schule macht, lässt es sich vielleicht mithilfe eines Beratungs-Chatbots sogar betriebswirtschaftlich darstellen.

Das wär‘s. Hightech für jedermann demokratisieren und dann skalieren. Wie einst Ford das Auto oder Bill Gates den Computer. 😊

„wie wuerdest Du im mittlel-langristigen Anlagehorizont „aktien-aehnlich“ definieren?“

Das ist viel zu kurz. In dem Zeitraum unterscheiden die sich sehr stark und sollen das auch zur Diversifizierung.

„Ich bin skeptisch, ob nur ein/zwei Boersenzyklen geeignet sind, um sinnvolle statistische Aussagen zu treffen? Aber das Konzept ist halt neu, es geht nicht laenger.“

Wie am 19. August 2022 gesschrieben, habe ich den o.a. Backtest mit den repräsentativsten Trendfolge-Leitindizes seit 1980 durchgeführt und konnte meine Strategie damit auch über weit mehr Marktzyklen bestätigen.

Im ganz langfristigen Durchschnitt über 100 Jahre bringen internationale Aktien-Anlagen rund 6-7 Prozent p.a. Mehrrendite über Geldmarktzins bzw. nach Inflation. Die Trendfolge mit Managed Futures und Ziel-Volatilität von 10 Prozent p.a. liegt nach „A Century of Evidence on Trend-Following Investing“ von B. K. Hurst et al., 2017 bei 7,3 Prozent.

Das ist für mich sehr gut aktienähnlich. Aber streut natürlich über die Dekaden zwischen 2 bis 15 Prozent p.a. ebenfalls aktienähnlich stark aber unkorreliert bis konträr dazu.

Die letzte Dekade seit 2010 war nach der Studie die drittschlechteste für die Trendfolge über ein Jahrhundert, aber eine recht gute für Aktien. So s o l l es jedoch sein, um bestmöglich zu diversifizieren. Alle Anzeichen deuten darauf hin, dass es in dieser Dekade umgekehrt sein könnte! 😊

Wir vermitteln unsere Kunden in ein Vermögensverwaltungs-Mandat der NFS Hamburger Vermögen. Diese verwaltet die Kundendepots nach unseren Empfehlungen auf Basis unseres Musterdepots Democratic Alpha, wie im Factsheet beschrieben.

U.a. damit die Steuer- und Transaktionskosten minimal bleiben, rebalancen wir unvollständig nach der Swedroe-5/25-Regel nur die Einzelfonds/ETFs, die um mindestens 25 % von der Zielgewichtung abweichen, zurück zu dieser. Das reduziert zugleich das Drawdown-Risiko und erhöht das Rebalancing-Alpha.

Nach Steuern lohnt sich das auf jeden Fall. Zumal diese Alpha-Chancen nicht bis zur Auszahlung evtl. erst nach Jahrzehnten erhalten bleiben. Sondern bis dahin noch ein paar Mal hin- und herschwanken und jedes Mal wieder Mehrrendite bringen werden.

Die Gewinnmitnahmen vom Rebalancing müssen natürlich versteuert werden. Aber die verfallen zu lassen, um Steuern zu sparen? Das kommt wahrscheinlich nur Deutschen in den Sinn… 😉

„Anders waere es, wenn ihr einen Fonds anbieten wuerdet (teuer, regulatorisch aufwaendig, lohnt ab 30-50Mio AUM).“

Unser nächster großer Meilenstein ist natürlich unser erster UCITS-Fonds. Aber um den Anlegern nicht dessen hohe Fixkosten aufs Auge zu drücken, braucht es dazu erst mal ein achtstelliges Volumen. Daran arbeiten wir fokussiert…

„Wie auch immer, es ist eine Ergaenzung in der Investlandschaft, die eine Berechtigung hat, bis sich mehrheitlich Kunden mit ihrem Geld/der Rendite unwohl fuehlen (schlechte Erfahrung machen).“

Danke für die Bestätigung. Damit deine Befürchtung nicht wahr wird, haben wir ja genau dieses Kombiprodukt aufgelegt. Die meisten Kunden wollen eine mäßige aber gleichmäßige Aufwärtsentwicklung ohne große Überraschungen. Der Tracking Error spielt dabei keine Rolle.

Ansprechpartner unserer Krisenalpha-Fonds sagten mir offen, dass sie ihren meistens jahrzehntealten Arbeitgebern das auch schon länger vorschlagen. Aber die Branche ist bzgl. Weiterentwicklung ihrer Geschäftsstrategie sehr konservativ.

LG, Norbert

@Andree,

Nochmal zur Nachhaltigkeit, die ich nicht zu Ende ausgeführt habe.

Im Gegensatz zu diesem Riesenreibach von ESG auf Kosten der Anleger und Umwelt, weil man die ESG direkt erreichen wollte, unterstützt Krisenalpha wirklich die Umwelt und Gesellschaft, aber indirekt. Und zwar indem über ständigen Handel als Marketmaker zusätzlich Liquidität bereitgestellt und dank der Ausbeutung von Marktineffizienzen die Finanzmärkte effizienter werden.

Dadurch wird alles fairer bepreist => weniger Kapital fehlallokiert => unausgeglicher Überschuss und Mangel reduziert => weniger Ressourcen verschwendet, die Wirtschaftstätigkeit vergleichmäßigt und gesellschaftliche Verwerfungen verringert.

John Bogle hat die segensreiche Wirkung profitablen aktiven Tradings gut auf den Punkt gebracht:

“If everybody indexed, the only word you could use is chaos, catastrophe.”

Ist das jetzt klarer geworden? Oder woran hakt es noch?

Moin Norbert,

hm, ich muss ehrlich zugeben, dass es mir schwer fällt in deiner Argumentation Nachhaltigkeit zu erkennen kann. Zumindest nach meinen subjektiven Kriterien. Wir sind und einige, dass der nachhaltige Trend (ESG, etc.) in Wahrheit wenig nachhaltig ist. Da stimme ich dir absolut zu.

Ich kann aber auch Beispiele nennen, wo der Krisenalpha meiner Ansicht nach weniger nachhaltig ist, als ein reiner marktbreiter ETF:

Soziale Nachhaltigkeit: Da ihr ja Alpha generieren wollt, gibt es immer eine Gegenseite, die ein negatives Alpha haben muss. Das bedeutet ihr könnt nur dann Alpha generieren, wenn bildlich gesprochen eine arme Seele irgendwo auf dem Planeten die Zeche zahlt. Das ist meiner Lesart nicht sozial nachhaltig. Indexing ist dagegen sehr sozial, da alle vom Ertrag der Wirtschaft profitieren können.

Ökologische Nachhaltigkeit: Aktives Handeln wird in Summe mehr Energie benötigen als passives Handeln. OK, jetzt werde ich spitzfindig. Du hast aber angefangen. 🙂

Ökonomische Nachhaltigkeit: Der Indexer hat die Marktrendite sicher. Da kann passieren was will. Der Krisenalpha hat die Chance besser zu sein als der Markt, aber auch das Risiko schlechter zu sein. Der Erwartungswert bezogen auf den Markt ist nach Kosten meiner Ansicht nach negativ. (Ich weiß, das siehst du für euren Krisenalpha anders).

Zum Zitat von John Bogle: Wenn die ganze Welt nur Indexen würde, dann funktioniert das Ganze nicht mehr, da keine Preisfindung mehr stattfindet. Die professionellen Anleger sollen schön weiter aktiv handeln, damit wir private Anleger die Marktrendite abschöpfen können. 🙂

Gruß

Andree

Hallo Andree,

freue mich, dass du dich darauf, sehr gut argumentiert, einlässt. Herzlichen Dank! Bitte nimm nichts persönlich. Ich möchte nur die Hauptverständnisunterschiede herausarbeiten, um die dann ergebnisoffen gezielt aufzuarbeiten.

Bei Prof. Walz argumentierte jemand vor wenigen Wochen sehr kompetent für unseren grundsätzlichen Ansatz. Aber meinte, der könne ausschließlich mit passiven Instrumenten besser dargestellt werden.

Ich fragte wie, aber hoffe noch immer auf die Antwort. Würde ich natürlich auch liebend gerne machen, um es besser zu vermarkten. Aber die Diskussion soll da wohl nicht geführt werden. Auch meine nach bestem Wissen und Gewissen so neutral wie möglich beantworteten, auch direkt an mich gestellte Fragen wurden nicht freigegeben. Dann habe ich sie woanders geteilt. Vielleicht hier auch interessant: https://blackwater.live/community/welt-depot/finanzwesir-auf-irrwegen/paged/6/#post-16206

„Ich unterscheide zwei Arten von Kosten. Kosten, die für einen Mehrwert notwendig sind und Kosten, die in Summe keinen Mehrwert bringen.“

„Kosten auf Fondsebene für aktives Management würde ich zur zweiten Kategorie zählen.“

Ich nicht. Denn r e i n e Krisenalpha-Fonds trugen auf Basis ihrer Leitindizes seit gut 40 Jahren bei reiner Trendfolge (plus realistische Simulationen über 100+ Jahre) und fast 20 Jahren bei Long-Volatilität risikoadjustierte Mehrrendite zusammen mit Aktien-Anlagen im Portfolio bei. Dass die Reinheit dabei entscheidend war, weiß ich erst seit zwei Jahren so scharf.

Dafür fallen Kosten des aktiven Managements an. Ohne die und die damit bezahlten anspruchsvollsten Handelsprozesse an Hunderten von Terminmärkten gäbe es diesen Nutzen jedoch nicht. Sondern nur Geldmarktrendite abzüglich Verwaltungskosten.

Mit mehr Aufwand und entsprechend höheren Kosten können auch begrenzt mehr Rendite durch höheres Risiko erzielt werden. Das bieten einige Original-Hedgefonds unserer UCITS-Krisenalphafonds mit Faktoren von 1,5 bis 2. Genau wie in jedem wertschöpfenden Prozess in AGs.

Diese Kosten unterliegen natürlich auch komplexen Marktmechanismen. Und zwar beschrieben vom Informationsparadoxon von Grossman und Stiglitz – „On the impossibility of informationally efficient markets.“

Danach machen sich informierte Investoren nur unter einer Voraussetzung die Mühe, zusätzliche Informationen über den Markt hinaus zu beschaffen und zu nutzen: Wenn sie damit ein Ertragspotenzial aus Alpha-Risiken erwarten können, das dem aus Aktienmarkt-Risiken entspricht also aktienähnlich ist.

Daher findet man auch bei reinen Trendfolgern in deren Leitindizes gut 40 Jahre und in guten Simulations-Studien bis über 100 Jahre zurück aktienähnliche risikobezogene Mehrrendite über Geldmarktzins von 6-7 %. Das ist sicher kein Zufall. Sondern können nur fundamentale Gesetzmäßigkeiten sein.

„In der gesamtwirtschaftlichen Betrachtung können sie keinen Mehrwert generieren.“

Warum hast du dann Bogle’s Aussage zugestimmt, was passieren würde, wenn kein aktiver Handel zur Preisfindung mehr stattfände? Chaos, Katastrophen, unbeschreibliches menschliches Leid, Umweltzerstörung… wären die Folge. Im Kommunismus wurde es ohne aktive Märkte m.W. nicht erfolgreich erprobt. ESG-Ziele?!

„Das bedeutet, dass die Kosten für das aktive Management in Summe keinen Mehrwert haben.“

Dann meine Gegenfrage, warum unterstützt der Staat die um Größenordnungen größeren Terminmärkte als Aktienmärkte mit unseren Steuergeldern über die Zentralbanken massiv, damit ihre Funktion unter allen Umständen aufrecht erhalten bleibt?

Ach ja, diese Unterstützungsgelder fließen den Markteilnehmern dort über das Nullsummenspiel auch noch indirekt zu. Z.B. jüngst durch massives Quantitative Easing. Dessen Kosten werden dann später sozialisiert, z.B. jetzt schon durch explodierende Inflation. Davon profitieren Trendfolger u.a. Trader dort auch wieder. Solche überwiegend unkorrelierten Mehrerträge sollte man sich nicht entgehen lassen.

So haben die überwiegend aktiven Hauptakteure dort, also die Hedger und Spekulanten, alle ausreichend unterschiedliche Nutzen und Risiken. Die gleichen sich offensichtlich so gut markgerecht aus, dass diese Märkte seit Jahrhunderten wenn nicht Jahrtausenden gut funktionieren. Und wenn nicht, dann sorgen die Zentralbanken für ausreichend Liquidität als Sahnehäubchen auf Kosten und sicher auch Nutzen der Gesellschaft, weil s.o.

Zum besseren Verständnis der von uns indirekt genutzten Terminmärkte haben wir auf unserer Wissensseite aus didaktischer Sicht selektierte, gut verständliche Einführungsvideos für Futures und Optionen in passender Reihenfolge verlinkt. Also am besten von oben nach unten anschauen. Wer gut English verstehen kann, dem empfehle ich vor allem die kurzweiligen Videos der Khan Academy. Damit habe ich das selber bestens verstehen gelernt: https://www.democratic-alpha.com/wissen/#Multimedia

– Unter „Krisenalpha-Strategie / Trendfolge die letzten 4 Videos

– Unter Krisenalpha-Strategie / Long Volatility die ersten 4 Videos

„Nun behauptet natürlich jeder Fondsmanager, dass er den Markt schlägt. Doch bezogen auf alle Fondsmanager müssen die meisten an diesem Ziel scheitern.“

Das ist bei aktiven Publikumsaktienfonds und passiven Rohstofffonds/ETFs(!) richtig. Nicht jedoch bei reinen Krisenalpha-Fonds, den Spekulanten am Terminmarkt. Denen stehen primär Hedger gegenüber, die überwiegend für Industrieunternehmen, Versicherungen, Banken… arbeiten.

Deren Geschäft erfordert Absicherung, bezahlt durch ständige Handelsverluste, um Mehrwert für Kunden und Gesellschaft zu erzeugen. Die Absicherungsrisiken übernehmen die Spekulanten und können dafür von den Verlusten der Hedger profitieren. Warum sollen das arme Seelen sein? Ohne diese bezahlte Absicherung könnten sie nicht arbeiten!

„Daher ist es meines Erachtens wichtig, besonders auf die Kosten für die zweite Kategorie zu achten, da sie insgesamt zu einem negativen Erwartungswert führen.“

Absolut richtig. Auf der Basis achten wir auch konsequent darauf, dass restlos allen Kosten ein angemessener Mehrwert für den gegenübersteht, der sie bezahlt. Außerdem profitiert die Gesellschaft von zufriedeneren Anlegern und effizienteren Märkten => … s.o.

„Ob sich diese Handelsprozesse langfristig nach Kosten als wertschöpfend darstellen, muss sich erst noch zeigen.“

Was wäre über die bereits vorgebrachten Nachweise hinaus für dich sonst noch dafür erforderlich?

„Vielleicht bist du mit deiner Strategie tatsächlich disruptiv unterwegs und ich erkenne es vielleicht nicht.“

Du schließt es also zumindest nicht aus und beobachtest das weiter aufmerksam? Dann hättest du mit Bogles Bewertung dieses aktiven Handels vor fünf Jahren gleichgezogen. 😊

„Daher teile ich nicht deine Einschätzung, dass die Kosten auf Unternehmensebene ausgewiesen werden müssen, um Transparenz herzustellen.“

Das muss nicht sein, wenn bei der regulatorisch vorgeschriebenen Kostendarstellung nur sich entsprechende Kosten deiner Kostenkategorien dargestellt werden müssten. Also nicht mehr oder weniger nach Gutdünken bzw. unterschiedlichen Wissensständen der Gesetzgeber unter dem Einfluss der Lobbies.

Aber das ist ja nicht nur hier eines der größten Probleme, die unsere Welt fragilisieren. Daher habe ich vor rund 3 Wochen mein antifragiles next big thing gestartet, my Friends of Antifragility. Wenn es gefällt, würde ich mich übers Folgen und Teilen sehr freuen:http://www.linkedin.com/company/friends-of-antifragility/about/

Beste Grüße,

Norbert

Moin Norbert,

keine Sorge, ich nehme nichts persönlich. Macht Spaß mit dir zu diskutieren. 😉

Mein Argument des fehlenden Mehrwerts bezieht sich zunächst auf alle aktiven Strategien, nicht nur auf Krisenalpha.

Ich versuche mal wieder eine Ebene höher zu gehen.

Du versucht mit dem Krisenalpha das systematische Risiko durch Diversifikation über verschiedene Anlageklassen zu reduzieren. Dafür kombinierst du einen breit diversifizierten (passiven) Aktienanteil und den Krisenalpha. Gehen wir mal davon aus, dass diese Strategie in bestimmten Markphasen einen Vorteil gegenüber der reinen Aktienanlage haben könnte.

Mir bereiten einige Punkte trotzdem Bauchschmerzen:

• Euer Produkt enthält 50% Aktien und 50% Krisenalpha. Für den Anteil von 50% Aktien fallen aber ebenfalls die hohen Managementkosten an. Damit verdoppeln sich genau genommen die Kosten für den Krisenalpha, da ich den Aktienanteil ja auch deutlich günstiger mit einem ETF abbilden kann

• In diesem Zusammenhang: Wie hoch denkst du ist die Differenz der langfristigen erwartbaren Rendite bei einem 100% Aktienportfolio und deinem Produkt mit 50% Aktien und 50% Krisenalpha nach Kosten?

• Der Chart in deinem Whitepaper startet genau zu dem Zeitpunkt, als der Aktienmarkt auf einem lokalen Höhepunkt war und dann kräftig nach unten geht – also der optimale Einstieg für dein Krisenalpha. Das ist etwas so, als ob du den HSV und Bayern München vergleichst, wenn Bayern mal zufällig drei Spiele in Folge verliert und dann zum Schluss kommst, dass der HSV die bessere Mannschaft ist, weil sie in der Zeit ein Spiel gewonnen haben. (Ich darf diesen Vergleich als HSV-Anhänger machen)

• Durch den gewählten Zeitraum bereinigst du meiner Meinung nach die Performance des Krisenalphas um die Opportunitätskosten, die in den Jahren davor angefallen sind. Wie würde das Bild aussehen, wenn du 2003 startest?

• Sind in dem Chart die Kosten bereits berücksichtigt?

• Wie verhält es sich bei einem Sparplan. Da kann ich ja auch von geringen Kursen profitieren, indem ich günstig einkaufe.

Zu unserem gemeinsamen Freund Bogle. Mit dem Zitat „If everybody indexed, the only word you could use is chaos, catastrophe” meint Bogle nicht, dass er aktives Trading für erfolgreicher als Indexing hält. Er sagt lediglich, dass es ohne Trading keine Preisfindung gibt und damit die Märkte ineffizient werden.

Daher sage ich nicht, dass es kein aktives Trading braucht. Ich sage vielmehr, dass es in bezogen auf die Gruppe aller Anleger keinen Mehrwert generiert, wenn es darum geht Alpha zu erreichen.

Gruß

Andree

Hey Andree,

du gibts mir ja richtig Gas. Gut so.

• „Mein Argument des fehlenden Mehrwerts bezieht sich zunächst auf alle aktiven Strategien, nicht nur auf Krisenalpha.“

Dazwischen machen wir wie gesagt einen großen Unterschied. Das bringen wir so zum Ausdruck, dass wir die entscheidende Reinheit beider Hälften unserer Allokation betonen und umsetzen. Der rein passiven und aktiven. Nur dann verhalten die sich maximal konträr und bieten maximale Diversifikation.

• „Für den Anteil von 50% Aktien fallen aber ebenfalls die hohen Managementkosten an. Damit verdoppeln sich genau genommen die Kosten für den Krisenalpha, da ich den Aktienanteil ja auch deutlich günstiger mit einem ETF abbilden kann“

Dann würden die Vorteile des erheblichen opportunistischen Rebalancing-Alphas von 0,5 bis 1 Prozent p.a. unserer daraufhin optimierten Gesamtstrategie entfallen. Wir bieten unsere Vermögensverwaltung ansonsten als reine Dienstleistung per marktüblicher Service-Fee passiver Honoraberater an: http://www.bundesverband-honorarberater.de/geb%C3%BChren%C3%BCbersicht-honorarberater D.h. ohne an weiteren individuellen Fonds-Provisionen mit Interessenkonflikten zu profitieren. Damit liegen wir unterhalb der Gebühren aufwändigerer aktiver Vermögensverwaltungen.

Wir wollen uns jedoch nicht vorwerfen, dass wir von unfairen Vorteilen durch Mehrwissen und gute Kontakte unfair profitieren und eine Vermögensverwaltung quasi erzwingen. Wir wollen auch den Markt für Krisenalpha und den allgemeinen Kenntnisstand darüber zum Nutzen aller verbessern inkl. Wettbewerber.

Daher teilen und schulen wir zusammen mit dem Finanzwesir-Bildungsblog restlos alles über unsere Strategie. Um die auch komplett DIY zu ermöglichen, zu motivieren und wirklich zu demokratisieren.

• „Wie hoch denkst du ist die Differenz der langfristigen erwartbaren Rendite bei einem 100% Aktienportfolio und deinem Produkt mit 50% Aktien und 50% Krisenalpha nach Kosten?“

Also ich lasse dabei mal die Kosten einer Vermögensverwaltung außen vor. Denn die fiele ja in beiden Fällen gleich hoch an oder nicht.

So erwarte ich auf Basis der bisherigen aktienähnlichen Performance der Leitindizes langfristig über mindestens einen kompletten Marktzyklus wie gesagt keinen signifikanten Unterschied, von der üblichen Streuung zwischen konträren Anlagen abgesehem. Dazu versuchen wir die Performance dieser Indizes durch möglichst hohe Korrelationen und Beta-Werte mindestens zu erreichen.

• „Der Chart in deinem Whitepaper startet genau zu dem Zeitpunkt, als der Aktienmarkt auf einem lokalen Höhepunkt war und dann kräftig nach unten geht – also der optimale Einstieg für dein Krisenalpha.“

Das ist reiner Zufall und somit absolut fair. Ich halte bekanntlich den Vergleich der Performance konträrer Anlagen über mindestens genau einen oder auch genau 2 oder 3 ganze Börsenzyklen von Höchst-/Tiefststand zu dem des folgenden Zyklus am fairsten.

Den niemand würde auf die Idee kommen, konträre Temperaturverläufe an zwei Orten auf der Nord- und Südhalbkugel nicht über ganze Jahre, sondern über 5 oder 10 Monate zu vergleichen. So wird es jedoch fast immer bei konträren Anlagen über 5 oder 10 Jahre unsinnig gemacht. Das leitet uniformierte Anleger in die Irre, dass man das so machen muss und andere Zeiträume der Schönfärberei dienen. Je nach Phasenlage wird das Ergebnis daduch jedoch stark verzerrt.

• „Wie würde das Bild aussehen, wenn du 2003 startest?“

Ein ganzer Börsenzyklus ab dem Tiefststand Anfang 2003 würde rund 6 Jahre bis zum Tiefststand Anfang 2009 gehen. In dem Zeitraum lag der SG Trend weit vor dem Weltaktienindex, da der darin kaum performte.

Wenn man 2 ganze Börsenzyklen zugrunde legen möchte, müsste man bis zum Tiefstpunkt der nächsten großen Krise warten. Bei dem im März 2020 oder im ersten HJ 2022 war der aktuelle Börsenzyklus bekanntlich noch nicht zu Ende.

Zwischen Höchststand Ende 2007 bis Anfang 2022 könnte sich jedoch schon ein ganzer Börsenzyklus befinden, wenn kein neuer Börsenhöchststand vor dem nächsten großen Crash mehr erreicht wird. Das weiß man natürlich auch erst viel später sicher, wenn sich der Börsenzyklus voll ausgeprägt hat.

• Sind in dem Chart die Kosten bereits berücksichtigt?

Nein, alles ohne Kosten.

• „Wie verhält es sich bei einem Sparplan. Da kann ich ja auch von geringen Kursen profitieren, indem ich günstig einkaufe.“

Krisenalpha-Fonds sind m.W. noch nicht oder kaum als Sparplan verfügbar.

• „Ich sage vielmehr, dass es in bezogen auf die Gruppe aller Anleger keinen Mehrwert generiert, wenn es darum geht Alpha zu erreichen.“

Dann hätten wir hier den größten Verständnisunterschied. Daher meine Rückfrage: Was hilft es Anlegern, wenn sie ausschließlich passiv anlegen dürften, wenn sie dadurch sicher in einer Mangel- und Fehlplanwirtschaft wie im Kommunismus ohne funtkionierenden Markt und marktgerechte Preisfindung leben müssten.

Das zu vermeiden und ESG-Ziele wirklich wirksam zu erreichen, wäre der große Mehrwert fairer Preisfindung für alle dank aktiver Anleger. Selbst aus aktiven Publikumsaktienfonds.

Passive Anleger werden daher auch Trittbrettfahrer genannt, die auf Kosten aktiver Anleger profitieren. Unsere Strategie ist daher besonders fair und nachhaltig für Anleger, da diese damit genausoviel zur fairen Preisfindung beitragen, wie sie davon profitieren.

Alle aktiven Fonds sorgen also für eine bessere Preisfindung, wie von Bogle auch anerkannt. Reine Krisenalpha-Fonds jedoch auch noch mit marktgerecht fairem Mehrwert für jeden einzelnen Anleger. Denn diese sind primär für institutionelle Anleger gedacht. Aber auch zunehmend zu deren Konditionen ab geringen Mindestanlagen für Privatanleger verfügbar, wie mittlerweile bei fast allen ETFs üblich. Diesen anlegerfreundlichen Fortschritt wollen wir nach Kräften im Sinne von Bogle unterstützen.

Moin Norbert,

hier mein Wochenendkommentar 😊

OK, ich schaue generell auf aktives Management, du schaust auf deine Strategie. In deinem Fall auch verständlich.

Aha, das heißt ihr holt mit eurer Rebalancing-Strategie noch mal 0,5 – 1 Prozent heraus? Klingt nicht nach einer einfachen Rebalancing-Strategie bezogen auf Zeit oder Abweichungen. Das würde der Privatanleger ja auch ganz gut allein hinbekommen.

Das ist ehrenwert. Aber garantieren, dass eure Strategie funktioniert, könnt ihr sicherlich nicht. 😉

Was heißt „von der Streuung konträrer Anlagen abgesehen“. Diese Einschränkung bedarf eine Erklärung. Denn wenn ihr es schafft systematisch die gleiche Rendite mit weniger Risiko zu erwirtschaften, dann habt ihr den heiligen Gral der Geldanlage gefunden. Das wäre für mich nobelpreiswürdig.

Ist es jetzt Zufall, oder spielt dir hier die Definition des Börsenzyklus in die Karten? Ist ja nicht das schlechteste für die Performance, wenn der Krisenalpha genau in der Krise startet… Die wenigsten Anleger werden ihren Investitionszeitraum an Börsenzyklen orientieren – zumal man sie bekanntlich vorher nicht kennt. Daher muss sich eine gute Strategie in verschiedenen Zeiträumen bewähren. Das scheint mir hier nicht gewährleitet zu sein, zumindest kenne ich keine entsprechenden Daten.

Genau, deswegen werden ja auch gerne verschiedene Perioden genommen und dann ein konsolidiertes Ergebnis ermittelt. Eine Periode herauszusuchen und damit die Erkenntnisse zu verargumentieren ist wenig wissenschaftlich.

Hm, du hast dich bei dem Chart aber auch nicht an dem Börsenzyklus gehalten, da er bei dir über den Höhepunkt hinweg ging. Das scheint mir alles irgendwie nicht schlüssig und ein wenig konstruiert.

Ok, dann müssen wir noch mal 2% abziehen. Dann liegst du nicht mehr bei 230%, sondern bei ca. 170% und damit unter ein 50/50 Portfolio mit Aktien und Anleihen.

.

Fair enough, eure Zielgruppe möchte auch eher Vermögen bewahren, statt Vermögen aufbauen.

Solange sie der Minderheit angehören (Privatanleger), hilft es sehr viel: Nämlich Partizipation am allgemeinen Wirtschaftswachstum und Erhalt des Wohlstandes.

Da gebe ich dir recht, passive Anleger sind Trittbettfahrer. Man kann es aber auch anders sehen: Mit passivem Anlegen bietet sich die Chance für die Angestellte Lieschen Müller kostengünstig vom Wirtschaftswachstum zu profitieren. Immerhin trägt sie als Angestellte ja auch dazu bei. Ist das nicht auch Demokratisierung?

Versteh mich nicht falsch: Ich finde die Auseinandersetzung mit deinem Konzept sehr interessant. Ich nehme aber wahr, dass nur die potenziellen positiven Seiten herausgestellt werden. Die Risiken allerdings nicht besonders „aktiv“ thematisiert werden. Ich persönlich glaube nicht an dieses Konzept. Nicht, weil ich nicht offen für neues bin, sondern weil meines Erachtens zu einseitig argumentiert wird und kritische Anmerkungen mit schwer verständlichen fachlichen Ausführungen verwässert werden.

Ich respektiere deine Arbeit und deinen Einsatz. Mich hast du aber leider nicht überzeugt!

Gruß

Andree

„hier mein Wochenendkommentar“

Damit und mit allem davor ist dies hier die konstruktivste Krisenalpha-Diskussion auf höchstem Niveau meiner jüngsten Safari durch Finanzblogs, die vom Krisenalpha-Virus befallen sind. Daher liegt dieser Blog zurzeit wohl bei Google vor unserem und dem Finanzwesir, wenn man nach Krisenalpha sucht! Glückwunsch, Andree!

„OK, ich schaue generell auf aktives Management, du schaust auf deine Strategie. In deinem Fall auch verständlich.“

Das ist eigentlich wie bei „passivem Management“ mit ETFs. Daraus sind aus meiner Sicht auch nur einige wenige marktbreite Standard-ETFs wirklich brauchbar. Daher macht es nur Sinn, in großen Produktbereichen ausschließlich Produkte mit eindeutig abgrenzbaren Einzelstrategien innerhalb des eigenen Kompetenzkreises zu betrachten und zu investieren.

Dabei folgen wir nach wie vor konsistent Bogles Rat, z.B. in „The Little Book of COMMON SENSE INVESTING – The Only Way to Guarantee Your Fair Share of Stock Market Returns“:

„Actively managed mutual funds? Yes. But only if they are run by managers who own their own firms, who follow distinctive philosophies, and who invest for the long term, without benchmark hugging.“

Keiner dürfte es besser gewusst haben, womit man beste Chancen hat, „sein Indexing“ zu übertreffen.

Ich sage es auch gern ganz offen, was meinen Ansatz übertreffen kann:

1.) Hedgefonds mit den original Krisenalpha-Strategien meiner selektierten UCITS-Fonds und entsprechend weiterer. Die bieten meistens 1,5 bis zweifache Schwankungsrisiken mit entsprechend höherer Ertragserwartung und Gebühren.

Dank des entfallenden Extra-Aufwandes zum „Anlegerschutz“ durch die UCITS-Regulierung lag die risikobereinigte Rendite dieser Hedgefonds immer ein paar Zehntel-Prozentpunkte über der der verwandten UCITS-Fonds.

2.) Der ISAM Systematic Trend ist der beste Trendfolger und mein Leitfonds zum Benchmarken neben dem SG Trend. Leider nur als Hedgefonds ab 1 Mio € erhältlich. Er basiert auf den wissenschaftlichen Grundlagen von deren Chief Expert, dem Mathe-Prof. Alex Greyserman, Co-Autor der Trendfolge-Bibel „Trend Following with Managed Futures: The Search for Crisis Alpha“. Dieses Werk und weitere seiner internen Papers enthalten den gesamten Regelsatz zur rein systematischen Selektion unserer Trendfolger.

3.) Der Universa von Mark Spitznagel und Nassim Taleb ist der beste auf Long-Volatilität ausgerichtete Krisenalpha-Hedgefonds. Der erzielte 4.000 Prozent Gewinn im ersten Quartal der Corona-Krise 2020. Leider nur als Hedgefonds ab 50 Mio US-Dollar erhältlich.

In den Jahren ohne Krise verliert er m.W. alle ein bis zwei Jahre rund 100 Prozent. Deswegen hat ihn der uninformierte Vorstand des großen US-Pensionsfonds calPERS kurz vor diesem Gewinn zur Kosten-(und Gewinn- ;-)einsparung verkauft.

„Aha, das heißt ihr holt mit eurer Rebalancing-Strategie noch mal 0,5 – 1 Prozent heraus? Klingt nicht nach einer einfachen Rebalancing-Strategie bezogen auf Zeit oder Abweichungen. Das würde der Privatanleger ja auch ganz gut allein hinbekommen.“

Genau. Die Rebalancing-Strategie ist nur die bekannte Swedroe-5/25%-Regel.

„Aber garantieren, dass eure Strategie funktioniert, könnt ihr sicherlich nicht.“

Warum sollten wir etwas garantieren können, was auch sonst niemand bei hoch rentablen Finanzanlagen kann und darf? „No risk no fun.“ Egal ob passiv oder aktiv.

Mit unserem Replikations-Ansatz der Leitindizes nach Bogle – „Don’t look for the needle in the haystack. Just buy the haystack.“ – können wir deren Performance jedoch fast so zuverlässig erzielen wie marktbreite Standard-ETFs deren Indexperformance.

„Was heißt „von der Streuung konträrer Anlagen abgesehen“. Diese Einschränkung bedarf eine Erklärung.“

D.h. abgesehen davon, dass die durchschnittliche Performance konträrer Anlagen mit ähnlich hoher Ertragserwartung mittel- bis langfristig stark streut. Daher nähert sie sich erst sehr langfristig nach Jahrzenten an.

Aber: ‚It’s not a bug, it’s a feature‘, um maximal zu diversifizieren!

Krisenalpha musste und sollte sich also bis Ende 2021 schwertun, solange die Zinsen stark fielen oder historisch niedrig waren und Aktien und Anleihen stiegen, wie bis Ende 2021. Wenn der nächste Zinszyklus auch wieder rund 80 Jahre dauern würde, wie der letzte, dann stünde Krisenalpha-Anlagen eine lange gute Phase volatiler Trends bevor. In der dürften sie Aktien-Anlagen auf dem absteigenden Ast weit übertreffen und zusammen damit weiter für eine gleichmäßig aktienähnlich hohe Performance sorgen.

Ist es nicht begeisternd, wie Krisenalpha-Anlagen bald nach der Zinswende Anfang 2022 loslegten wie im Lehrbuch? Und bis dahin haben sie mit stark gestiegenen Anleihen ja auch mitgehalten: https://kurzelinks.de/64vp

„Wenn ihr es schafft systematisch die gleiche Rendite mit weniger Risiko zu erwirtschaften, dann habt ihr den heiligen Gral der Geldanlage gefunden. Das wäre für mich nobelpreiswürdig.“

Haha, kannst uns dann ja vorschlagen. Aber Spaß beiseite. Die nobelpreiswürdigen Grundlagenarbeiten dazu sind uralt:

– „Diversification is the only free lunch in investing.“ – Harry Markowitz

– „On the impossibility of informationally efficient markets.“ – Das „Informationsparadoxon von Grossman und Stiglitz“ 1980. Danach machen sich informierte Investoren nur unter einer Voraussetzung die Mühe, zusätzliche Informationen über den Markt hinaus zu beschaffen und zu nutzen: Wenn sie damit ein Ertragspotenzial aus Alpha-Risiken erwarten, das dem aus Markt-Risiken entspricht also marktüblich ist.

– „The combined portfolios of stocks (or stocks and bonds) after including judicious investments in appropriately selected sub-portfolios of investments in managed futures accounts (or funds) showsubstantially less risk at every possible level of expected return than portfolios of stock (or stocks and bonds) alone.” – John Lintner (1983, ohne Nobelpreis)

Unsere rein angewandte Pionierteamarbeit ist es, dass wir das mit einem standardisierten Finanzprodukt ab dem mittleren Retailbereich demokratisieren. Und dass sich das ab der ersten Begegnung mit dem Markt bis jetzt bewährt.

Nur 20 Prozent solch disruptiver Startups überleben i.d.R. 3 Jahre wie wir bislang seit Mitte 2019. Wir waren bekanntlich auch nicht das ersten und einzigen, s.o. mein Kommentar vom 25. Juli 2022 um 0:43 Uhr https://www.finwohl.de/2021/08/27/krisenalpha/#comment-20549

„Daher muss sich eine gute Strategie in verschiedenen Zeiträumen bewähren. Das scheint mir hier nicht gewährleitet zu sein, zumindest kenne ich keine entsprechenden Daten.“

Absolut. Ein ganzer Marktzyklus mit Hausse- und Baisse enthält jedoch schon die verschiedensten Zeiträume in üblicher Verteilung von rund 75 Prozent steigender und 25 % fallender Märkte. Daher ist dieser Zeitraum der belastbarste, wenn nur begrenzt historische Zeitreihen wie vom EH-Long-Volatility-Index erst ab 2004 verfügbar sind. Aussagekräftigere Ergebnisse können nur mit ganzzahligen Vielfachen eines ganzen Börsenzyklus erzielt werden. Ungerade Vielfache verschlechtern die Aussagekraft rein mathematisch aufgrund von Verzerrungen durch gegensätzliche Phasenlagen.

„Genau, deswegen werden ja auch gerne verschiedene Perioden genommen und dann ein konsolidiertes Ergebnis ermittelt. Eine Periode herauszusuchen und damit die Erkenntnisse zu verargumentieren ist wenig wissenschaftlich.“

Wir haben nicht eine Periode willkürlich herausgesucht. Sondern die einzig mögliche genommen, bei der ausreichend Index-Daten verfügbar sind. Die war zudem die drittanspruchsvollste für Trendfolger seit 140 Jahren. Alle Perioden davor mit verfügbaren Trendfolge-Leitindizes ab 1980 und mit sorgfältigen wissenschaftlichen Simulationsstudien ab 1880 ergeben noch bessere Ergebnisse, s.o. mein Kommentar vom 19. August 2022 um 23:59 Uhr https://www.finwohl.de/2021/08/27/krisenalpha/#comment-20573

Damit ist die Trendfolge mit Managed Futures m.W. der am längsten wissenschaftlich abgesicherte aktive Anlageansatz.

„Ok, dann müssen wir noch mal 2% abziehen. Dann liegst du nicht mehr bei 230%, sondern bei ca. 170% und damit unter ein 50/50 Portfolio mit Aktien und Anleihen.“

Nein. Wir selektieren für maximale Kapitaleffizienz die höchst korrelierten und volatilsten Krisenalpha-Fonds mit dem höchsten Beta-Wert und der höchsten Korrelation nach internen Kosten. Um an der Performance des SG Trend voll teilzuhaben.

Wir erreichen mit unseren fünf Trendfolgern zurzeit eine Korrelation von 0,94 und ein Beta zum SG Trend von 0,98. Und arbeiten daran, den Beta-Wert durch später ergänzte Fonds weiter zu erhöhen. Vor allem bei Long-Volatilität mit nur einem Fonds mit Korr. 0,75 und Beta 0,84.

„Solange sie der Minderheit angehören (Privatanleger), hilft es sehr viel: Nämlich Partizipation am allgemeinen Wirtschaftswachstum und Erhalt des Wohlstandes.“

In einem chaotischen Land ohne funktionierenden Markt dürfte davon nicht viel übrigbleiben, woran sich partizipieren lässt, oder?

„Mit passivem Anlegen bietet sich die Chance für die Angestellte Lieschen Müller kostengünstig vom Wirtschaftswachstum zu profitieren… Ist das nicht auch Demokratisierung?“

Natürlich. Genau deswegen propagieren und nutzen wir zusammen mit dem Finanzwesir ja nach wie vor, konsistent zu seiner Vergangenheit, rein passives Indexing mit Plain-Vanilla-Index-ETFs, regelbasierte Krisenalpha-Indexreplikation und regelbasiertes Buy-And-Hold auf Portfolioebene.

„Ich persönlich glaube nicht an dieses Konzept. Nicht, weil ich nicht offen für neues bin, sondern weil meines Erachtens zu einseitig argumentiert wird und kritische Anmerkungen mit schwer verständlichen fachlichen Ausführungen verwässert werden.“

Tja, daran muss ich vor allem wohl noch am schriftlichen Ausdruck weiterarbeiten. Ist mir das im Interview mündlich besser gelungen? Und wie gelingt es im Vergleich dazu eigentlich Albert mündlich und schriftlich mit seiner eingängigeren unterhaltsamen Art und Weise?

„Ich respektiere deine Arbeit und deinen Einsatz. Mich hast du aber leider nicht überzeugt!“

Herzlichen Dank, Andree! Auch für die Gastfreundschaft hier in deinem Blog. Die wurde mir leider nicht überall zuteil.

Mein engster Berater und Mentor für Investment-, Produkt- und Geschäftsstrategie ist Niels Kaastrup-Larsen. Er ist, ähnlich Albert Warnecke, einer der altruistischsten Finanz-Blogger/Podcaster. Und General Manager Europa einer der ältesten und anlegerfreundlichsten Trendfolger, der seit Mitte der 1980er Jahre nur von dessen Performance Fee lebt, Dunn Capital. Niels Podcast-Blog Top Traders Unplugged mit Interviews von professionellen Managed-Futures- und Long-Volatilitätstradern wurde zum Best Trading Podcast of 2020 gewählt.

Er sagt, dass bei der Wahl der Anlagen vor allem die Anlegerpersönlichkeit eine entscheidende Rolle spielt. Um diese Passung für oder gegen die Loyalität beim Festhalten an seiner Wahl zu ermitteln, bietet Niels eine besondere Persönlichkeitsanalyse. Erarbeitet aus seinen Erfahrungen im Vertrieb. Und beschrieben in seinem ähnlich unterhaltsam motivierenden Einführungsbuch wie der Finanzwesir: „How To Master Managed Futures – Even If You Have Never Traded Before“.

Hier ein holzschnittartig zusammenfassender Auszug daraus:

„Who Invests in This Stuff?“